Gate Ventures 研究洞察:策略型合成穩定幣,運用利率打造的金融樂高

TL;DR

穩定幣一直被視為「加密貨幣產業的王冠」,但早期發展主要聚焦於演算法型穩定幣,例如 Ampleforth 的 AMPL 和 Terra 的 UST(LUNA)。這些項目嘗試擺脫對美元資產的依賴,透過演算法機制構建包裝型「美元穩定幣」,目標推動穩定幣於加密與 DeFi 生態的廣泛應用,最終延伸至傳統鏈下用戶。此外,兩者在發展路徑上差異顯著。Ampleforth 旨在打造純加密原生結算單位,因此不與美元維持 1:1 錨定;而 TerraUSD(UST)則努力維持與美元的穩定連結,以便更廣泛用於支付與價值儲存。

今年,隨著 Ethena 上線,DeFi 穩定幣不再只追求價格穩定,而轉向錨定「收益來源」。新興「策略型穩定幣」迅速崛起,本質是將對沖策略或低風險收益產品包裝成 $1 面值的可流通代幣。例如 Ethena 的 USDe,類似基金份額,背後透過做多 stETH 並做空永續合約的 delta-neutral 策略產生收益,並以 sUSDe 分配予持有人。此類穩定幣結構類似對沖基金申購份額,因而被德國 BaFin 等監管機構視為證券。

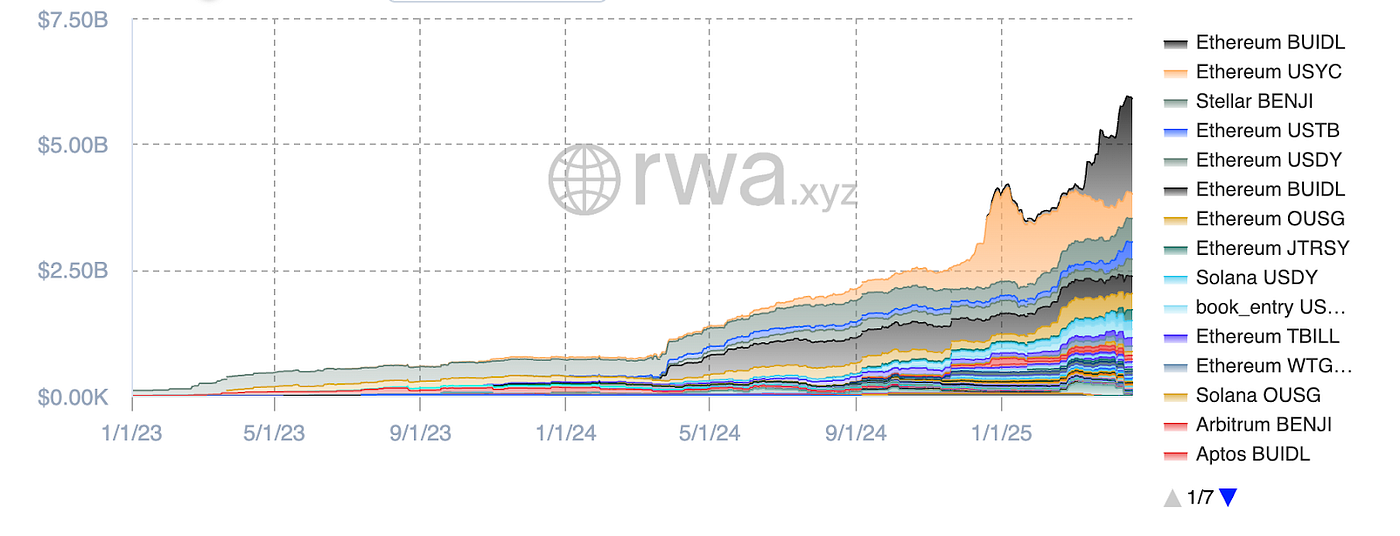

系統梳理穩定幣的收益機制時,本文將其歸納為九大類,包括鏈上借貸、現實資產(RWA)、AMM 做市、CeFi 存款、協議儲蓄率(如 DSR)、固定利率票據、衍生品對沖、質押收益及策略聚合 Vault。各類渠道年化收益在現市況大致介於 3–8%,特殊時期(如 USDC 脫鉤、資金費高漲)偶爾突破雙位數。

雖然現今策略型穩定幣項目表面同質化嚴重,核心差異其實體現在三大關鍵:收益結構能否長期維持、收益揭露透明度,以及是否以合規為基礎。現行主打現實世界資產(RWA)的穩定幣如 USDY、OUSG,合規性相對有優勢,已獲一定監管認可,但其增長上限受限美國國債市場結構。相比之下,USDe 等衍生品掛鉤型穩定幣彈性及收益潛力更高,但高度依賴永續合約市場的未平倉量(OI),對市場波動敏感度較高。

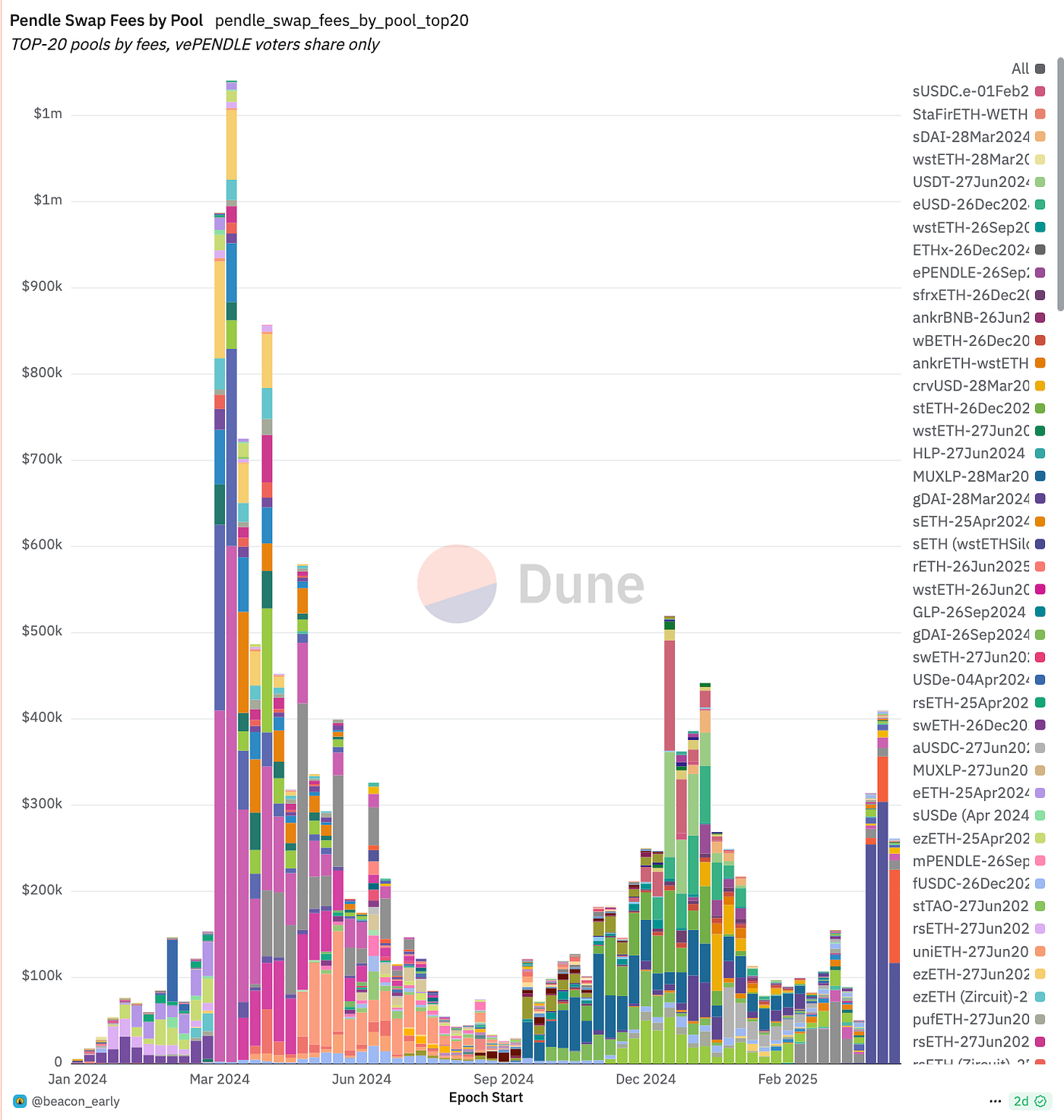

此趨勢下,最大受益基礎設施項目是 Pendle。其協議將收益資產拆分為固定本金(PT)與浮動收益(YT),建立鏈上利率市場,推動「利差對沖」和「收益轉讓」標準化。愈多穩定幣項目使用 Pendle 管理現金流,其 TVL、交易量及 bribe 機制可望持續成長。

我們認為,未來策略穩定幣將走向模組化、合規友善、收益透明化,而具備獨特收益來源、完善退出機制及流動性護城河(生態規模)的項目會成為下一代「鏈上貨幣基金」基石。但這類產品仍可能被監管機構認定為證券,合規挑戰不可忽視。

基於策略的穩定幣

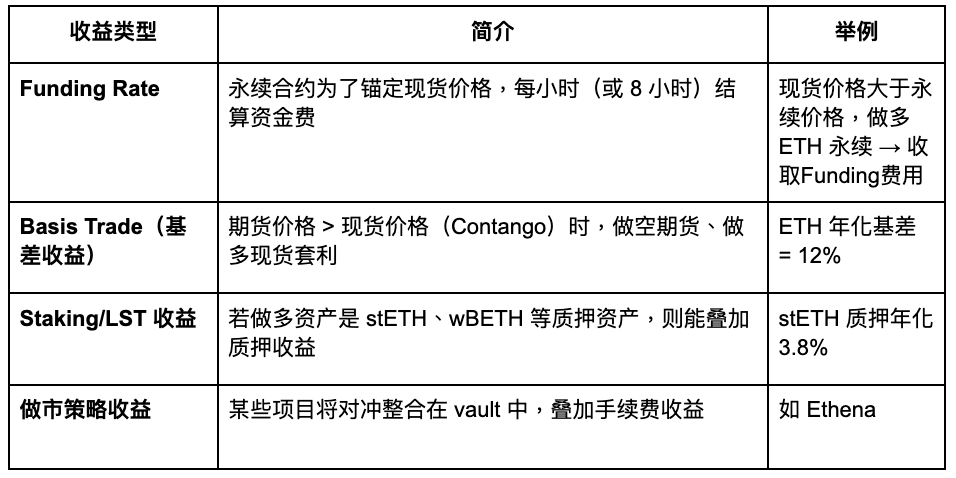

收益型穩定幣有多元收益管道,包括借貸協議、流動性挖礦、市場中性套利、RWA 美債收益、選擇權結構化產品、一籃子穩定幣收益及穩定幣 Staking 質押收益,以下為部分收益策略摘要:

Gate Ventures

我們將聚焦解析具有創新亮點的主要利率管道現況與催化劑,以預判後續發展走向。

鏈上借貸市場

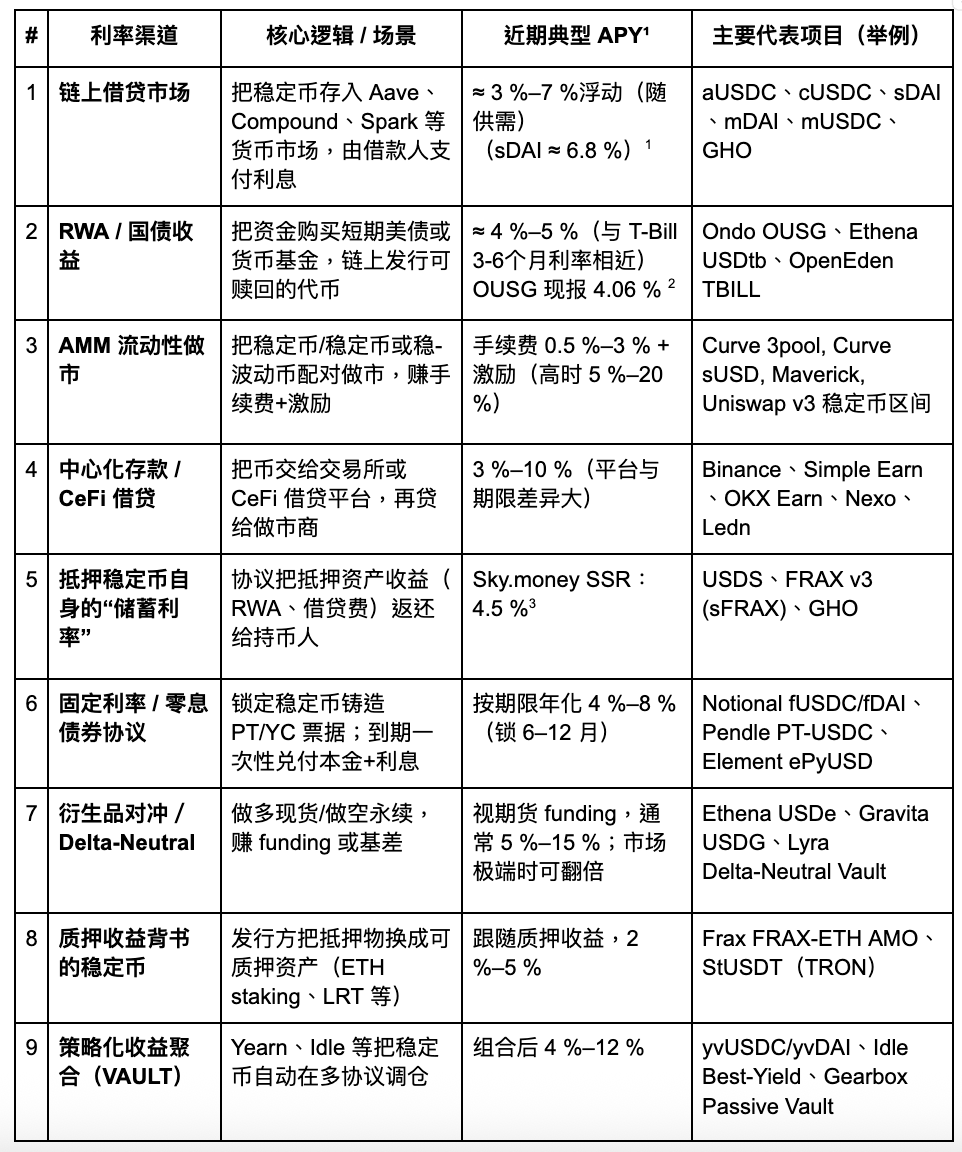

AAVE V3 USDC, source: AAVE

上圖顯示 AAVE V3 於以太坊主網的 USDC 借貸利率情形,一般被視為鏈上借貸的「基準利率」。受限當前市場低迷、資金需求不足,借貸活躍度明顯下滑,利率自年初起大多維持在 2% 左右低檔。

同時,AAVE 推出原生穩定幣 GHO,以超額抵押機制支撐,利率同樣源自市場借貸需求。主流穩定幣於該平台雖能獲息,但僅能透過借貸進行,資本效率受限。GHO 借款利率目前約落在 2–4%,波動受市場週期影響大。牛市期間,借貸利率可能躍升至 10%-20%,但波動性高、穩定性不足。此類高波動場景下,可考慮使用 Pendle 提前現兌利息。

RWA 市場(國債為主)

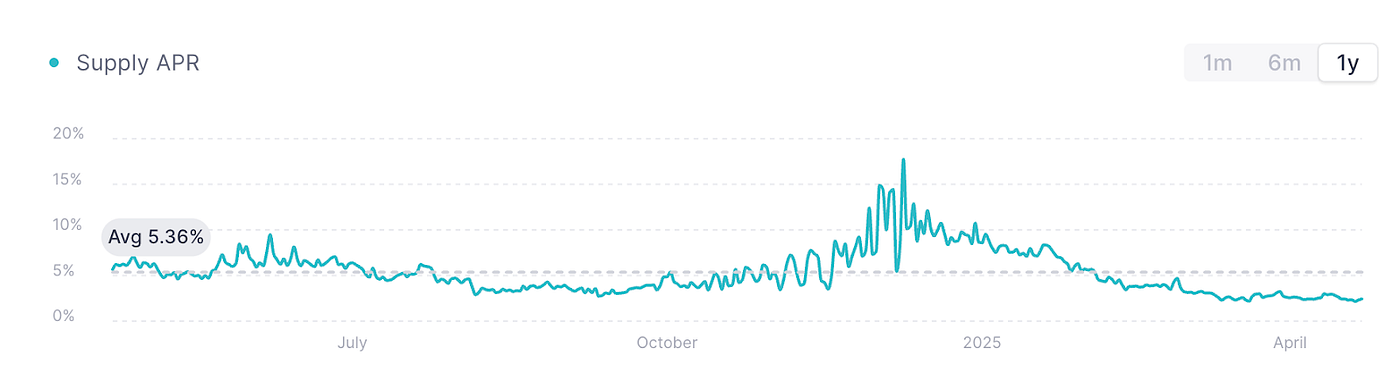

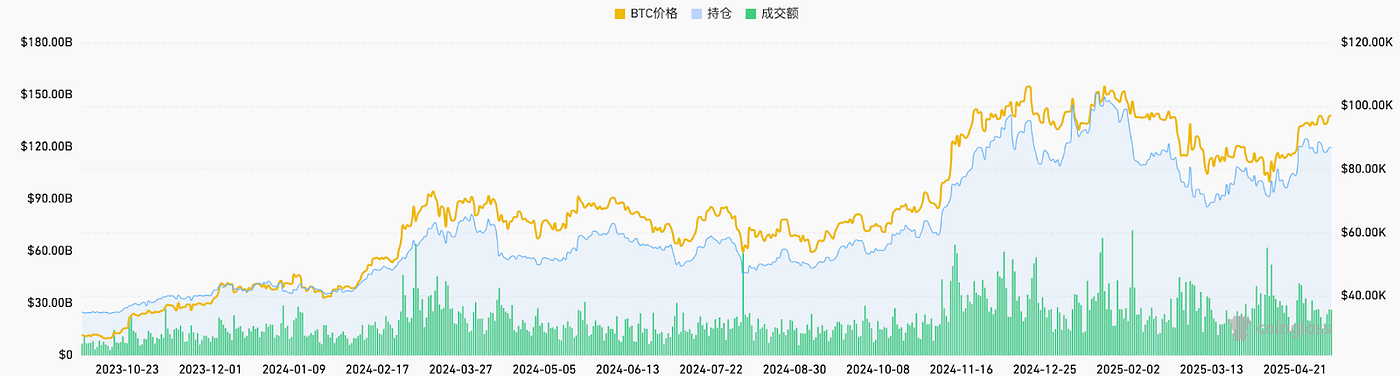

鏈上 RWA 市場穩定幣,圖源:RWA.xyz

目前,國債型穩定幣隨市場逐步成長,總規模約 59 億美元。其中以太坊生態占主導地位,涵蓋逾 80% 市場份額。主流穩定幣分布,BlackRock 發行的 BUIDL 佔主要國債型市場份額(32%,約 19 億美元);其次為 Circle 發行 USYC(4.9 億美元)與 Franklin Templeton 的 BENJI。

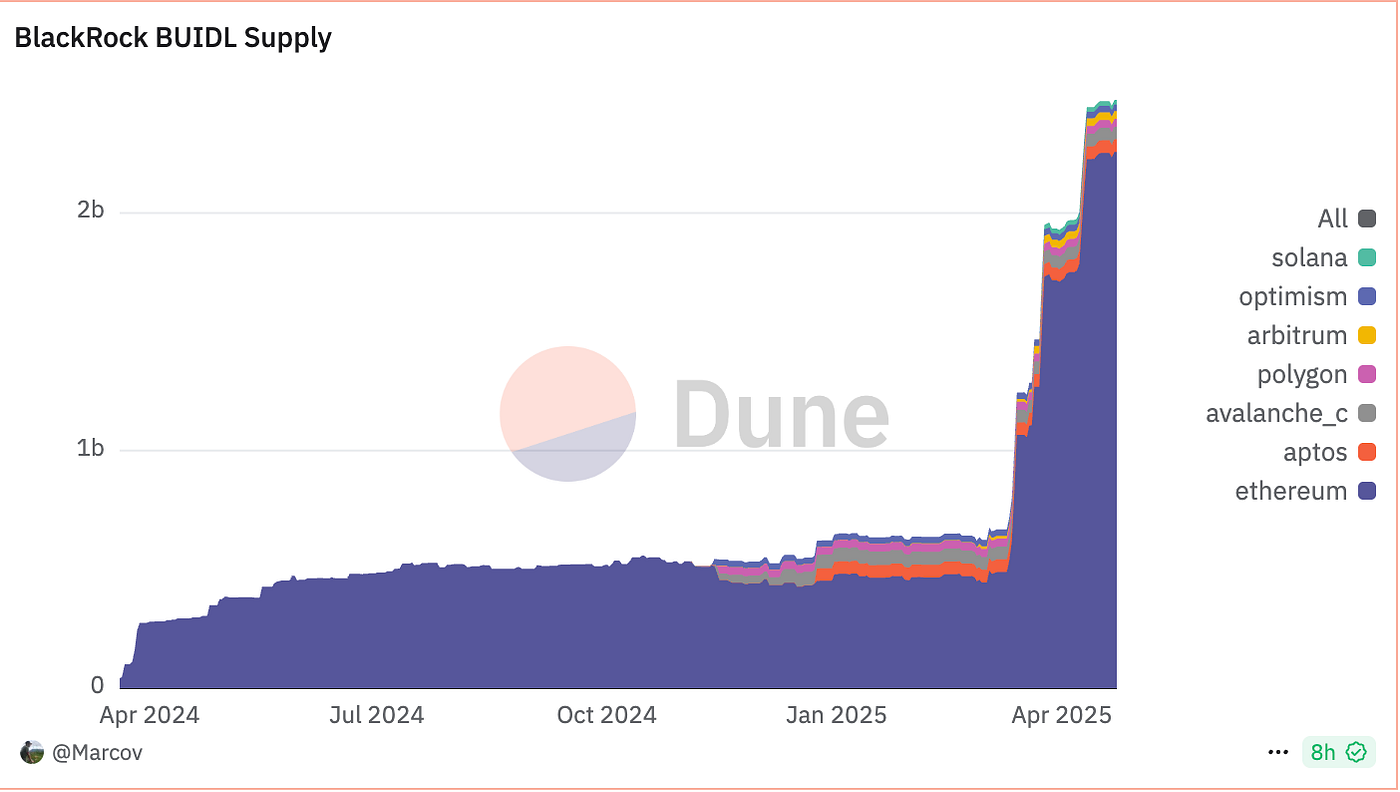

BUIDL Supply, source: Dune

以 BUIDL 為例,雖掛鉤 1 美元,但本質並非日常支付用途穩定幣,而是對應短期美債、現金及隔夜回購協議的基金份額。用戶可用 USDC/USD 申購,每單位 BUIDL 對應 1 美元本金,收益以每月 Rebase 分配。早期參與方包括 Anchorage Digital Bank NA、BitGo、Coinbase 和 Fireblocks。

BUIDL 供應規模快速提升,目前最低申購門檻為 500 萬美元。截至 2025 年 5 月 1 日,48 位客戶參與,總管理資產(AUM)達 24.7 億美元。Ondo Finance 統計,年化收益率(APY)約 4%,對應現行 3–6 個月美債利率。

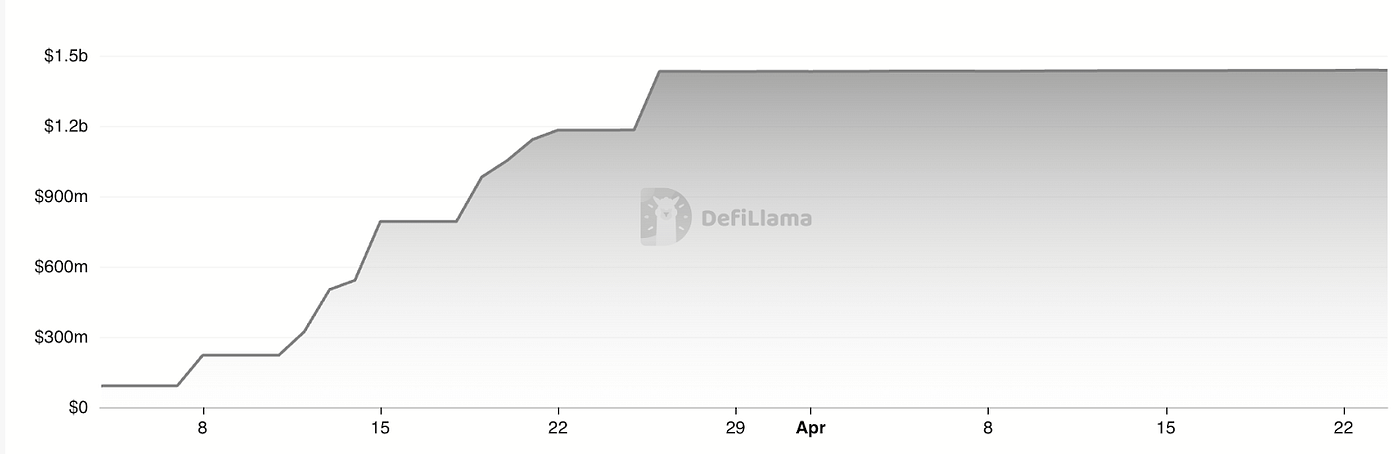

USDtb TVL, source: Defillama

Ethena 推出的 USDtb 是現有貨幣基金型穩定幣基礎上的創新嘗試。此產品以 BUIDL 代幣化基金為底層資產,與 Ondo OUSG、BlackRock BUIDL 不同之處在於 USDtb 實現自由流通。目前資產管理規模約 14.3 億美元,並已與 Bybit 建立深度合作,市場流動性表現良好。

總結來看,RWA 型穩定幣市場快速擴張,總規模已達約 59 億美元。Ethena USDtb 開拓新方向:如美國監管未來允許「分息穩定幣」模型,該類產品市場上限理論上可媲美美元貨幣基金,規模達到 6 兆美元。

但短中期來看,美債利率有下行壓力。目前穩定幣主要由利率驅動而非支付需求驅動,貨幣基金型穩定幣策略短期內回報收縮風險高,但長期來看此領域成長潛力極大。

抵押型穩定幣自有「儲蓄利率」

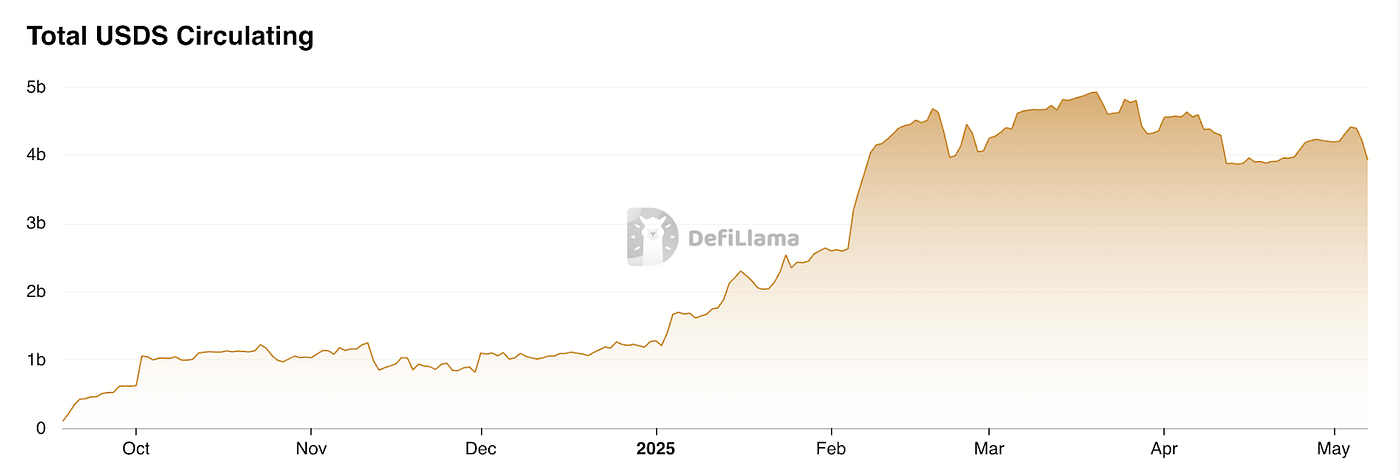

DSR(Dai Savings Rate)由 MakerDAO 首創,現已演進為 Sky.money 的 SSR(Stablecoin Savings Rate)模組。該機制允許 USDS 持有人以年化利率分配協議收益,利息隨區塊即時計息、無需鎖倉、免手續費,存取自由。

收益來自 MakerDAO/Sky.money 的協議利潤。為促進 USDS 在 DeFi 廣泛應用,Sky.money 設激勵機制將協議收益部分分配至 USDS 儲蓄利率。目前年化約 4.5%。

USDS Growth, source: Defillama

本質而言,這是一種協議紅利型穩定幣模型。市場低迷時,Sky.money 將原生代幣收益轉向 USDS 以促進流通,可能削弱原生代幣價格支撐;市場向好時,適度讓渡代幣收益換取協議整體增長,有助幣價表現,策略合理。此模式與協議深度綁定,Sky.money 必須具備高度影響力,才能讓 USDS 成為主流計價單位,極具挑戰但展現極大企圖心。

衍生品對沖 + 質押收益

衍生品對沖利率(Delta-neutral 利率)是基於衍生品市場的策略收益來源。透過同時持有正向與反向部位鎖定價格方向(Delta)風險,並賺取資金費(Funding Rate)或期貨現貨價差等收益。現行以永續合約(Perpetual Futures)為主要標的,主要收益類型如下:

Gate Ventures

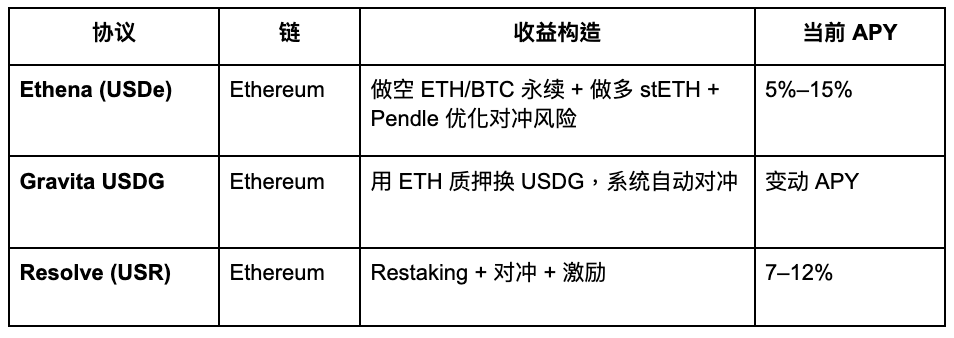

部分代表性項目如下:

Gate Ventures

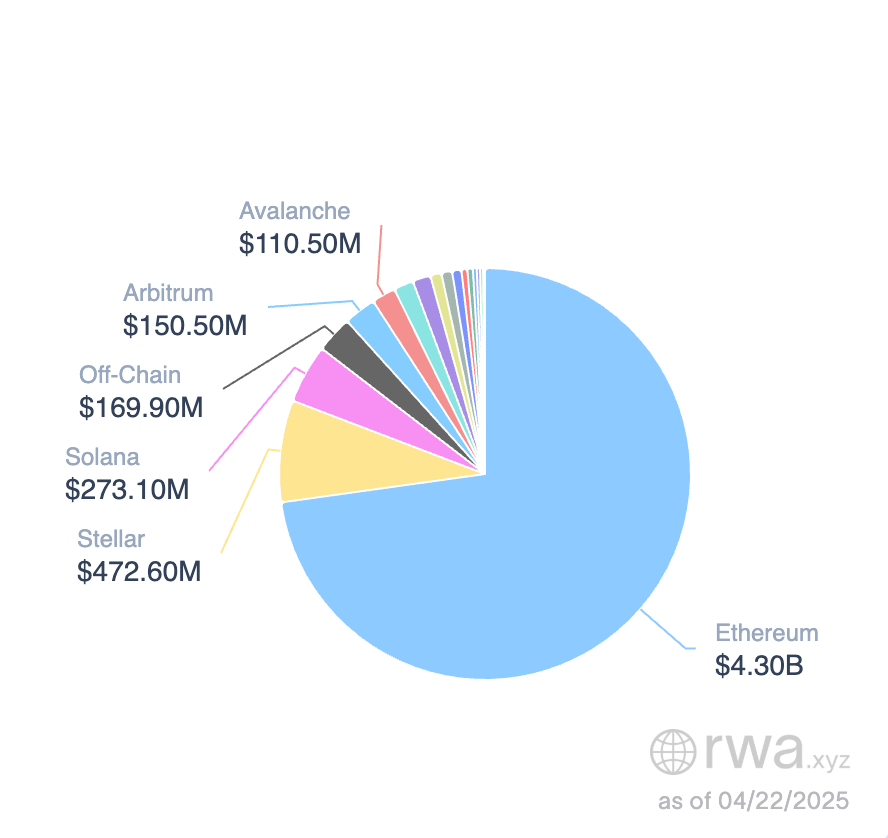

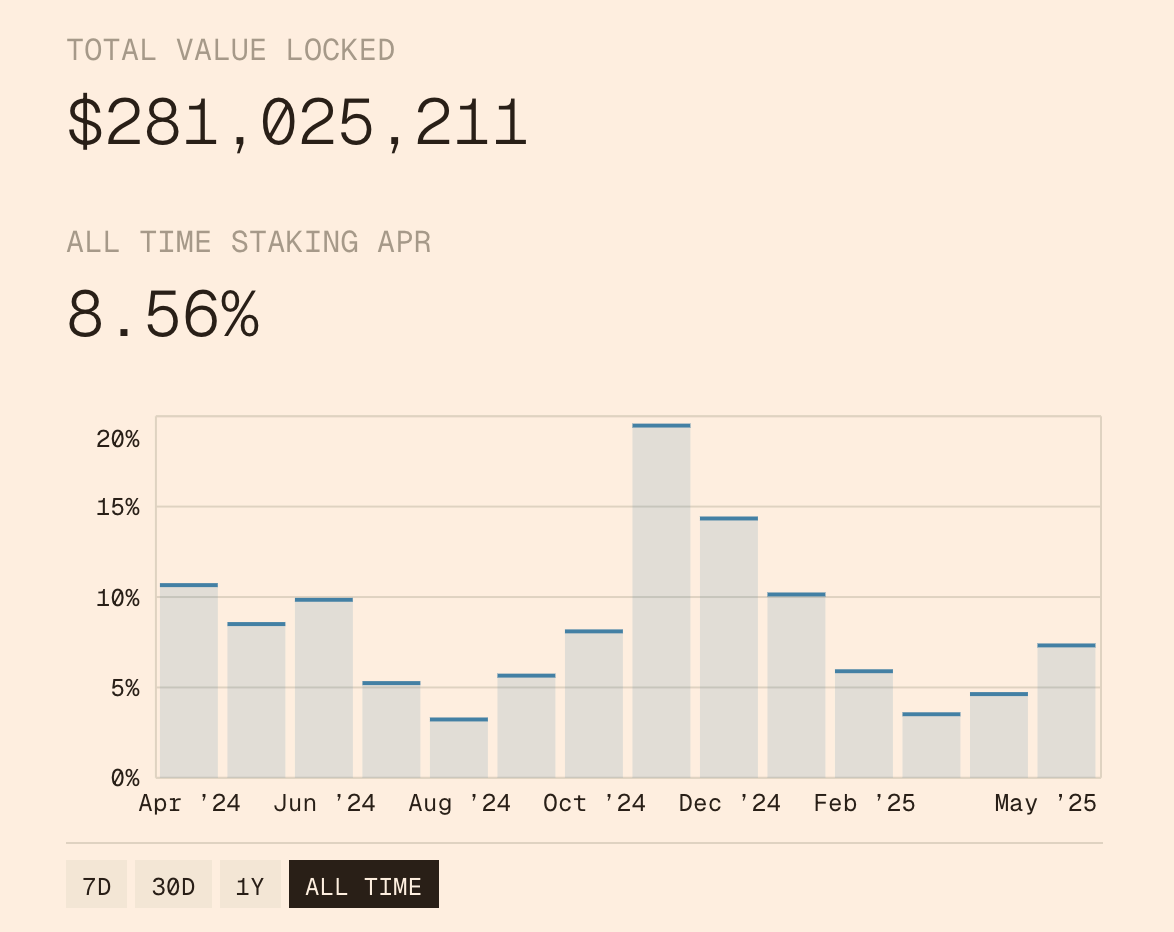

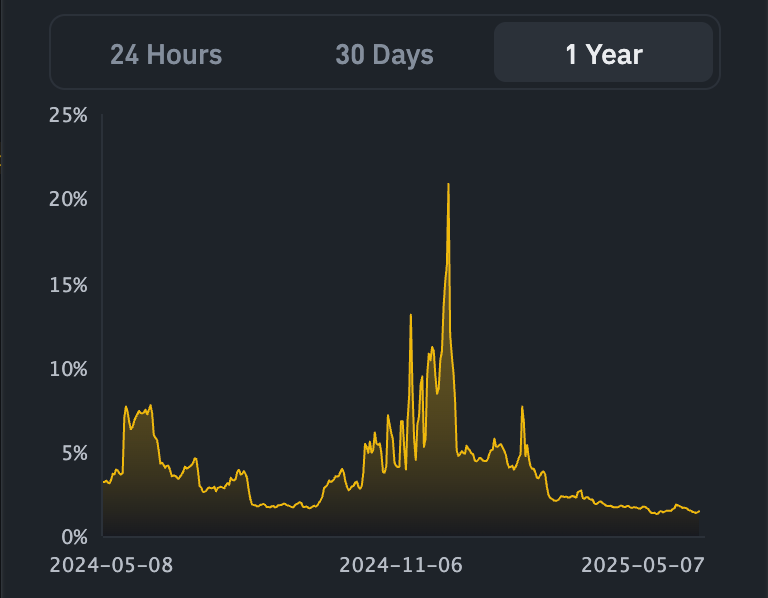

USDe APY, Source: Exponential.FI

USR APR, source: Resolve

上圖分別展示 USDe 和 USR 的穩定幣利率走勢。整體而言,USDe 為首家中性利率穩定幣,USR 跟隨其後,現階段以高利率吸引用戶,但與 Ethena 本質差異有限。

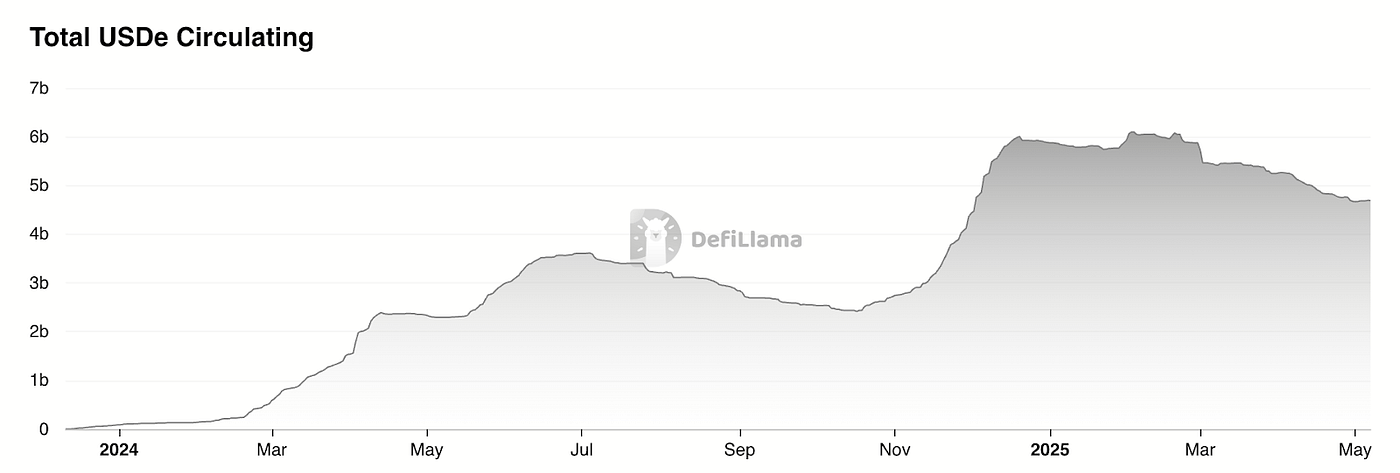

USDe TVL, source: Defillama

根據 Defillama 資料,Ethena 穩定幣空投完成後市值明顯走低,較高點回落約 20%,主因 USDe 收益率下行;另外,現行穩定幣普遍面臨「金融積木」困境——缺乏現實剛性需求,本質上更像以基金產品進行資金費套利。

Funding‑rate 型穩定幣(Δ‑neutral stablecoin) 鑄造流程如下:

- 購入等值現貨資產(或 LST)

- 於永續市場建立相同面值空倉

換言之,鑄造 1 美元穩定幣 ≈ 1 美元現貨 + 1 美元名義空倉,理論鑄造規模受限於永續市場存量倉位(OI)。

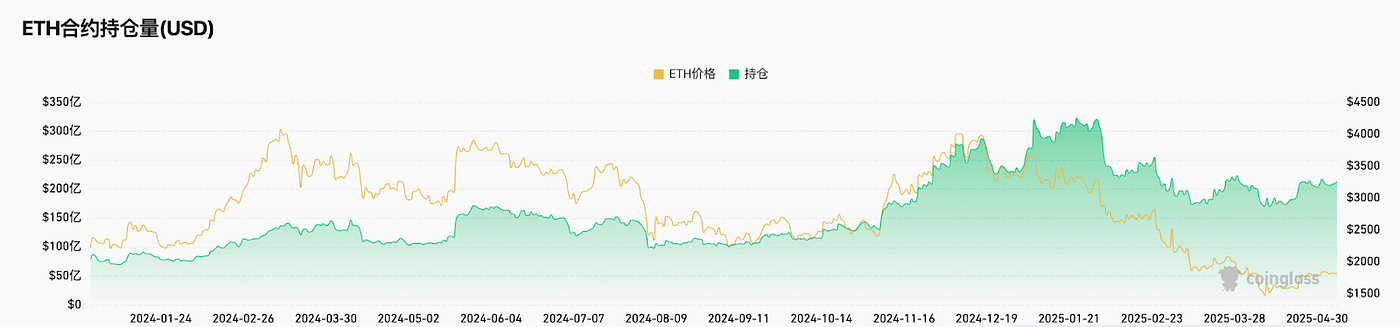

Ethereum OI, source: Coinglass

據 Coinglass 統計,主要交易所 ETH OI 總量約 200 億美元,保守估計 USDe 市場上限約為 40 億美元。

All tokens’ OI, source: Coinglass

若計算全網 OI 總量,合約利率對沖策略市場規模約 1200 億美元。保守計算,此類策略可取得約 20% 市場佔有率,約 240 億美元。

換算下,合約利率對沖賽道的保守可獲市場規模為 240 億美元,ETH 市場專注的 USDe 潛在可獲市場規模約 40 億至 80 億美元。目前 USDe 鑄造規模約 46 億美元,呈下滑,成長逐漸逼近上限,存在明顯天花板。

策略聚合 Vault

例如 Idle Best‑Yield 在以太坊與 Polygon 上部署自動化策略系統,動態調整部位以抓取最大穩定幣收益;Hyperliquid 的 HLP 亦屬策略型穩定幣收益池,主要採用逆向散戶方向的對手盤策略。此類多策略模型拉高收益同時增加風險暴露。

Binance 推出 LDUSDT

此類穩定幣本質屬對沖基金份額認購,務必審慎應對。以 Binance 推出的 LDUSDT 為例,LDUSDT 並非穩定幣,而是為訂閱 Simple Earn USDT 活期理財產品的用戶設計的新型保證金資產。LDUSDT 封裝 USDT,可作合約保證金計價資產、同時享有 Binance simple earn 年化利息,利息來源依賴 Binance 平台 Simple Earn 借貸市場。

Simple earn APR, source: Binance

Ethena USDe 所代表的策略型穩定幣堪稱創新形態。整體而言,策略穩定幣的興起反映加密市場趨於保守,也帶來進步。新一代穩定幣不再依靠補貼驅動增長,而是靠多元、自然策略創造實質收益,具可持續性。然而剔除 Points 或代幣空投補貼後,其年化收益與國債相較無明顯優勢。

現階段 DeFi 世界協同效應尚未被完全釋放,穩定幣主要用於「金融積木」內部操作,而非推動真實應用。推動交易所上架此類合成穩定幣,是向 Web3 大規模應用的關鍵一步。目前 Ethena 推進快速,Bybit、Bitget 已上架其交易對,Gate 也與 Ethena 展開策略合作。但目前成效有限,USDE/USDT 全網 24 小時成交量尚不足 1 億美元。

穩定幣項目概覽

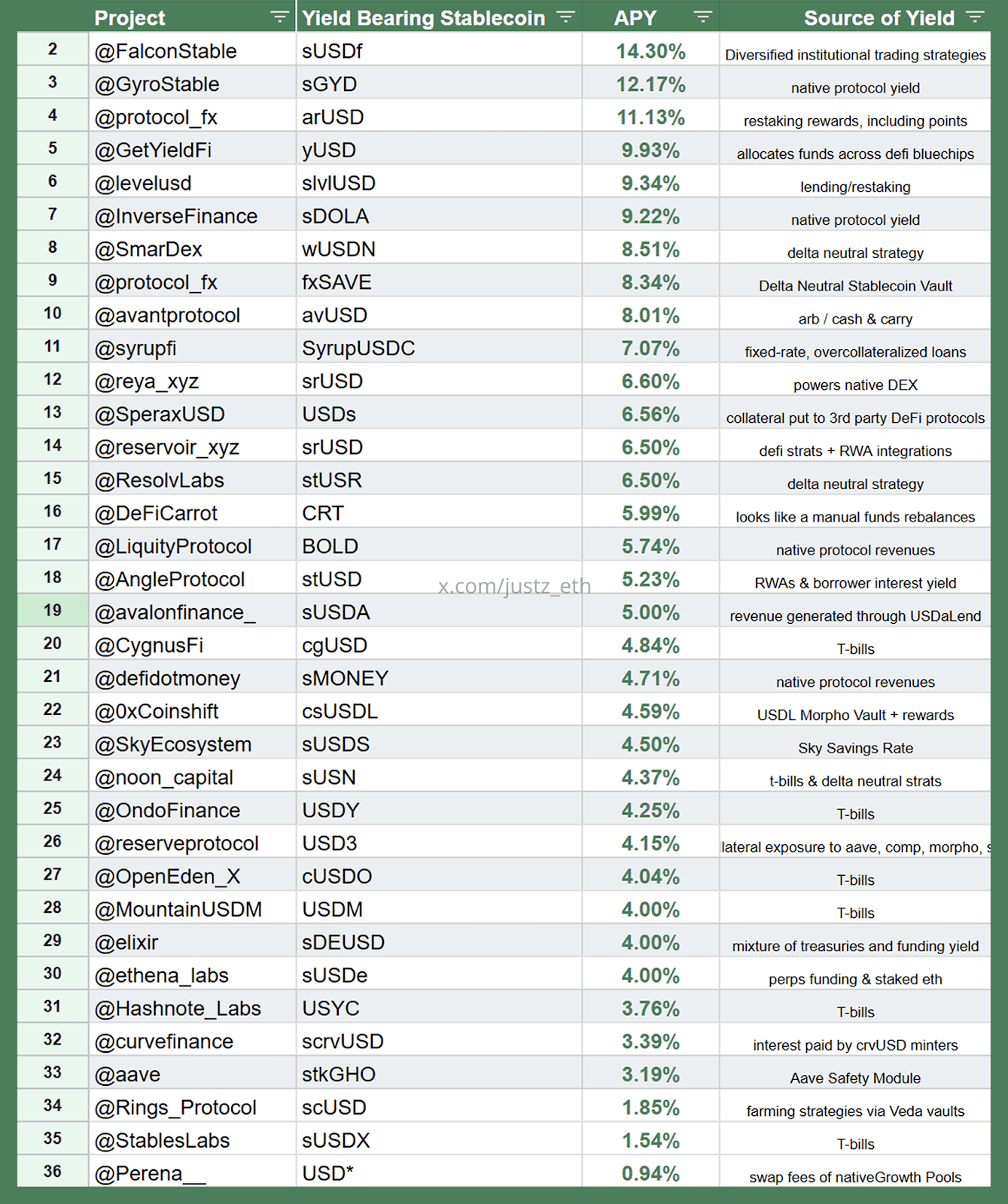

Strategy-backed Synthetic Stablecoins Landscape, source:justz_eth

上圖列舉更多基於策略的合成穩定幣,並註明各類利息來源與對應策略。

Strategy Classification, source:justz_eth

現行市場熱門穩定幣項目底層合成資產利息來源,大致歸屬前述策略,但許多項目 TVL 資料可能有虛高,部分專案與大戶有特殊約定,讀者須審慎評估。本質上,此類穩定幣更類似對沖基金份額認購,因此存在被認定為證券的法律風險。

就市場份額而言,美國國債型穩定幣賽道規模最大,且大規模應用落地高度依賴法規與銀行體系支持,因此團隊對此類項目相對看好。其他策略如借貸利率、Restaking 利率、合約無風險利率、協議收入等皆存在明顯天花板,建議只適度參與。

利率的新玩法

以下為幾點構想,供創業者參考:

- 資產的新模式:BTC 作為 TradFi 與 Web3 的連結核心,市值高達數兆美元。若能利用 BTC-Fi 將基礎利率導入穩定幣,建立 BTC 生態的穩定幣系統,推廣難度或許低於其他公鏈。但 BTC 基礎設施仍有限,可考慮由鏈下切入,例如 BTC 合約利率套利,整體邏輯仍屬策略型對沖基金。

- 策略新應用:任何套利策略理論上都可作為穩定幣利息來源。像鏈上 MEV、IV-RV 偏差、跨期限波動率套利、GameFi 收益,甚至 EigenLayer AVS 安全保障費或 DePIN 裝置帶來部分收入,都可能納入穩定幣利息機制,進而創建新型利率模型。

但歸根究底,這些方案依舊屬於策略型合成穩定幣,並非傳統錨定真實資產的穩定幣。其市場容量受制於策略自身可行性與標的市場規模。目前來看,多數相關市場規模尚小。長遠而言,隨 DeFi 整體擴展,此賽道將持續成長,尤其部分策略具高度 Crypto Native 特性,可敏銳反映鏈上市場變化。

穩定幣戰爭下的受益者 Pendle

固定利率是一種創新收益機制,為用戶帶來可預期且穩定的回報,類似於傳統金融的零息債券。零息債券以低於面值價格發行,到期依面值償還本金,不發放利息,投資者收益來自買入價與到期償還額差額。Pendle 將此機制引入 DeFi,將收益資產未來收益代幣化,讓用戶可:

- 鎖定固定回報:購買本金型代幣持有至到期可獲固定收益。

- 投機收益變動:購買未來收益型代幣,押注利率波動。

- 提升資本效率:賣出未來收益換取即時流動性,保留本金持有權。

Pendle Snapshot, source: pendle

Pendle 專注收益代幣化,將資產拆分為 PT 與 YT 兩種代幣,並於平台上自由交易。Pendle 實際為各類利率建構交易市場,賦予穩定幣背後收益策略對沖工具,創造固定利率新模式。

於先前 LRT 熱潮(伴隨 EigenLayer 發幣)期間,Pendle 代幣價格曾一度大跌。但隨「策略型穩定幣」崛起,Pendle 的 TVL 快速爆發,逐漸確立其作為「鏈上利率交換層」的核心地位。穩定幣發行方可藉由 Pendle 一次性賣出未來收益以對沖風險,投機者及資產管理人則能於平台買入或做市這些收益流。隨更多 Δ-neutral、RWA 混合收益幣推陳出新,Pendle 的 TVL、交易量、手續費及 vePENDLE 生態同步攀升,現已近乎壟斷該賽道主導地位。

Source:

- https://defillama.com/yields/pool/13392973-be6e-4b2f-bce9-4f7dd53d1c3a?utm_source=chatgpt.com

- https://ondo.finance/ousg?utm_source=chatgpt.com

- https://defillama.com/yields/pool/c8a24fee-ec00-4f38-86c0-9f6daebc4225?utm_source=chatgpt.com

免責聲明:

本內容不構成任何要約、招攬或建議。您在做任何投資決策前,應始終尋求獨立專業意見。請注意,Gate 及/或 Gate Ventures 可能限制或禁止部分或全部服務於受限地區。請詳閱其適用的使用者協議以獲更多資訊。

關於 Gate Ventures

Gate Ventures 是 Gate 集團旗下創投部門,專注於投資去中心化基礎設施、生態系統及應用程式,這些技術將於 Web 3.0 時代重新定義世界。Gate Ventures 與全球產業領袖夥伴攜手,賦能具創新能力的團隊與新創公司,重新塑造社會與金融互動模式。

官方網站:https://ventures.gate.com/

Twitter:https://x.com/gate_ventures

Medium:https://medium.com/gate_ventures

相關文章

鏈上 TCG 如何引領下一個 20 億美元市場:產業格局解析與估值前景

深度研究:前景分析——美聯儲結束量化緊縮時機及其對加密市場潛在影響

Gate Ventures 本週加密貨幣回顧(2025 年 9 月 22 日)

Gate Ventures 宣布投入 2000 萬資金,支持 BNB Incubation Alliance BIA

Gate Ventures 每週加密市場回顧(2025年9月29日)