Gate 研究院:Polymarket Builders 新典範與生態

摘要

- Polymarket 推動平台由單一形式轉型為開放生態,藉由 Builder Codes 因應流動性過度集中、用戶需求多元以及市場競爭加劇等核心挑戰。

- Polymarket 已建立後端、中介軟體、前端應用及 AI Agents 四層架構,Builders 主要集中於以 Trading Bots 為主的前端應用,但其交易量僅佔整體平台不到 3%。

- 借鏡 Hyperliquid Builder 等同類型生態的成熟範例,Polymarket Builders 生態具備明顯的成長潛力,理論上有數倍甚至十倍的發展空間。

- Polymarket Builders 生態發展仍需時間,現階段面臨商業模式尚未健全及外部競爭等挑戰,尤其須正面迎擊以 Robinhood 為核心分發渠道之合規對手 Kalshi 帶來的市場壓力。

一、引言

預測市場作為聚合群體智慧、以市場機制預測未來事件的平台,正逐步從小眾加密領域躍升至主流視野。這一趨勢在 2024 年大選與 2025 年 NFL 賽季期間尤為顯著,不僅激起公眾對未來趨勢的討論熱潮,也讓資金驅動的預測展現出巨大媒體與商業價值。在此情勢下,作為該領域早期先行者與領頭羊,Polymarket 的發展動向尤為值得關注。

1.1 Polymarket:全球預測市場領導者

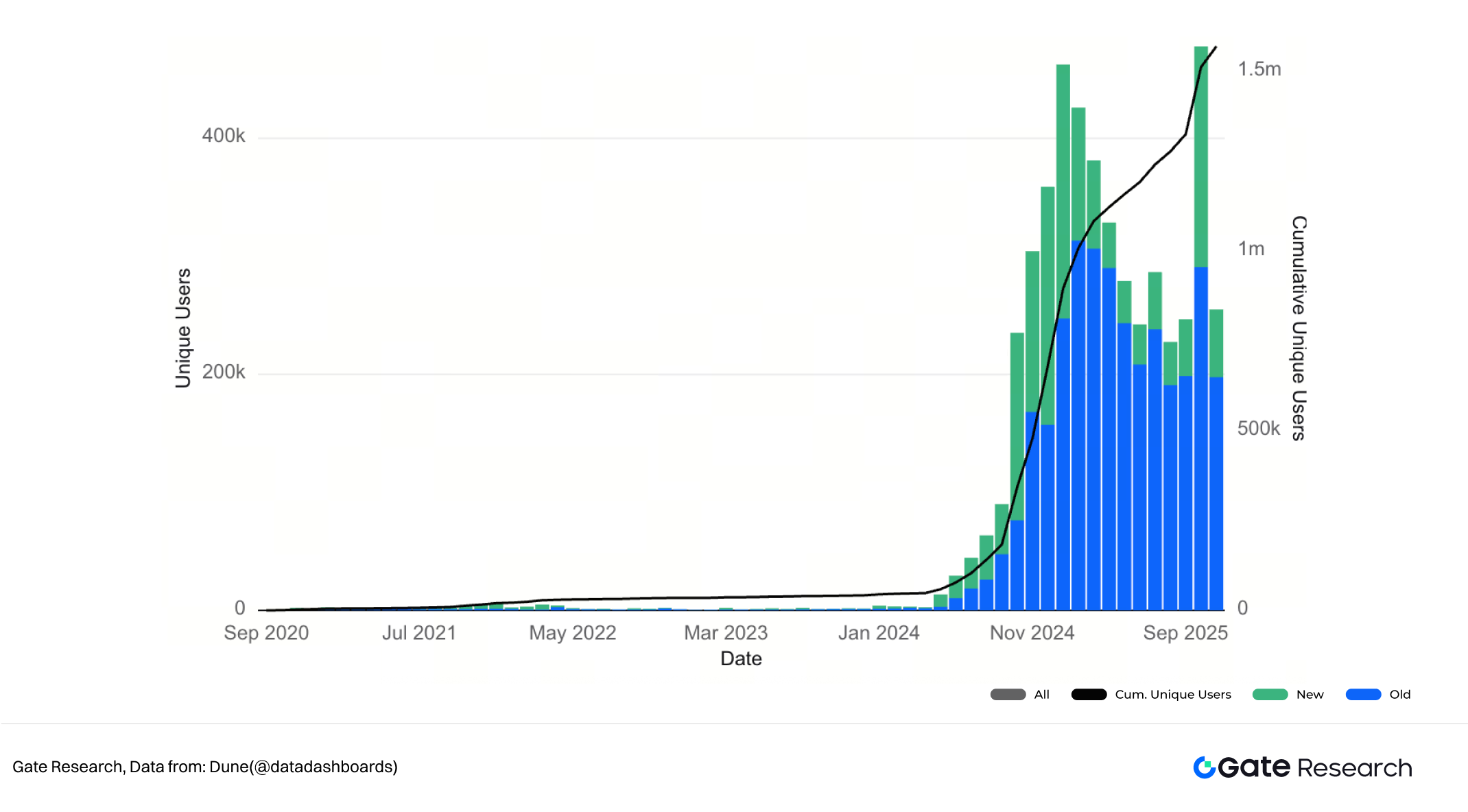

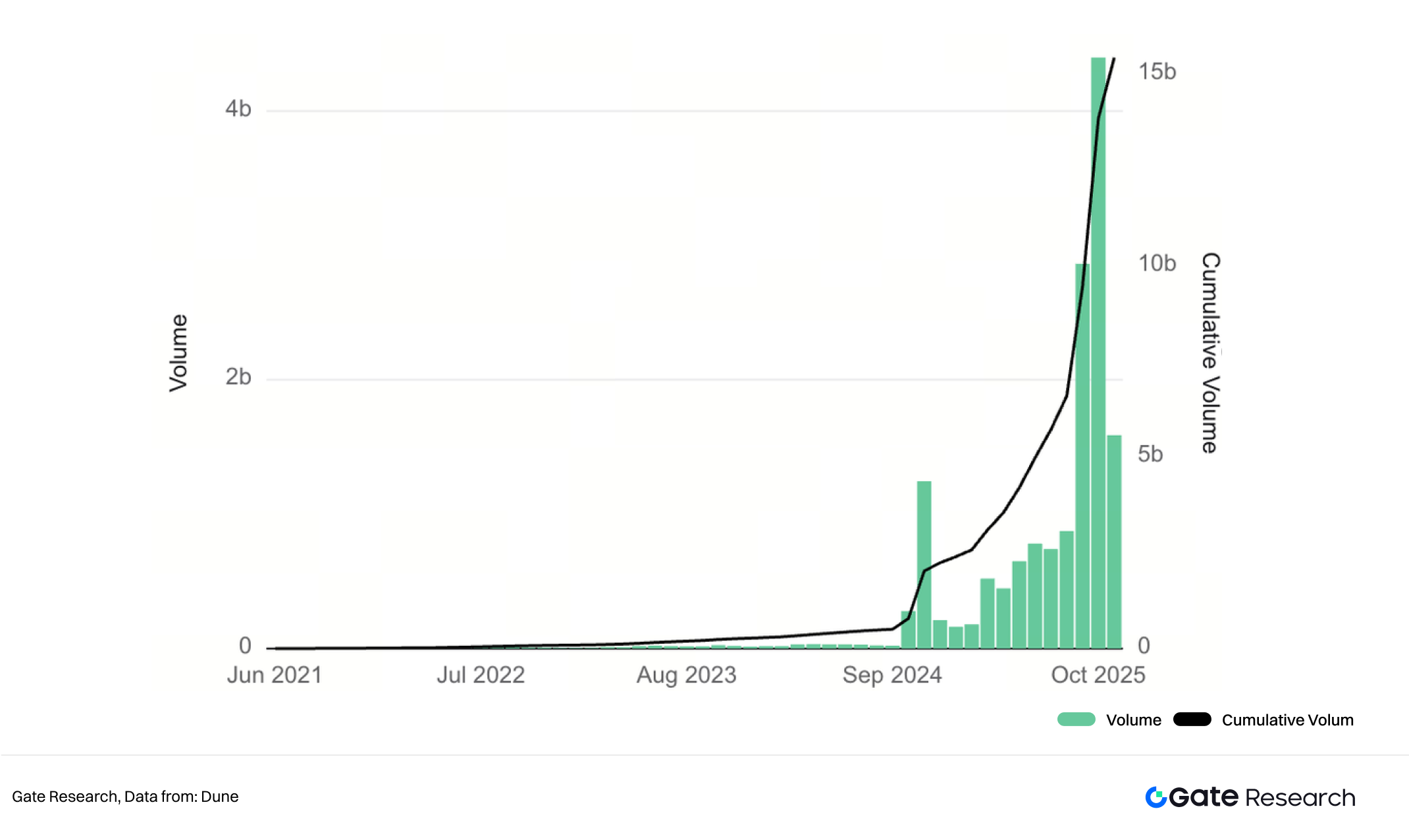

圖一:Polymarket 週交易量

Polymarket 已穩居全球最大去中心化預測市場之一,其成長數據明顯展現:平台月交易量與用戶數於 10 月刷新歷史紀錄,月交易量超過 30 億美元,月活用戶突破 47 萬。憑藉對政治、體育、經濟等熱門議題的精準預測,Polymarket 數據多次被彭博、路透等主流媒體引用,其影響力已跨出加密圈,進入更廣泛的公共討論場域。海量流量與活躍交易,讓其不再只是交易平台,更成為即時反映集體智慧的「資訊樞紐」。

1.2 Builder Codes:從單一平台走向多元生態的關鍵轉折

面對爆發式成長與用戶需求多樣化,Polymarket 選擇不再於單一平台閉門自製,而是近期推出生態化戰略核心——Builder Codes。

Builder Codes 為一套標準化的接入與識別機制,讓第三方開發者可將其前端應用(如交易終端、Telegram Bot)無縫串接至 Polymarket 底層訂單簿、市場與流動性池。開發者透過專屬代碼得以實現訂單路由與交易追蹤,同步共享深度市場,並維持自家用戶與品牌連結。任何開發者皆可憑藉 Polymarket 後端能力,快速打造具備獨特功能與介面的預測應用。

Builder Codes 推出,實為運作模式的重大變革,將 Polymarket 從功能完整的「超級應用」轉型為所有開發者皆可參與的「基礎設施」。未來創新將不再專屬官方團隊,而是交給整體開發者社群——任何人都能基於 Polymarket 基建,創造多元前端應用以契合不同圈層需求。反向來看,圍繞 Builder Codes 建構的應用也成為 Polymarket 市場對外延展的分發通路。

值得一提的是,這種開放架構與其他領域的「Builder 模式」一脈相承。鏈上永續協議 Hyperliquid 也採用此機制,透過 Builder Codes 實現前端多樣化與流量追蹤。雖二者服務市場不同,但在生態開放與分發邏輯上殊途同歸——由「自營」轉為「共建生態」。

二、預測市場生態建設的必要性

Polymarket 從「平台」走向「生態」,並非偶然,而是為解決自身及整體預測市場長期結構性痛點的必然選擇。理解 Builder Codes 價值,須先洞悉這些痛點為何難以在單一平台下徹底解決。

2.1 預測市場發展痛點

單一平台模式下,預測市場發展逐漸暴露出多重矛盾:

- 流動性馬太效應:預測市場價值仰賴價格精確性,而這全賴充足流動性。然而資金傾向流向熱門事件,導致大量長尾、小眾但同樣有價值的市場(如地方選舉、特定科技專案進展)陷入流動性不足→預測不準→用戶流失→流動性更差的惡性循環。例如,政治與體育預測交易量遠高於科技或文化等冷門領域,政治類市場裡大選流動性顯著高於地方選舉,但地方選舉又反映大選派系角力,最終影響大選賠率。綜合性平台難以維持各領域曝光度,最終導致流動性分化越趨嚴重。

- 市場冷啟動困境:新市場如同新資產,創立簡單壯大極難。若無初期流動性或關注度,新市場難以產生準確價格訊號;沒有價格訊號又難吸引用戶與資金。冷啟動困境於單一平台自上而下的市場建立模式下,嚴重限制市場創新與擴展速度。

- 產品體驗難以兼容:專業交易員需求強大圖表、API 與高速執行;休閒用戶渴望介面直覺、規則明瞭、即點即用;社群玩家則重視跟單與互動。單一前端介面難以兼顧所有族群,往往只能服務「中間用戶」,犧牲頭部與尾部用戶體驗。

- 資訊不對稱與認知門檻:預測市場核心在於資訊差博弈。單平台用戶缺乏有效輔助決策工具。例如「某科技公司能否如期上市」的市場,交易者需長期追蹤該公司,洞悉其營運或增長瓶頸、路線圖、核心團隊。高度專業化及資訊不對稱,讓大量潛在但知識不足的用戶無法參與,或因資訊弱勢而受損。

- 市場競爭多維衝擊:預測市場賽道競爭日漸激烈,Polymarket 面臨多面威脅。一方面有如 Kalshi 這類合規玩家,結合 Robinhood 等主流券商提供極致便捷體驗,輕易觸及數百萬傳統用戶。另一方面,Base、BNB Chain 等新協議也憑藉生態資源力圖追趕。多線並進下,Polymarket 若僅依靠自家團隊與單一路徑,難以於各戰場建立絕對優勢,存在用戶流失、市場份額被瓜分風險。

2.2 Polymarket 生態化轉型邏輯

結構性痛點加外部環境變化,正是推動預測市場從封閉平台走向開放生態的主因。Polymarket 以 Builder Codes 啟動生態化戰略,順勢發揮自身優勢。

- 鏈上鏈下混合模式

不同於僅靠 API 拉取資料的鏈下預測市場,Polymarket 採用混合模式,訂單撮合於鏈下提升效率、降低成本,交易結算則在 Polygon 區塊鏈上完成。鏈上結算保障不可竄改與非託管,訂單以簽名訊息執行,避免中心化平台風險,也保留資產最終所有權,使 Polymarket 訂單簿與流動性池成為安全可程式化的「公共設施」。這種高度可組合性為生態建設奠定技術基礎。第三方開發者無需平台事前授權,即可藉 Builder Codes 安全串接流動性,如樂高積木隨意拼接,大幅降低整合門檻,讓多元應用快速誕生。

- 用戶破圈與需求分層

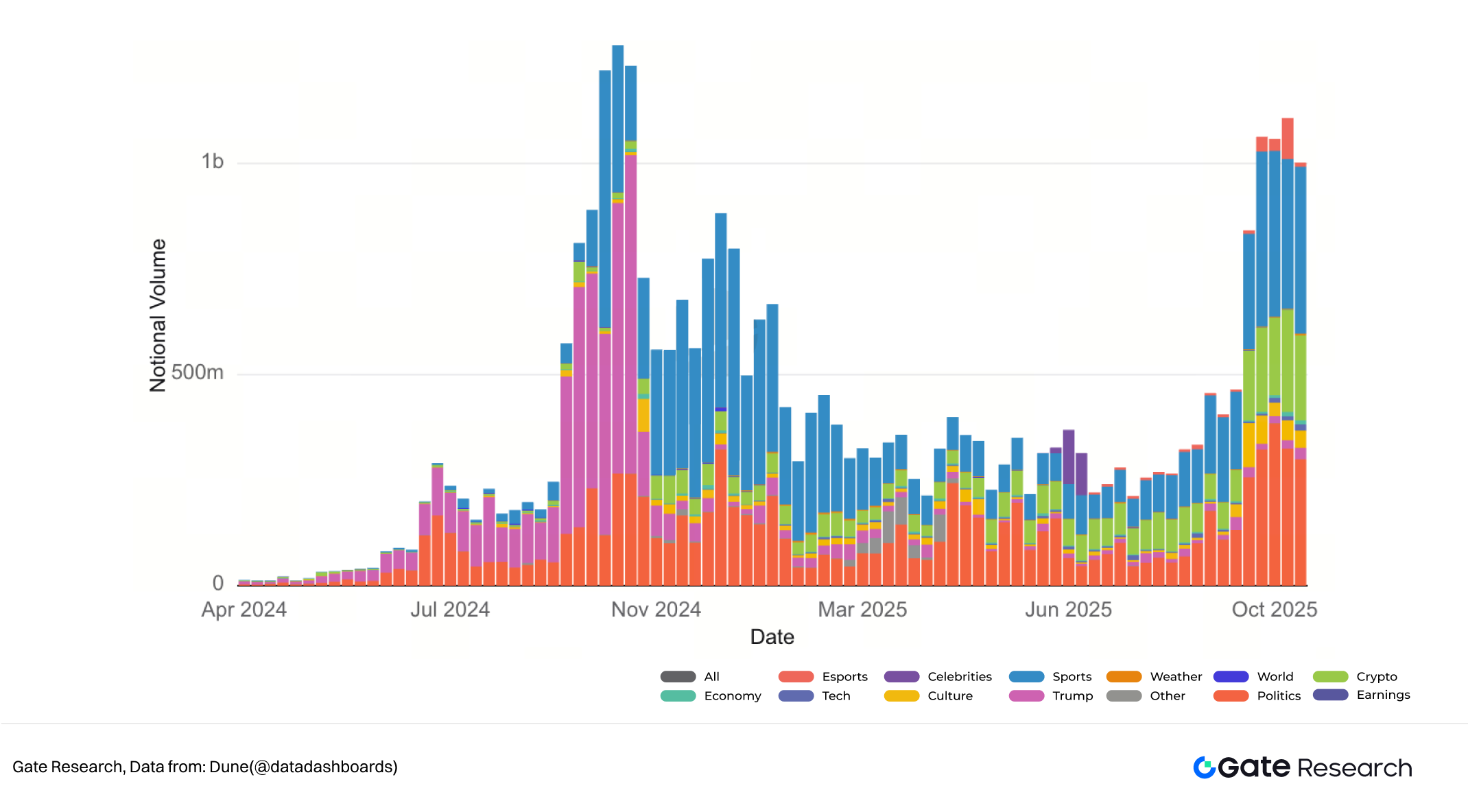

圖二:Polymarket 週交易量(依事件分類)

Polymarket 在事件預測領域分布均衡,政治、體育、Crypto 為主,文化與電子競技 Esports 亦快速崛起。顯示 Polymarket 能於不同事件型態證明價值,用戶群由加密原生圈層迅速擴展至主流。不同事件將帶來有不同習慣與需求的新用戶,僅提供 Crypto Native 專屬介面顯然無法滿足。市場自發分層,為專注特定事件或族群的垂直前端創造巨大機會,吸引外部開發者入場補足空白。

- 經濟驅動與激勵相容

Polymarket 採零手續費、無代幣設計,但 Builder Codes 並不限制第三方開發者收費或發幣。現有 10 餘個 Builders 中,部分平台每筆交易收取 0.5% - 2% 費用,並發行代幣;多數收費平台會以所得部分收入回購代幣。此外,Polymarket 官方設計數據儀表板追蹤 Builders 發展,並投入超過 100 萬美元 Grants 支持主要 Builders 成長,確保不收費者也有收入來源。

- 競爭策略升級

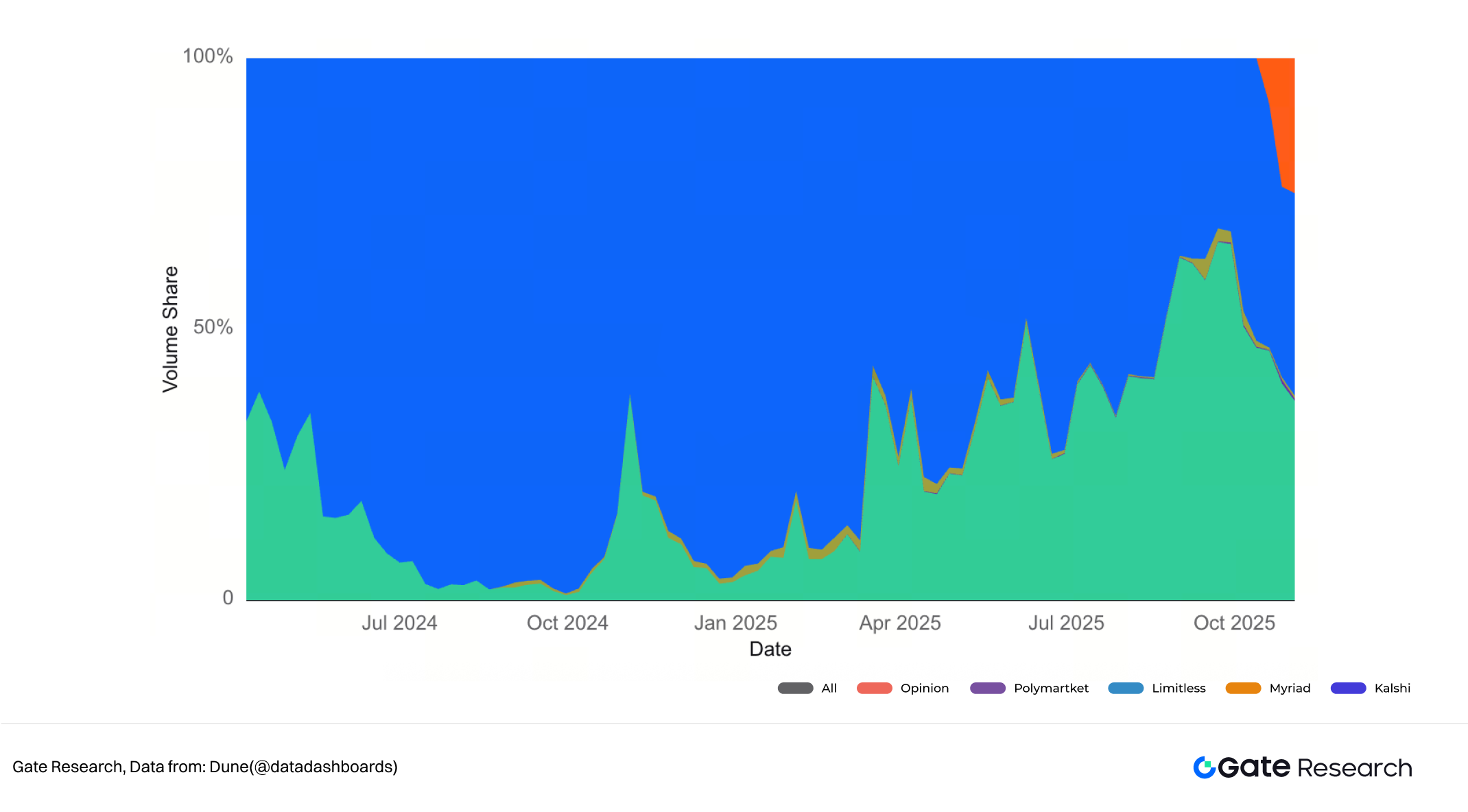

圖三:預測市場交易量市占率

雖 Polymarket 具備先發優勢,隨預測市場關注提升,中心化合規對手 Kalshi 及新興協議 Opinion 在資源與流量上追趕,對 Polymarket 形成壓力。開放生態讓 Polymarket 能以生態廣度對抗單一產品深度,競爭型態從「團隊對團隊」升級為「生態對生態」。Polymarket 積極拓展聯盟,與 Twitter、Google 等傳統巨頭成為生態盟友,結合開發者、用戶、社群與傳統資源對抗他方生態,壁壘更深,難以被複製。

2.3 Builder Codes 的角色

Polymarket 推出的 Builder Codes 不僅是技術介面,更是整體生態的核心連結與創新引擎,發揮 Polymarket 優勢,解決用戶痛點並提升競爭力。

- 分發與聚合

Polymarket Builder 將成為分發渠道與共享流動性池的樞紐。任何獲授權的第三方應用,無論是專業終端、行動應用或嵌入社群的聊天機器人,都可直接連接 Polymarket 統一訂單簿與流動性池。這代表:

- 新市場:專注於「體育賽事」或「科技發表」等垂直應用,無需從零建立用戶與流動性,上線即能讓用戶於共享深度市場交易,有效解決市場冷啟動困境。

- 長尾市場:原本因官方前端曝光不足而流動性稀缺的小眾市場,現可藉眾多垂直前端觸及精準用戶,活化存量流動性,對抗流動性集中現象。

預測即服務

Builder Codes 讓「預測」從單一網站功能變身為可嵌入各場景的服務。

- 場景嵌入:體育媒體可於賽事報導側邊嵌入即時預測模組;財經資訊可於新聞下方整合相關預測市場;DAO 可針對治理議題設立專屬預測頁,讓未持有投票權者也能參與預測。

- 價值延伸:多元場域皆可嵌入,讓預測市場由交易工具升級為資訊互動與共識形成的基礎設施,價值與影響力倍增。

三、以 Trading Bots 為主的 Polymarket 多元生態發展

3.1 Polymarket 生態結構劃分

以前中後台邏輯,Polymarket 生態分為後端仲裁機制(如 UMA 預言機)、中介軟體(各種 API)、前端應用(如終端及 Telegram 機器人/Trading Bots),以及新興類型(如 AI Agents)。

- UMA 預言機為 Polymarket 後端關鍵仲裁機制

UMA 預言機運作流程簡明。當智能合約需獲取現實資料時,任何用戶可擔任提議者,抵押保證金並提交資料點;於特定時段內他人可提出異議;如有爭議將啟動 UMA 驗證機制,由 UMA 代幣持有人 48 小時內投票決定最終結果。

應用於 Polymarket,當事件到期需結算時,UMA 預言機啟動畫述流程決定最終結果。無異議則系統自動按該結果結算。UMA 預言機能低成本處理多元事件判定,讓 Polymarket 能發行涵蓋政治、體育、Crypto 等多樣預測事件,無需仰賴中心權威來公告結果。

但「如何無爭議仲裁」始終是預測市場熱議議題。有些採人工仲裁穩定裁決,有些靠 AI 判定。UMA 預言機似乎完美,卻仍多次爆發爭議,無論「稀土協議事件」等客觀事件還是「西裝事件」等主觀事件,重點在於代幣持有人於爭議時擁有投票權,而此權限易被巨鯨操控,讓每月處理數十億美元交易量市場曝險在僅 1.3 億美元總市值的代幣上。

- 中介軟體與增強工具

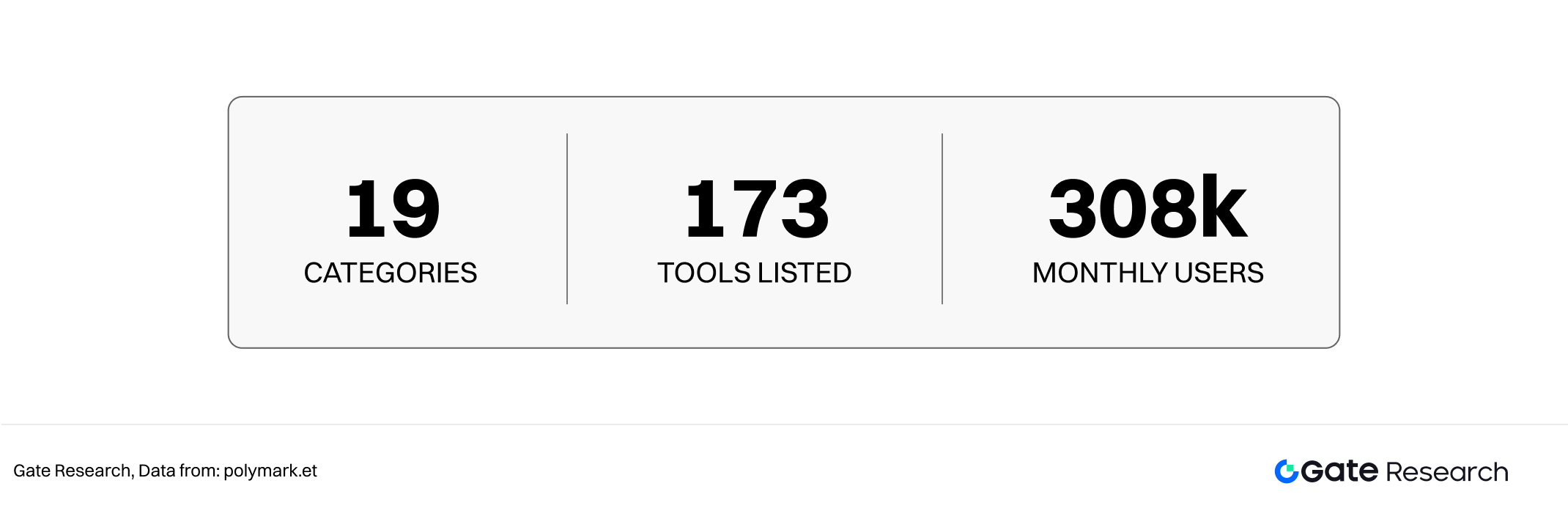

圖四:Polymarket 生態數據總覽

中介層串聯底層基礎設施與用戶端應用,豐富生態數據與互動能力。Polymarket 已誕生多款數據分析工具,如官方 Polymarket Analytics、一站式分析 Polysights、鯨魚追蹤 PolyInsider 等,將鏈上原始數據轉化為決策洞見。在社群支持之 Polymark et 網站上,Analytics Tools、Portfolio Tracking、Dashboards 等工具共劃分 19 種型態,收錄超 170 項工具。

- 前端應用

前端應用是生態中最活躍、最直接觸及用戶的部分,基於共用後端資源與中介層,打造多樣且高度針對性的用戶介面,滿足不同領域、從專業到休閒用戶的多元需求。Builder Codes 上線後,賦予前端應用數據追蹤能力,真正凝聚為一體;各種 Telegram 機器人與終端不斷湧現,成為 Polymarket 生態最活躍的建設力量。

- 新興力量:AI Agents

AI Agents 是生態中新興且具顛覆力的角色,目前主要以兩種方式融入:

- 決策輔助工具:如 Polytale AI 助手,能索引上千市場,透過自然語言對話提供市場分析、趨勢解讀與個別推薦,降低資訊不對稱與認知門檻。

- 自主交易者:部分策略機器人允許用戶配置複雜條件觸發規則,實現全天候自動交易。更前沿者開始嘗試即時資訊流判斷,直接自主預測與交易,從「工具」轉型為新型參與者。

3.2 Polymarket 最成熟生態:Trading Bots

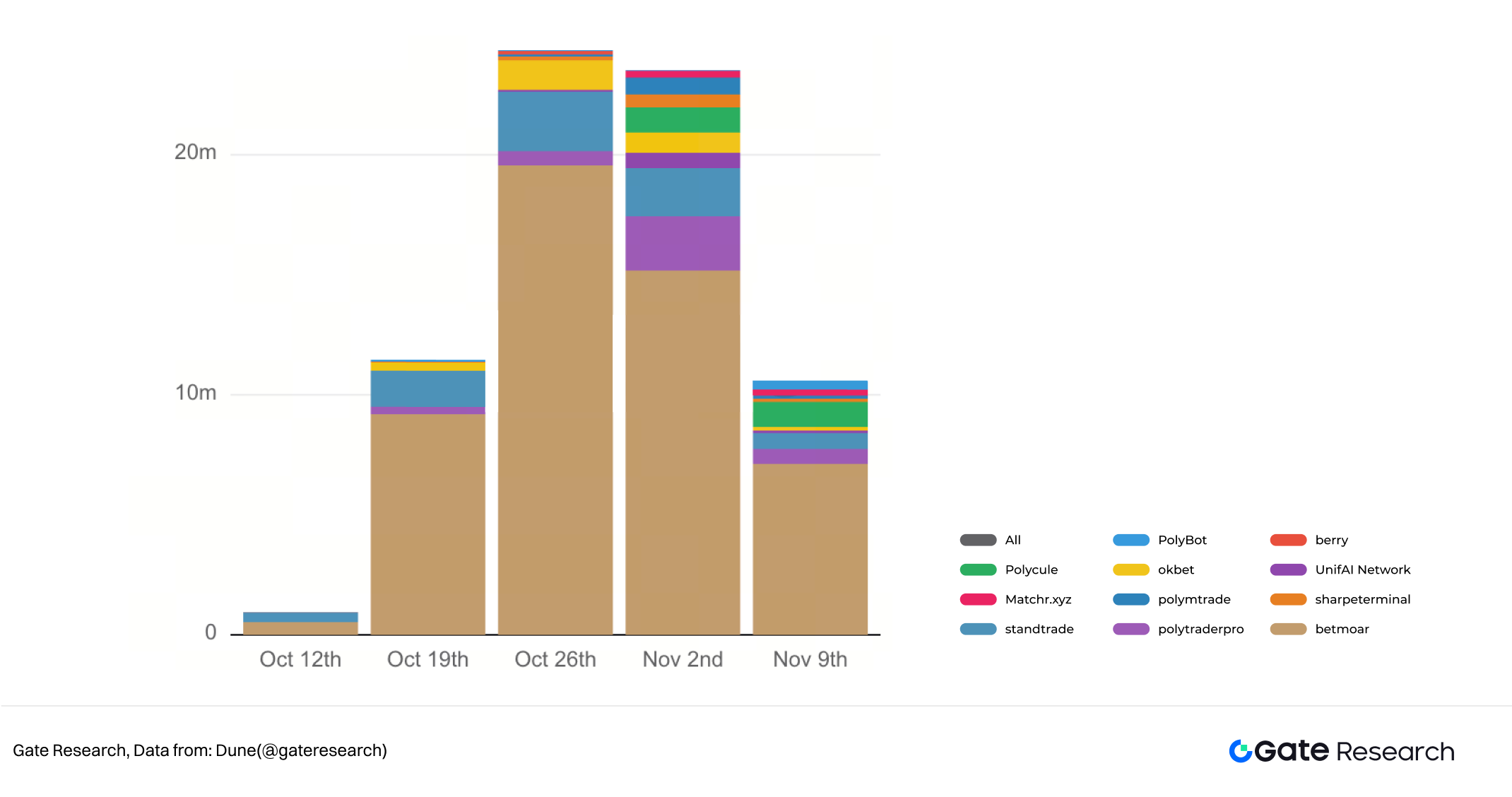

圖五:Polymarket Builders 週交易量

在 Polymarket 多元生態中,Trading Bots 交易是目前最成熟、模式最明確的一環。Builder Codes 的推出,正是為這類前端應用量身訂製的新成長引擎。目前 10 餘個 Polymarket Builders 每週交易量突破 2,000 萬美元,約佔 Polymarket 2.5%,Betmoar 成為 Builder Codes 上線後首個於一個月內累積交易量超過 5,000 萬美元的交易機器人,市占率高達 70% 以上。

Betmoar 作為資深 Polymarket 前端,除交易外,更兼偵查功能,聚合看板協助用戶於 Polymarket 海量市場中快速尋找機會。其核心功能包含四大模組:追蹤熱門 Movers,快速找出不同時段(1 小時、6 小時、24 小時)漲跌幅最大與最活躍市場;監控 Bonds,挖掘即將到期的高風險高報酬事件;Disputes,集中展示所有仲裁中或結果待判市場;社群評論情緒,彙整最新評論與活躍度。Betmoar 已整合至 40 多個 Discord 伺服器,覆蓋超過 5.3 萬用戶,並可透過 bot 直接命令操作,實現社群化交易,顯著提升用戶黏著度與活躍度。

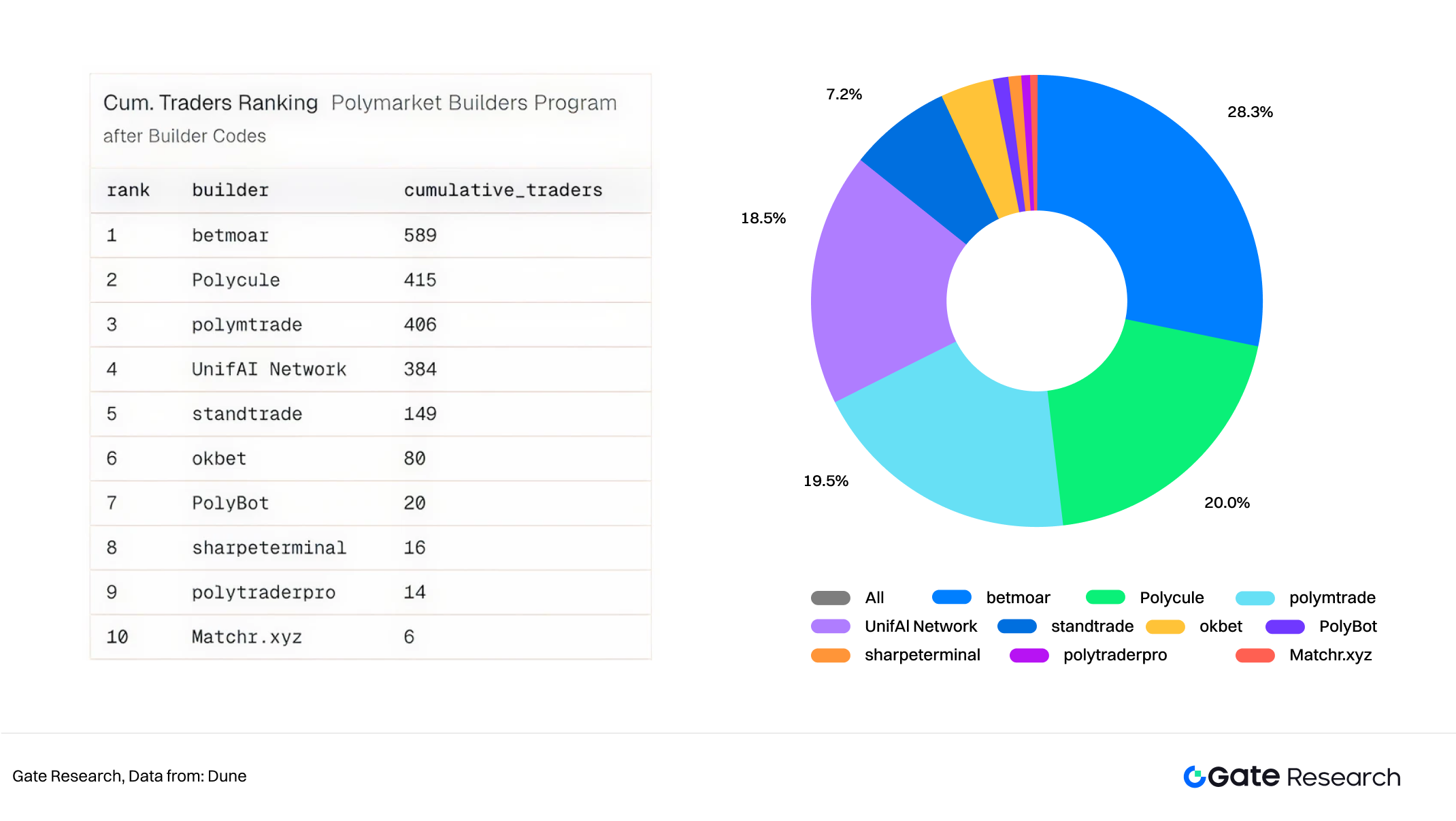

圖六:Polymarket Builders 累積交易用戶排名

雖 Betmoar 於交易量佔據壓倒性優勢,但在交易用戶數上並無顯著領先。相較之下,Polycule 擁有 Builders 中第二大用戶群,同時是 Polymarket 生態首個獲 VC 投資的 Telegram 機器人,在今年中旬獲得曾投資 Pump.Fun 的孵化器 AllianceDAO 支持。Polycule 主要特色包括內建 Solana 與 Polygon 跨鏈交易,簡化新手代幣轉換流程,現已成預測市場 Telegram 機器人標配;用戶可於 Telegram 內以指令完成熱門市場瀏覽、下單、倉位管理、資產查詢及獲利分享;也是最早推出跟單功能的機器人之一,並獲官方數據網站 Polymarket Analytics Traders 介面支持。

此外,Polycule 是少數啟用收費的交易機器人,贖回交易收取 0.5% 費用,代表交易量成長可直接轉化為收入並推動代幣賦能。自 2025 年 6 月 29 日起收費,團隊累計收入逾 5.6 萬美元,7 月下旬至 10 月初用部分收入回購約 0.34% 代幣。惟隨團隊重心移往 Solana 新預測市場,Polycule 雖持續運作,品牌已更名為 PMX Trade。

總體而言,以 Builder Codes 為引擎、以終端與 Telegram 機器人兩類交易機器人為主的前端應用,已是 Polymarket 生態最具活力的成長極。但表面繁榮下,生態推進仍非一帆風順。首先 Builders 服務用戶基數有限且產品數量不斷增加,競爭將更加激烈;其次無論 Betmoar 於交易量的絕對領先與用戶數不成正比,或 Polycule 作為標誌性專案初步成功後選擇更名並轉向新業務,都揭示生態自「早期採用」邁向「持續繁榮」過程中,既蘊含新機遇,也面臨一連串深層挑戰。

3.3 Polymarket 生態機遇

Builders 為主的 Polymarket 生態,其最明確且具可預期的機會,來自平台與預測市場共同成長的紅利,以及自身超低市場滲透率蘊含的多倍甚至數十倍成長潛力。現有 Builders 僅貢獻 Polymarket 不足 3% 交易量,若僅計收費平台佔比更低於 1%。顯示多數用戶仍習慣官方前端,生態商業化探索才剛開始。

對照同類生態成功案例,Polymarket Builders 的未來可見端倪。鏈上永續協議 Hyperliquid 其 Builders 生態已貢獻約 10%-20% 平台總交易量,並為開發者創造數千萬美元穩定收入。Meme 交易賽道中,專業數據終端亦占有重要流量與分發地位。這些成熟範例顯示,健康活躍的第三方生態完全有機會捕獲底層平台 10%-20% 以上交易流量。

四、與競品及近似產品對比分析

分析 Polymarket 生態建構與結構後,必須將其放入更廣競爭圖譜。與各類近似產品對比,有助更精確評估 Polymarket Builder 的獨特定位、成長潛力及潛在挑戰。

4.1 渠道為王,Robinhood 助攻 Kalshi 分發

相較 Polymarket 以 Builder Codes 打造開放可組合生態的加密原生路線,最大合規對手 Kalshi 則走截然不同策略——以網路券商 Robinhood 的強大分發力,將預測市場產品推廣至千萬級傳統金融用戶,於今年內創造爆發成長。

Robinhood 的預測市場功能 Prediction Market Hub 於 3 月在 APP 上線,Kalshi 則作為受 CFTC 監管的交易所,為其提供合規基礎設施。雙方初期合作主打政治與經濟事件(如選舉、聯準會利率決策);8 月起擴展體育領域,推出 NFL、大學美式足球等賽事預測市場;10 月再延伸至娛樂與流行文化,讓用戶能預測名人動態、音樂發行等事件。

第二季財報電話會議,Robinhood 指其用戶於 Kalshi 預測市場交易合約面值約 10 億美元(每張合約面值 1 美元),公司每份合約收 0.01 美元佣金,預測市場業務於 Q2 創收約 1,000 萬美元。

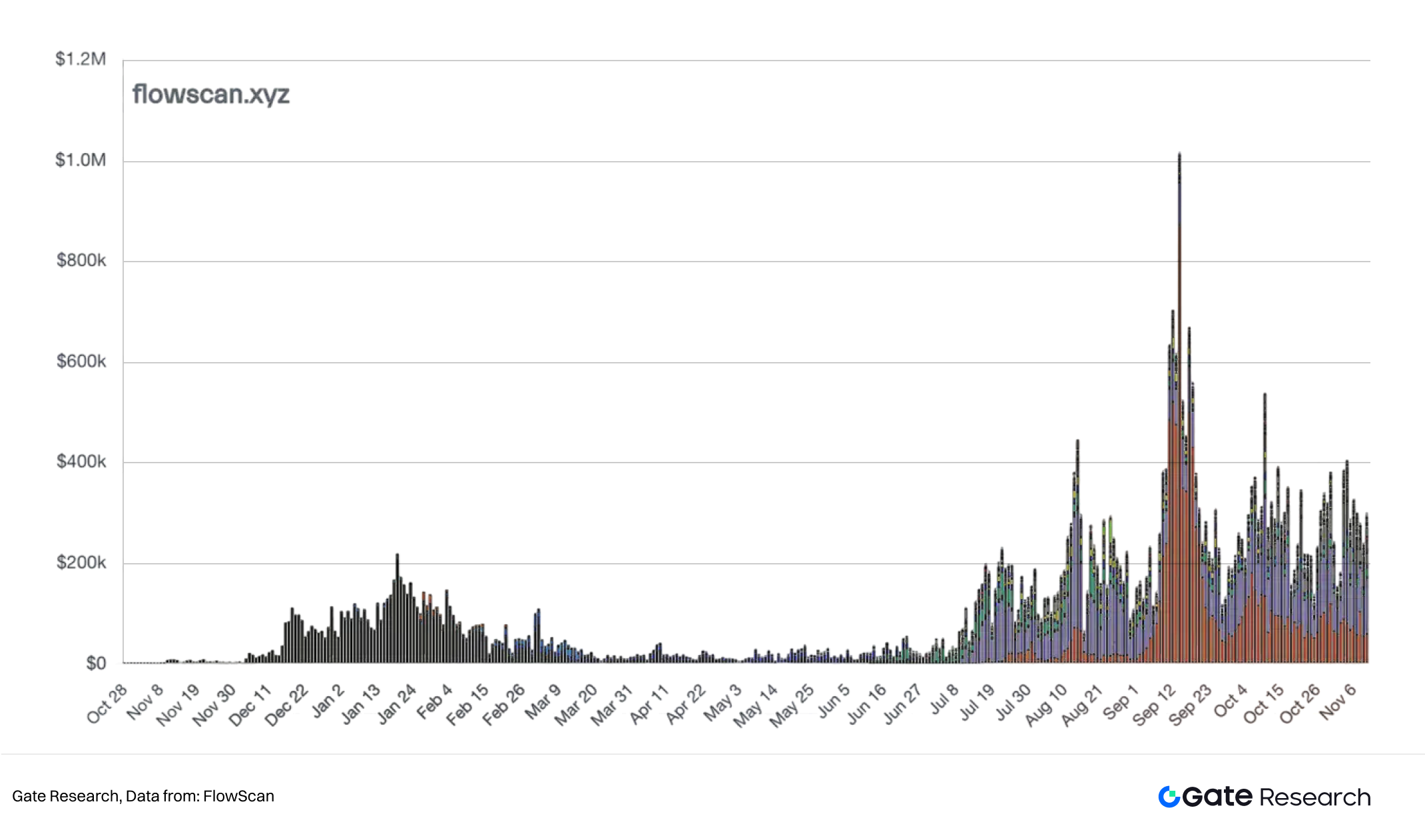

圖七:Kalshi 週交易量

第三季財報顯示,Robinhood 預測市場業務年化收入超 1 億美元;Q3 事件合約交易總額季增逾一倍達 23 億份,收入約 2,300 萬美元。2025 年 10 月合約交易總額達 25 億份,單月收入 2,500 萬美元,甚至超越 2025 年第三季總量。10 月 Kalshi 名目交易量約 44 億美元,Robinhood 分發貢獻已超 50%。

Kalshi 與 Robinhood 合作本質為合規內容與巨型渠道強強聯手。對 Kalshi 而言,取得 Robinhood 優質客群入場門票。據第三季財報,Robinhood 擁有逾 2,680 萬資金用戶,極大降低 Kalshi 獲客成本。對 Robinhood 而言,這是邁向「超級應用」的關鍵一環,藉 Kalshi 豐富產品組合,提高用戶黏著與交易活躍度。當市場波動可能壓抑傳統業務成長時,預測市場等創新服務有望成為新成長動能。

圖八:Polymarket 與 Kalshi 對比

不可否認,Kalshi 憑傳統網路券商渠道帶來的增量,明顯比 Polymarket 在 Crypto 生態的推進更為迅猛。這種「合規+主流分發」模式,對 Polymarket 造成直接且強烈競爭壓力。

4.2 與 Hyperliquid Builder:生態模式的借鏡與區隔

Hyperliquid 作為鏈上永續合約龍頭,其 Builders 系統是 Polymarket Builders 的重要參考。二者生態邏輯近似,但因所在領域有明顯差異。

技術層面,Hyperliquid 的 Builder codes 以參數方式嵌入訂單數據,鏈上交易直接帶有 Builder 地址,搭配 Hyperliquid Explorer 或 builder_fills 公開檔,可清楚追蹤流量與分潤,讓資料分析、開發高度透明。Polymarket Builder 則採 API Keys 與 Relayer Client 整合,屬 off-chain,原生與 Builder 交易無法從鏈上直接區分。

技術實現差異源自核心訴求及產品邏輯不同。Hyperliquid 聚焦永續合約,強調交易速度、效率與槓桿,Builders 應用也多圍繞此展開;Polymarket 則專注資訊發現、分析及便捷參與,而非極致速度。

圖九:Hyperliquid Builders 日收入

Hyperliquid Builder 生態已高度成熟,累計收入逾 4,100 萬美元,為 Polymarket 勾勒成功生態藍圖,特別在商業潛力方面。同時也值得 Polymarket Builders 團隊深思如何建立自有收入模式,而非僅依賴官方 Grants。

4.3 與 Meme Terminal:潛在跨界競爭

除直接預測市場競品,Polymarket 及其生態亦面臨來自 Meme 交易領域的跨界競爭,本質上是爭奪用戶有限注意力與資本。

在此層面,Meme 交易終端龍頭 Axiom 絕對是 Polymarket Builders 生態不可忽視的潛在對手。Axiom 在 Solana 鏈 Meme 交易領域已建立霸主地位,無論行情如何,長期穩居賽道 60% 以上市占。更重要的是,其生態建設經驗豐富,上線首日即支援 Hyperliquid Builders,交易量與收入長期名列 Hyperliquid 生態前五。若 Axiom 決定進軍預測市場,極可能憑藉既有技術架構與用戶基礎對 Polymarket Builders 造成降維衝擊。

雖然 Axiom 來自截然不同交易領域,但其成功經驗高度可遷移。表面上,Meme 交易與預測市場訴求大異,前者強調極致速度與新資產首發,追求高風險高報酬;後者重視資訊分析與機率判斷。但深層來看,無論是 Axiom 強化交易速度與資訊優勢,還是 Polymarket Builders 聚焦介面簡化、資訊聚合、社交互動,雙方最終都是為優化用戶體驗以吸引用戶並提升黏著。這場競爭不僅是流量之爭,更是用戶體驗設計與開發效率的競賽。Axiom 的成功經驗,確實是 Polymarket Builders 生態必須警惕的跨界強敵。

五、結語與展望

預測市場發展正處於關鍵轉捩點。核心競爭力不僅在於「誰能率先建立流動性與用戶基礎」,更在於「誰能構建出具生命力、可自我演化的生態體系」。Polymarket 以 Builder Codes 推動生態開放化,可視為重要的戰略里程碑——讓預測市場自單一平台蛻變為可持續演進的開放網絡。

但生態開放並不代表高枕無憂,網絡效應尚需時間醞釀,外部競爭壓力則是立刻到來。最直接威脅來自 Kalshi 與 Robinhood 的策略聯盟。Robinhood 用戶渠道紅利讓 Kalshi 短短數月內完成用戶教育與規模突破,已成可與 Polymarket 抗衡的主流預測市場。「合規內容 + 巨頭分發渠道」組合對 Polymarket 是極具壓力的現實威脅——預測市場若包裝進傳統券商 App 並以法幣結算,則門檻更低、觸角更廣、轉化更快。

短期來看,Polymarket 生態建設仍在早期。Builders 交易量占比不足 3%,商業模式尚未成熟,用戶習慣依舊集中於官方前端,整體生態尚需時間累積與優化。同時,Polymarket 依賴 UMA 預言機進行底層結算與結果裁決,雖具成本與去中心化優勢,卻因「稀土協議事件」、「西裝事件」等多起爭議案例暴露潛在失衡風險。隨生態規模擴大,預言機若持續出現操控或投票失真,恐引發連鎖反應及信任危機。

但如 Hyperliquid Builders 所證明,當生態網絡效應逐步成型,開發者與用戶雙向成長將形成自我強化循環。長遠來看,Polymarket Builders 有機會成為預測市場的「App Store」,承載無數垂直前端、交易工具與創新應用,推動 Polymarket 由「金融工具」進化為「社會基礎設施」。這條開放之路雖非坦途,卻蘊含無限可能、打造深層競爭力的必要道路。

六、參考文獻

- Dune, https://dune.com/datadashboards/prediction-markets

- Dune, https://dune.com/datadashboards/polymarket-overview

- Dune, https://dune.com/datadashboards/kalshi-overview

- Dune, https://dune.com/gateresearch/pmbuilders

- Polymarket, https://docs.polymarket.com/developers/builders/builder-intro

- Polymark, https://polymark.et/

- Gate, https://www.gate.com/news/detail/13789413

- Globenewswire, https://www.globenewswire.com/news-release/2025/11/05/3181923/0/en/Robinhood-Reports-Third-Quarter-2025-Results.html

- FlowScan, https://www.flowscan.xyz/builders?builder=all

Gate 研究院是一個專業的區塊鏈與加密貨幣研究平台,為讀者提供深度內容,涵蓋技術分析、熱門洞察、市場回顧、產業研究、趨勢預測及宏觀經濟政策解析。

免責聲明

加密貨幣市場投資風險高,建議用戶在做任何投資決策前,務必獨立研究並充分了解所購資產與產品性質。 Gate 不對因本投資決策產生的任何損失或損害負責。

相關文章

Gate 研究:比特幣反彈 3.5%,以太坊落後,Dinari 和 Pell Network TVL 暴增

Gate 研究院:GT 代幣價格創歷史新高,以太坊主網質押量超 5,400 萬枚

SOL 價格今日震蕩整理

Nasdaq 綜合指數下跌 1.5%,英偉達連帶使科技股與 AI 熱潮承壓

Gate 研究院:定投理財產品回測報告