Eagle Eye

BOJ收紧政策,日元流动性与加密货币风险配置:日元套利交易是否重启?

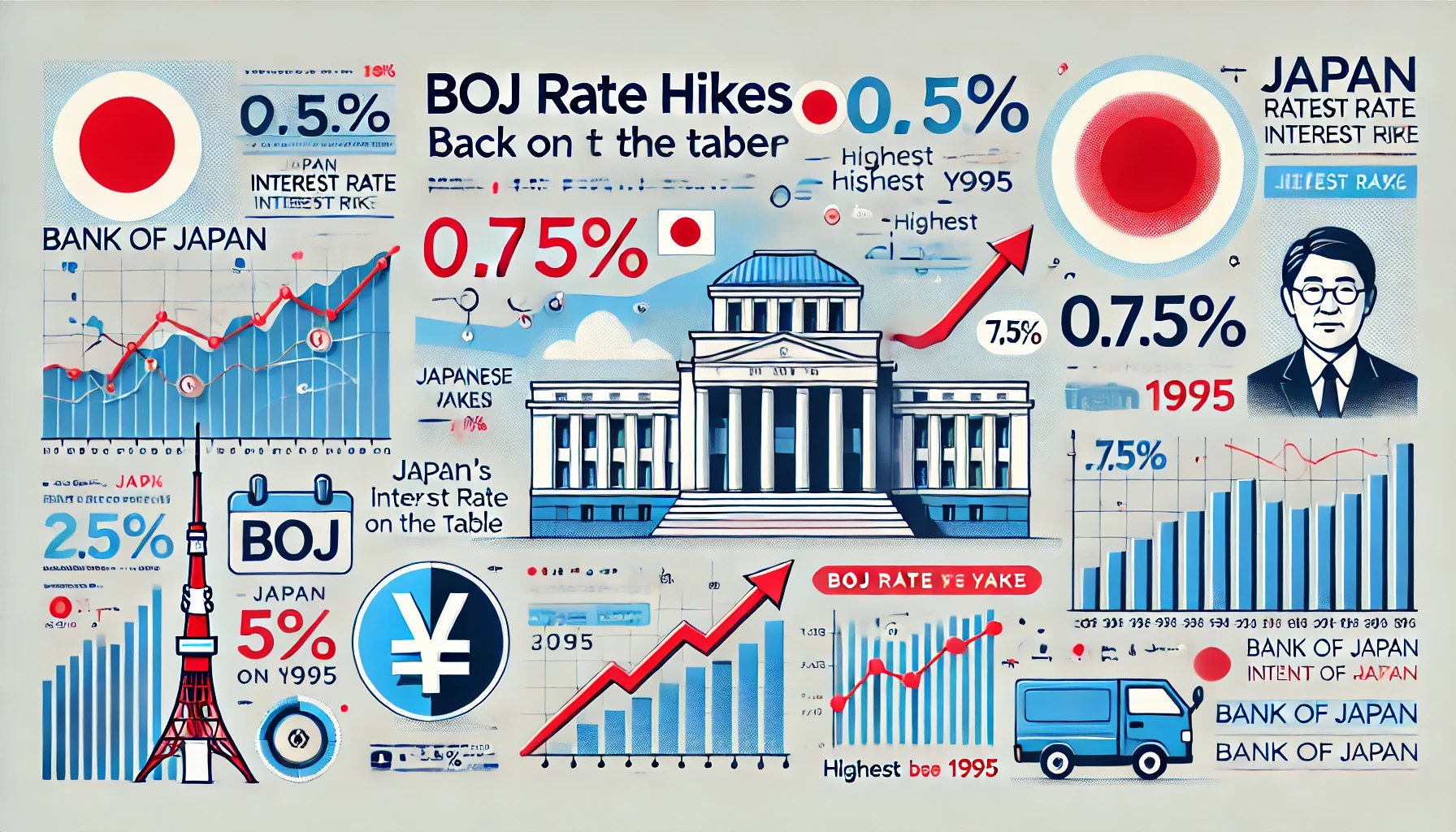

摩根大通预计,日本银行在2025年可能加息两次,政策利率到2026年底可能达到约1.25%,单看这一预期可能显得温和。但在以数十年低成本日元融资为基础的全球体系中,这一转变对跨资产风险配置,包括加密货币,具有重大影响。

这不仅关乎日本,而是关乎全球流动性体系。

为什么日元比其GDP份额更重要

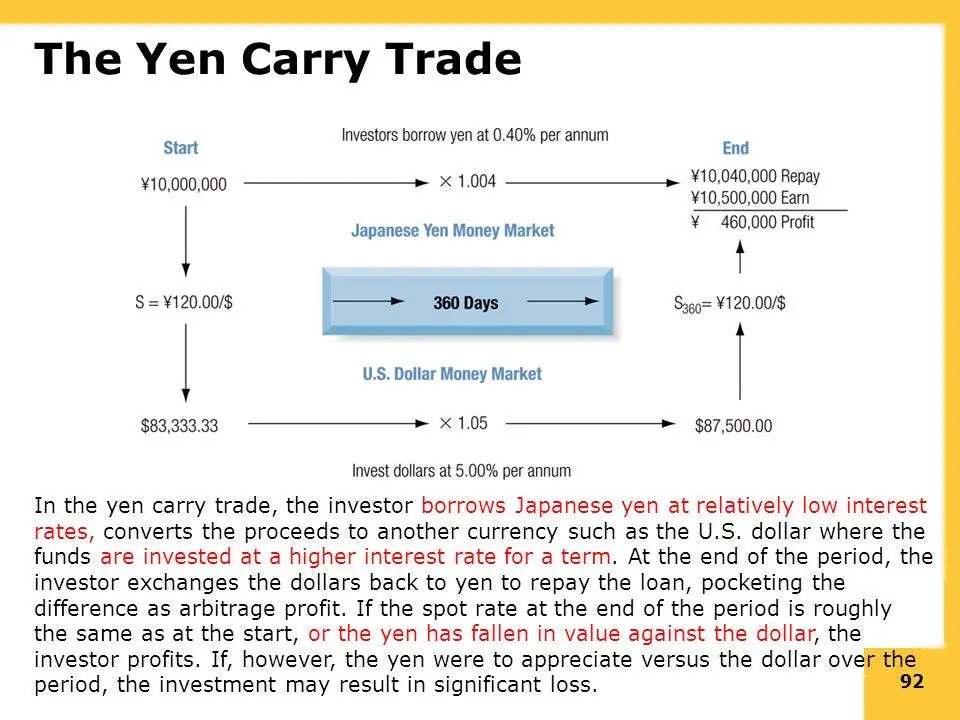

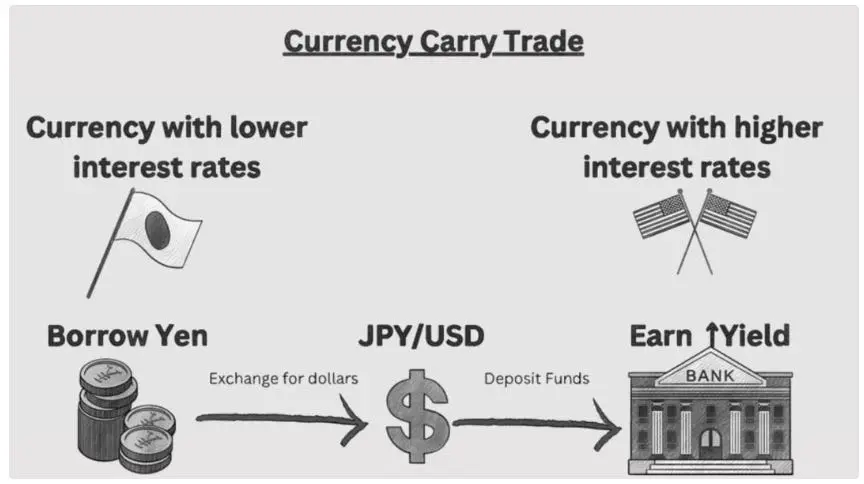

多年来,日元一直是全球最重要的融资货币之一。超低利率、收益率曲线控制以及日本银行庞大的资产负债表扩张,使投资者能够:

低成本借入日元

转换成收益更高的货币

将资本配置到全球风险资产

这些日元套利交易悄然支撑了:

全球股市

新兴市场资产

信贷

以及日益增长的加密货币,尤其是杠杆衍生品

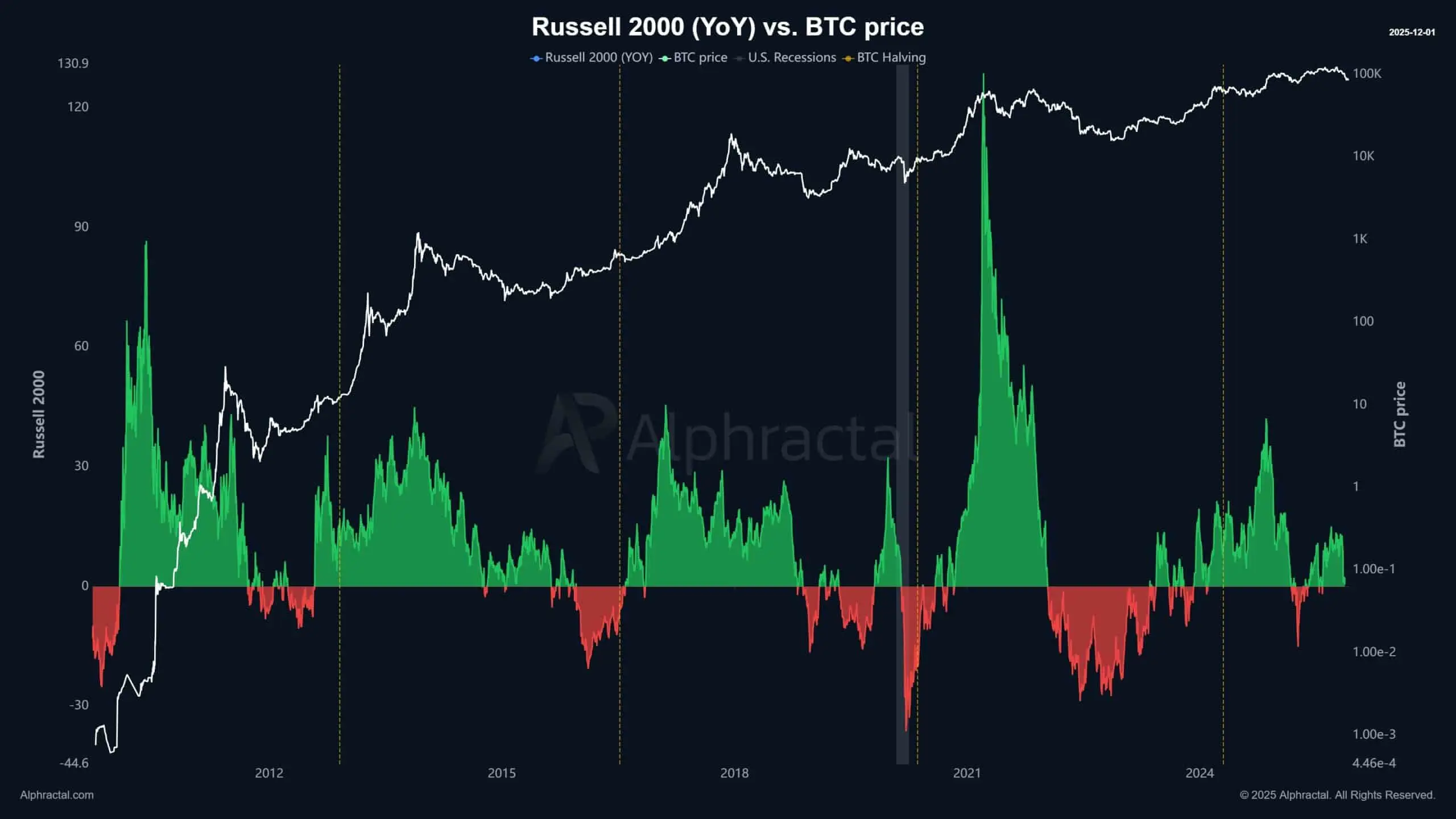

加密货币不需要直接的日本买盘就能受益,它从由低成本日元流动性支持的全球杠杆中获益。

这就是为什么即使是微小的BOJ收紧也很重要。

日本政策正常化后会发生什么变化?

向1.25%的政策利率迈进,根本改变了套利的计算方式:

融资成本上升

即使是小幅加息,也会降低日元借贷的吸引力,尤其是在外汇波动的情况下。“免费资金”的假设逐渐消失。

利差收窄

随着BOJ收紧政策,而其他央行接近峰值或降息,利差缩小,减少套利激励。

外汇风险成为主导变量

套利交易只有在外汇保持稳定或走弱时才有效。一旦日元开始稳定或升值,风险会迅速反转。

这就是有序套利头寸如何转变为被迫

摩根大通预计,日本银行在2025年可能加息两次,政策利率到2026年底可能达到约1.25%,单看这一预期可能显得温和。但在以数十年低成本日元融资为基础的全球体系中,这一转变对跨资产风险配置,包括加密货币,具有重大影响。

这不仅关乎日本,而是关乎全球流动性体系。

为什么日元比其GDP份额更重要

多年来,日元一直是全球最重要的融资货币之一。超低利率、收益率曲线控制以及日本银行庞大的资产负债表扩张,使投资者能够:

低成本借入日元

转换成收益更高的货币

将资本配置到全球风险资产

这些日元套利交易悄然支撑了:

全球股市

新兴市场资产

信贷

以及日益增长的加密货币,尤其是杠杆衍生品

加密货币不需要直接的日本买盘就能受益,它从由低成本日元流动性支持的全球杠杆中获益。

这就是为什么即使是微小的BOJ收紧也很重要。

日本政策正常化后会发生什么变化?

向1.25%的政策利率迈进,根本改变了套利的计算方式:

融资成本上升

即使是小幅加息,也会降低日元借贷的吸引力,尤其是在外汇波动的情况下。“免费资金”的假设逐渐消失。

利差收窄

随着BOJ收紧政策,而其他央行接近峰值或降息,利差缩小,减少套利激励。

外汇风险成为主导变量

套利交易只有在外汇保持稳定或走弱时才有效。一旦日元开始稳定或升值,风险会迅速反转。

这就是有序套利头寸如何转变为被迫

BTC0.54%