Acheter Cryptos

Payer en

USD

Acheter & Vendre

HOT

Achetez et vendez des cryptomonnaies via Apple Pay, cartes bancaires, Google Pay, virements bancaires et d'autres méthodes de paiement.

P2P

0 Fees

Zéro frais, +400 options de paiement et une expérience ultra fluide pour acheter et vendre vos cryptos

Carte Gate

Carte de paiement crypto, permettant d'effectuer des transactions mondiales en toute transparence.

Trader

Type de trading

Spot

Échangez des cryptos librement

Alpha

Points

Obtenez des actifs prometteurs dans le cadre d'un trading on-chain rationalisé

Pre-Market

Trade de nouveaux jetons avant qu'ils ne soient officiellement listés

Marge

Augmentez vos bénéfices grâce à l'effet de levier

Conversion & Trading en blocs

0 Fees

Tradez n’importe quel volume sans frais ni slippage

Tokens à effet de levier

Soyez facilement exposé à des positions à effet de levier

Futures

Futures

Des centaines de contrats réglés en USDT ou en BTC

Options

HOT

Tradez des options classiques de style européen

Compte unifié

Maximiser l'efficacité de votre capital

Demo Trading

Futures Kickoff

Préparez-vous à trader des contrats futurs

Événements futures

Participez à des événements pour gagner de généreuses récompenses

Demo Trading

Utiliser des fonds virtuels pour faire l'expérience du trading sans risque

Earn

Lancer

CandyDrop

Collecte des candies pour obtenir des airdrops

Launchpool

Staking rapide, Gagnez de potentiels nouveaux jetons

HODLer Airdrop

Conservez des GT et recevez d'énormes airdrops gratuitement

Launchpad

Soyez les premiers à participer au prochain grand projet de jetons

Points Alpha

NEW

Tradez des actifs on-chain et profitez des récompenses en airdrop !

Points Futures

NEW

Gagnez des points Futures et réclamez vos récompenses d’airdrop.

Investissement

Simple Earn

Gagner des intérêts avec des jetons inutilisés

Investissement automatique

Auto-invest régulier

Double investissement

Acheter à bas prix et vendre à prix élevé pour tirer profit des fluctuations de prix

Staking souple

Gagnez des récompenses grâce au staking flexible

Prêt Crypto

0 Fees

Mettre en gage un crypto pour en emprunter une autre

Centre de prêts

Centre de prêts intégré

Gestion de patrimoine VIP

La gestion qui fait grandir votre richesse

Gestion privée de patrimoine

Gestion personnalisée des actifs pour accroître vos actifs numériques

Fonds Quant

Une équipe de gestion d'actifs de premier plan vous aide à réaliser des bénéfices en toute simplicité

Staking

Stakez des cryptos pour gagner avec les produits PoS.

BTC Staking

HOT

Stakez vos BTC et gagnez 10 % d’APR

GUSD Minting

Use USDT/USDC to mint GUSD for treasury-level yields

Plus

Promotions

Centre d'activités

Participez aux activités et gagnez des récompenses en espèces et des produits exclusifs

Parrainage

20 USDT

Gagnez 40 % de commission ou jusqu’à 500 USDT de récompenses

Annoncement

Annonces de nouvelles inscriptions, activités, mises à jour, etc

Gate Blog

Articles sur le secteur de la crypto

Services VIP

Frais ultra-réduits

Preuve de réserves

Gate promet une preuve de réserves à 100 %

Affiliés

Bénéficiez des commissions exclusives et des rendements élevés

Gestion des actifs

NEW

Solution complète de gestion des actifs

Institutionnel

NEW

Solutions professionnelles de gestion d'actifs numériques pour les institutions

Virement Bancaire OTC

Dépôt et retrait fiat

Programme pour les Brokers

Mécanismes de remboursement API avantageux

Gate Vault

Assurez la sécurité de vos actifs

Sujets populaires

Afficher plus92.62K Popularité

42.74K Popularité

24.02K Popularité

7.74K Popularité

4.39K Popularité

Hot Gate Fun

Afficher plus- 1Zzzz

MC:$3.55KDétenteurs:20.09%

MC:$3.55KDétenteurs:20.09% - MC:$3.51KDétenteurs:10.00%

- MC:$3.52KDétenteurs:10.00%

- MC:$3.53KDétenteurs:10.00%

- MC:$3.53KDétenteurs:10.00%

Épingler

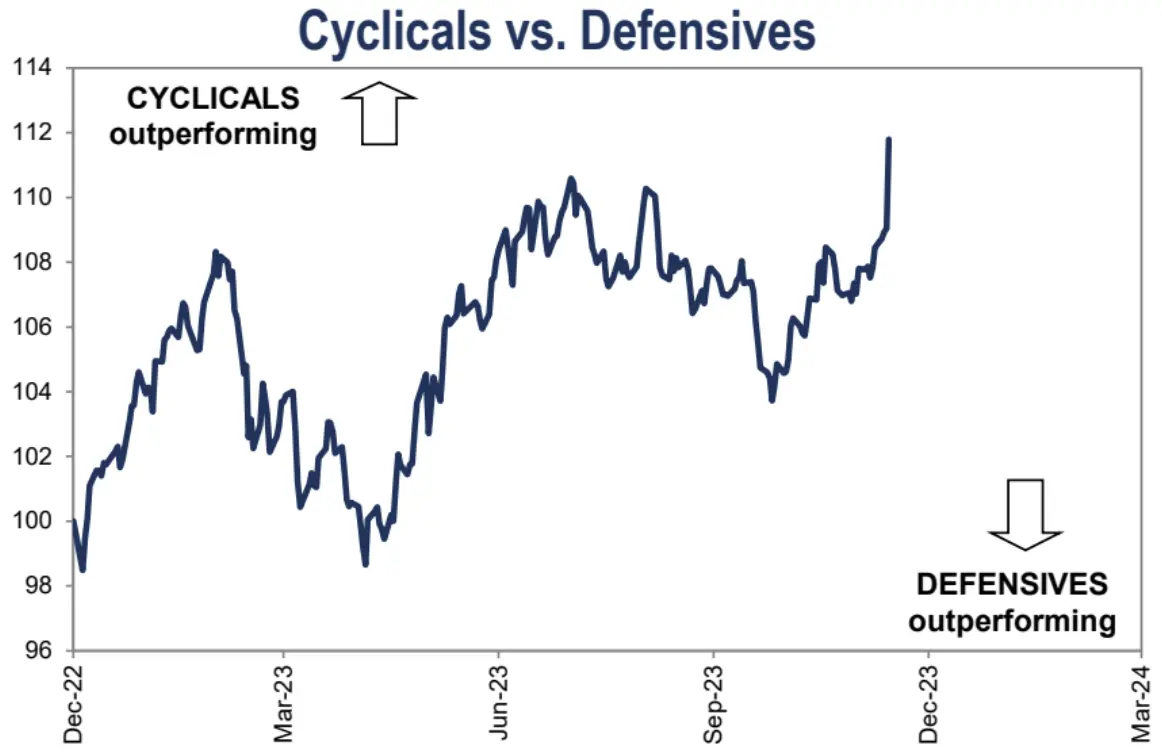

LD Capital Weekly Macro Report (12.18) : Le sentiment accommodant inattendu de Powell a conduit à une réévaluation agressive du marché

Le graphique ci-dessus est le graphique le plus important de la semaine, les membres du FOMC ont « tourné collectivement », on peut dire que la réunion de décembre de la Fed a publié le signal le plus clair de baisses de taux d’intérêt à ce jour, et la chute de 75 points de base a également dépassé les attentes du marché, après quoi tout, des actions aux obligations, des devises non américaines aux matières premières, tout était en hausse, mais les crypto-monnaies étaient à la traîne cette fois-ci.

Parce que le 1er décembre, Powell a également averti le marché qu’« il est trop tôt pour deviner quand commencer l’assouplissement », et le 13 décembre, il a déclaré que « la question des baisses de taux d’intérêt a commencé », donc ce virage accommodant est au-delà des attentes du marché, et la semaine dernière, le Dow et le Nasdaq 100 ont tous deux atteint des records, et le S&P 500 n’est qu’à un pas du sommet historique. Les petites capitalisations représentent l’indice Russell 2000, qui a bondi de 5,7 % la semaine dernière et est encore à plus de 15 % de son sommet historique.

L’appétit pour le risque de marché s’est encore renforcé et s’est considérablement renforcé :

Les fonds récupèrent rapidement les valorisations de l’immobilier, de la consommation discrétionnaire et des valeurs industrielles, et il semble y avoir de la place pour cela :

L’indice U.S. China Concept Index HXC a augmenté de 3 %, bien que A ait clôturé en baisse pour la sixième semaine consécutive ;

Le rendement des bons du Trésor américain à 30 ans est passé sous la barre des 4 % la semaine dernière, après avoir atteint un sommet pluriannuel de 5,18 % en octobre, et le rendement des bons du Trésor américain à 10 ans est tombé sous la barre des 3,9 %. Williams et Bostic ont refroidi une partie de l’enthousiasme du marché vendredi, mais la correction du marché a été extrêmement limitée, soulignant le fait que le récit du pivot est toujours en cours.

Le marché des produits dérivés a déjà parié sur un taux d’intérêt annuel de référence aussi bas que 3,9 % et a commencé à réduire les taux en mars. C’est bien en deçà du niveau de taux d’intérêt de 4,6 % indiqué par le graphique à points de la Fed. Si l’on considère que la dynamique économique américaine, la performance des marchés financiers, la performance du marché de l’emploi, le taux de défaut de paiement des prêts aux entreprises (1,33 %), le taux de défaut de crédit (90D 1,3 %) et d’autres indicateurs se situent tous dans une fourchette saine, voire en surchauffe, sauf que l’inflation s’approche de la cible, nous ne voyons pas pourquoi la Fed s’empresse de réduire les taux d’intérêt après trois mois.

De plus, la première baisse des taux d’intérêt ne peut pas être considérée comme un véritable assouplissement de la politique monétaire, mais un ajustement de précaution sera effectué en cas d’assouplissement brutal des pressions sur les prix, et le niveau global des restrictions sera maintenu, et si la croissance économique de l’année prochaine est supérieure à l’objectif de 1,5 % de la Fed, la marge de manœuvre réelle pour des baisses de taux d’intérêt pourrait être extrêmement limitée.

La marge de manœuvre pour un nouvel optimisme semble avoir pris fin, et cela pourrait être un très bon point de prise de profit à court terme pour les haussiers obligataires. Pour le marché des actions, il pourrait encore y avoir un potentiel de hausse, principalement en raison du contexte macroéconomique favorable, principalement du fait qu’une position très favorable vient d’être trouvée entre la Fed et la croissance économique américaine, et d’autre part, de la saisonnalité et des flux de capitaux, qui restent dans une situation favorable.

Mais le ton global de la Fed la semaine dernière était encore plus accommodant que celui de la BCE, par exemple : Madis Muller, membre du Conseil des gouverneurs de la BCE, a déclaré vendredi que les marchés étaient en avance sur leurs paris selon lesquels la BCE commencerait à réduire les taux d’intérêt au cours du premier semestre de l’année prochaine. Jeudi, la présidente de la BCE, Christine Lagarde, a déclaré que la banque n’avait pas du tout discuté d’une baisse des taux.

À l’issue de la réunion, les grandes institutions ont également abaissé leurs prévisions pour la courbe des taux obligataires américains, Barclays passant de 4,5 % à 4,35 %, Goldman Sachs de 4,3 % à 4 % et JPMorgan Chase de 4,3 % à 3,65 % pour les bons du Trésor américain à 10 ans à la fin du 24. Nous avons également vu Goldman Sachs augmenter directement l’objectif de cours SPX de 8% à 5100 d’ici la fin de l’année prochaine

BofA prévoit 152 baisses de taux par les banques centrales du monde entier l’année prochaine :

Jefferies : Fortement suracheté

Selon le RSI à 14 jours, 49 % des actions du S&P 500 sont considérées comme surachetées (>70). Il est rare que plus de 50 % des actions du SPX soient en surchauffe. Cela ne s’est produit qu’une seule fois depuis 1990. Cette situation peut être due à un certain nombre d’ordres stop-loss sur le marché. Il marque également généralement un tournant sur le marché, où le marché peut entrer dans une période de réflexion :

Données historiques :

Les actifs des fonds monétaires ont reculé pour la première fois depuis octobre

Environ 11,6 milliards de dollars sont sortis des fonds du marché monétaire américain au cours de la semaine terminée le 13 décembre. Le total des actifs est tombé à 5,886 billions de dollars, contre 5,898 billions de dollars la semaine précédente, la première sortie nette depuis huit semaines.

Les investisseurs ont investi 1,4 billion de dollars dans les fonds du marché monétaire cette année, tandis que les fonds d’actions américaines n’ont reçu que 95 milliards de dollars d’entrées de fonds, ce qui représente une énorme disparité

La baisse des actifs des fonds du marché monétaire par rapport à des niveaux records avant le jour de l’impôt trimestriel pourrait signaler un changement dans les flux, car la perspective de baisses de taux d’intérêt l’année prochaine incite les investisseurs à rechercher des rendements plus élevés sur d’autres actifs.

Cependant, selon l’analyse de Bank of America Merrill Lynch, l’afflux massif et soutenu de fonds monétaires sur le marché des actifs risqués pourrait ne pas attendre le quatrième trimestre de l’année prochaine, et la plupart d’entre eux ont historiquement été déclenchés par la fin de la récession :

Au cours des quatre derniers cycles, les entrées de fonds monétaires se sont poursuivies pendant 14 mois en moyenne après la dernière hausse des taux de la Fed. Si l’on considère que la dernière hausse des taux remonte à juillet 2023, cela signifie que la collecte devrait se poursuivre jusqu’en septembre 2024.

Depuis 1990, les sorties de capitaux des fonds monétaires ont commencé en moyenne 12 mois après la première baisse des taux, et si cette tendance se poursuit, les sorties commenceront au premier trimestre de 2025.

Depuis 1990, tous les désinvestissements de fonds monétaires ont été déclenchés par la fin d’une récession, à la seule exception de l’atterrissage en douceur de 2019, où il n’y a pas eu de sorties de capitaux.

Au cours des cinq derniers cycles, les fonds du marché monétaire ont enregistré des sorties équivalant à 20 % des entrées précédentes, ce qui signifie qu’environ 250 milliards de dollars de liquidités seront déployés dans des actifs risqués, ce qui devrait commencer au quatrième trimestre de 2024 ou au premier trimestre de 2025.

Flux d’argent et positions

La mesure de la position totale en actions de la Deutsche Bank a de nouveau augmenté cette semaine, passant en territoire de surpondération (z-score 0,46, 70e centile), élevée, mais pas extrême

Parmi eux, le niveau de position des investisseurs stratégiques indépendants est de 86 percentiles, et la stratégie systématique n’est que de 51 percentiles

Les entrées de capitaux dans les fonds d’actions (25,3 milliards de dollars) ont également atteint leur plus haut niveau en près de 21 mois, menées par les États-Unis (25,9 milliards de dollars), avec la plus forte hausse des actions des marchés émergents :

L’allocation des fonds CTA aux actions est enfin revenue à la normale et se négocie actuellement au 39e percentile :

Le tracker quantitatif de BofA estime que les fonds CTA ont dépassé les positions longues sur le Nasdaq et le S&P et que les achats supplémentaires sont limités, bien que la dynamique des actions à petite capitalisation devrait toujours être soutenue au cours de la semaine à venir :

Selon les données de négociation des clients de Goldman Sachs, l’endettement total a augmenté de 2,4 points de pourcentage pour atteindre 199,1 % (100e centile en trois ans d’histoire) et l’endettement net a augmenté de 0,9 point de pourcentage pour atteindre 54,6 % (48e centile).

Les fonds du Trésor ont connu leurs plus fortes sorties sur deux semaines depuis juin 2020, et malgré le récent rebond des bons du Trésor, on pourrait constater que les fonds qui sont entrés sur le marché en premier pourraient encaisser :

Émotions

L’indicateur CBBS de Bank of America a atteint son plus haut niveau depuis le début du marché haussier il y a 14 mois, bien qu’il soit loin d’atteindre la zone de vente extrême :

Pour la cinquième semaine consécutive, l’indicateur de confiance de Goldman Sachs se situe au niveau « excessif » :

Le pourcentage haussier de l’enquête auprès des investisseurs de l’AAII atteint son plus haut niveau depuis le 20 juillet

L’indice CNN de la peur et de la cupidité a légèrement augmenté, se situant dans la fourchette de >70 cupidité, mais n’a pas touché à la cupidité extrême