Analyse du jeu haussier-baissier Ethereum et perspectives à l’approche de la mise à niveau imminente Fusaka

I. Introduction

Cette semaine, des développeurs venus du monde entier se sont retrouvés à Buenos Aires pour la conférence annuelle des développeurs Ethereum. En décembre, Ethereum doit bénéficier d’une mise à niveau majeure, baptisée « Fusaka », qui multipliera par huit la capacité de traitement des données, renforcera la sécurité du réseau et introduira de nouveaux outils de développement. Parallèlement, la montée de l’engagement institutionnel génère d’importants flux de capitaux, et le marché des actifs réels s’affirme comme nouveau moteur de croissance pour Ethereum.

Cependant, l’incertitude macroéconomique pèse fortement sur Ethereum depuis début octobre, faisant passer son cours d’un sommet à 4 900 $ vers une tendance baissière. L’événement inattendu du « krach du 11 octobre » a plongé ETH dans une phase de repli, évoluant récemment autour de 3 000 $ — soit une baisse de plus de 30 % par rapport à son plus haut. Le capital qui soutenait la hausse d’ETH se retire : les actions DAT Treasury Company ont chuté, les portefeuilles sont passés du profit à la perte et certains actionnaires procèdent à des ventes. Plusieurs fonds cotés mondiaux sur ETH continuent d’enregistrer des sorties nettes, tandis que les investisseurs institutionnels traditionnels adoptent une posture attentiste. Dans le même temps, l’écosystème Ethereum se contracte : la valeur totale verrouillée a baissé de plus de 20 % depuis octobre, les stablecoins on-chain ont subi plusieurs décrochages et les protocoles de finance décentralisée ont connu des revers successifs.

Cet article revient sur la performance récente d’Ethereum, propose une analyse approfondie des facteurs favorables et défavorables actuels, et offre une perspective sur les perspectives d’Ethereum pour la fin d’année, l’année prochaine et le moyen-long terme. L’objectif est d’aider les investisseurs individuels à surmonter l’incertitude, à saisir les tendances clés et à prendre des décisions plus rationnelles à ce tournant crucial.

II. Analyse de la performance récente d’Ethereum

Au troisième trimestre, le prix d’Ethereum a grimpé dans le sillage d’un sentiment de marché favorable, passant d’environ 2 500 $ fin juin à près de 4 950 $ fin août, son sommet annuel. Mais en octobre, la combinaison de risques macroéconomiques et internes au marché a déclenché une forte correction. Le 11 octobre, l’annonce inattendue de hausses de tarifs américains sur la Chine a provoqué une liquidation mondiale des actifs risqués, la crypto enregistrant des baisses marquées. Le prix d’Ethereum a chuté de plus de 20 % pour atteindre un plancher proche de 3 380 $. Bien que le marché ait quelque peu rebondi, la liquidité s’est progressivement tarie et la tendance globale est restée volatile et baissière. Aujourd’hui, ETH évolue autour de 3 000 $, en baisse de plus de 30 % par rapport à son sommet d’août.

Source : https://www.tradingview.com/symbols/ETHUSD

- Durcissement macroéconomique : Cette correction s’explique principalement par le recul de la liquidité macro et des anticipations de taux plus restrictives. En novembre, la Réserve fédérale a affiché une posture ferme, refroidissant les attentes de baisse de taux en décembre et réduisant nettement l’appétit pour le risque. Le boom crypto du troisième trimestre a été porté par les nouveaux capitaux institutionnels — plusieurs fonds cotés sur Ethereum ont été lancés durant l’été, les investisseurs traditionnels ont afflué, et plusieurs sociétés cotées ont annoncé des achats massifs d’ETH, soutenant fortement la demande. Mais en octobre, l’incertitude macroéconomique s’est accrue, les capitaux refuges se sont redirigés vers le dollar et les Treasuries, et les flux entrants sur le marché crypto se sont rapidement taris.

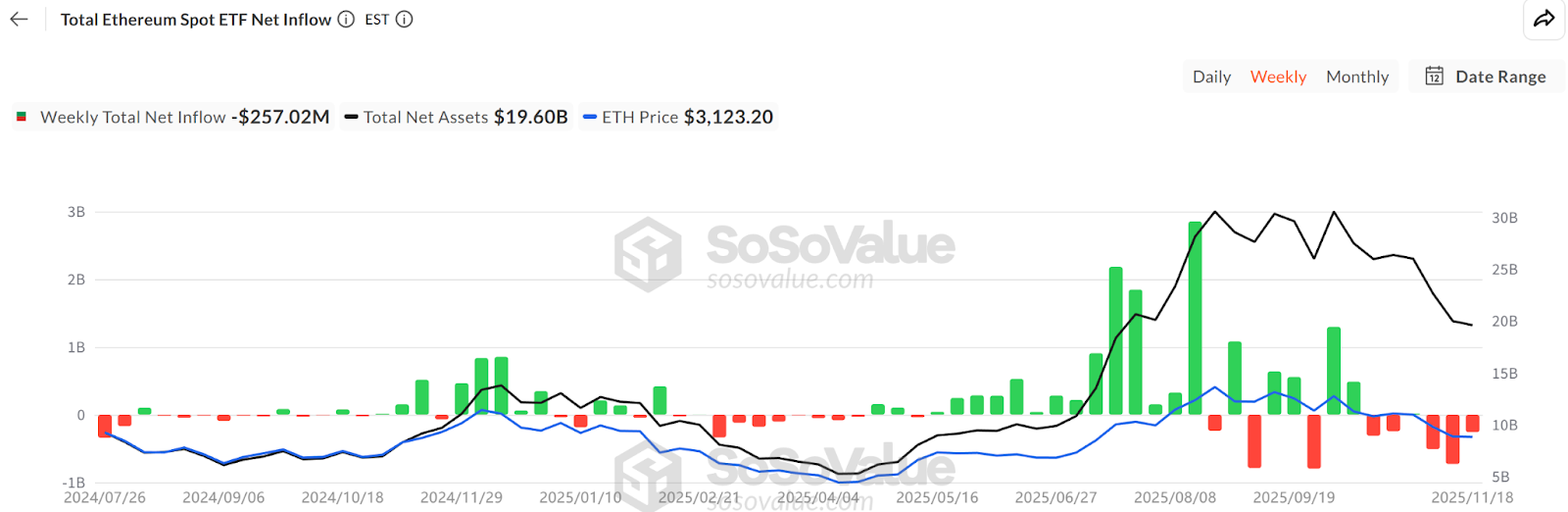

2. Sorties de capitaux des fonds cotés : Selon SoSoValue, à la mi-novembre, les avoirs totaux des fonds cotés sur Ethereum atteignaient environ 6,34 millions d’ETH (192,8 milliards $), soit 5,19 % de l’offre d’ETH. Cependant, ce mois-ci, les flux se sont inversés, passant d’entrées nettes à des sorties nettes, les retraits dépassant largement les nouveaux investissements, avec un record à 180 millions $ de sorties sur une seule journée. Ce contraste est marqué par rapport aux entrées régulières de juillet et août. Les investisseurs de ces fonds sont généralement des allocataires de long terme, donc plusieurs jours consécutifs de rachats nets traduisent un affaiblissement de la demande d’ETH via les canaux financiers traditionnels. Leur retrait réduit non seulement la pression acheteuse, mais accentue aussi la volatilité à court terme.

Source : https://sosovalue.com/assets/etf/us-eth-spot

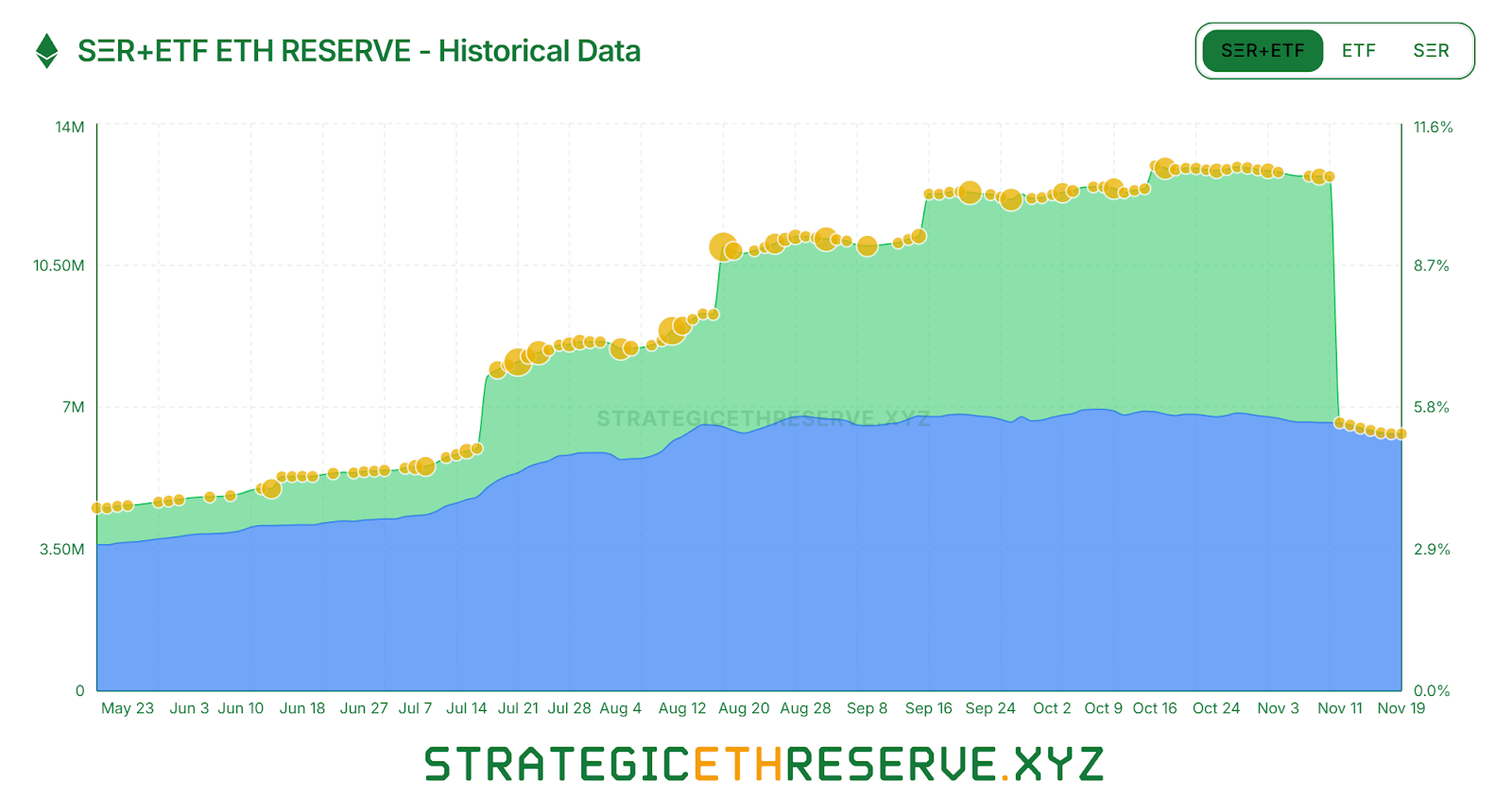

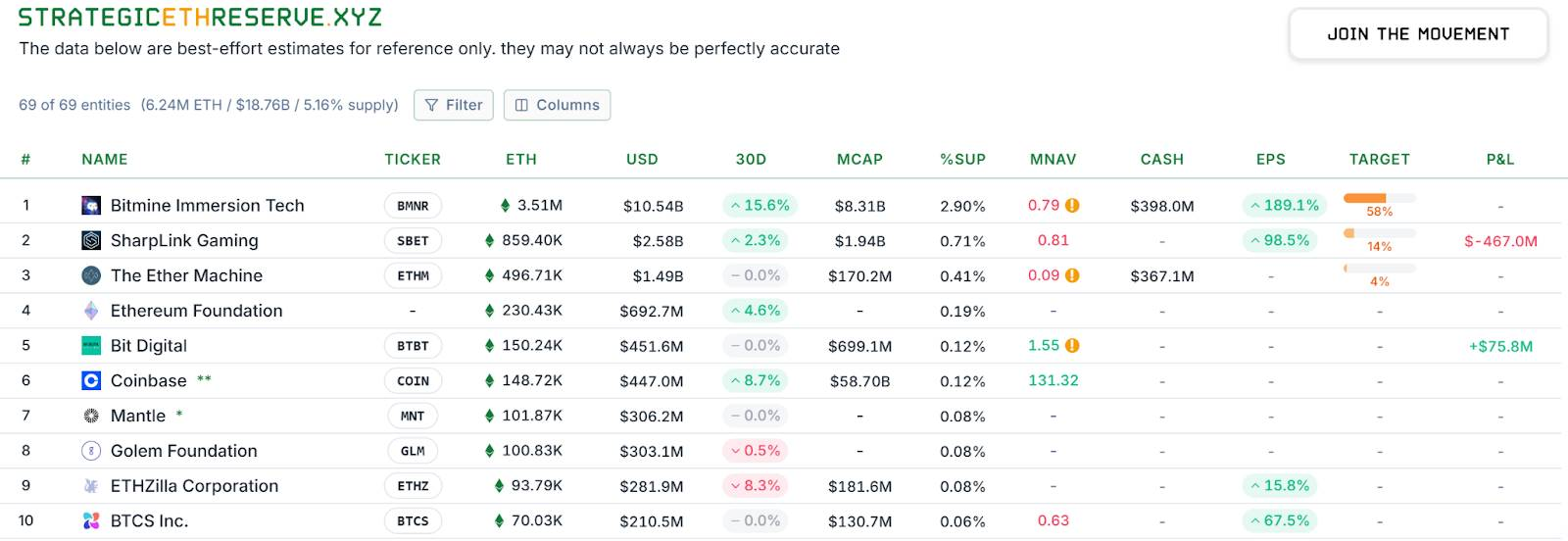

3. Ralentissement de la croissance des sociétés DAT : Des divergences apparaissent également au sein du secteur. À la mi-novembre, les réserves stratégiques totales d’ETH de DAT atteignaient environ 6,24 millions d’ETH, soit 5,15 % de l’offre, avec une accumulation en nette décélération. Parmi les principaux détenteurs, BitMine reste le seul acteur à poursuivre ses achats agressifs, ajoutant 67 000 ETH la semaine dernière. SharpLink, autre société de premier plan, a cessé ses achats depuis mi-octobre après avoir acquis 19 300 ETH à un coût moyen de 3 609 $, affichant désormais des pertes latentes. Certaines petites sociétés de trésorerie ont dû céder des actifs pour survivre, comme « ETHZilla » qui a vendu environ 40 000 ETH fin octobre pour racheter des actions et réduire la décote. Le secteur est passé d’une expansion généralisée à une polarisation : les grands groupes parviennent à peine à maintenir leurs achats, tandis que les acteurs plus modestes font face à des contraintes de liquidité et à la pression de la dette, les obligeant à réduire leurs positions et limiter les pertes.

Source : https://www.strategicethreserve.xyz/

4. Délitement de l’effet de levier et pression vendeuse accrue : Sur le marché secondaire, le retrait rapide des capitaux à effet de levier a intensifié la pression vendeuse sur ETH. Lors du krach d’octobre, des baleines telles que « Machi Big Brother », fortement exposées à la hausse, ont été liquidées, générant la panique et sapant le sentiment favorable. Selon Coinglass, l’intérêt ouvert sur les contrats à terme ETH a chuté de près de 50 % depuis le sommet d’août, signe d’un désendettement rapide et d’un refroidissement de la spéculation et de la liquidité. Non seulement les acheteurs à effet de levier se retirent, mais les détenteurs de long terme desserrent aussi leurs positions. Glassnode, société d’analyse on-chain, indique que les détenteurs de plus de 155 jours vendent récemment environ 45 000 ETH (140 millions $) par jour — niveau record depuis 2021 — montrant que certains vétérans prennent leurs bénéfices à des prix élevés. Ces indicateurs témoignent d’un affaiblissement de la dynamique interne.

5. Recul de la participation : Selon Beacon Chain, depuis juillet, le nombre de validateurs actifs Ethereum a diminué d’environ 10 %, première baisse significative depuis la fusion vers le mécanisme de preuve d’enjeu en 2022. Les raisons principales : la hausse du prix de l’ETH au premier semestre a incité de nombreux opérateurs de nœuds à quitter la participation et réaliser leurs profits à des niveaux élevés, avec une file d’attente de sorties de validateurs en forte hausse fin juillet et des sorties quotidiennes d’ETH à des records historiques. Le rendement annualisé est tombé à environ 2,9 %, tandis que les taux d’emprunt on-chain ont augmenté, réduisant les opportunités d’arbitrage et affaiblissant le soutien de la participation au prix d’ETH.

Source : https://beaconcha.in/

6. Turbulences des stablecoins et de la finance décentralisée : Des problèmes internes à l’écosystème Ethereum se sont également manifestés, érodant davantage la confiance des investisseurs. Le 11 octobre, USDe s’est effondré à 0,65 $ suite à l’échec de son mécanisme d’arbitrage circulaire. Bien qu’il soit rapidement remonté vers 1 $, une réaction en chaîne s’est enclenchée. Peu après, d’autres événements de risque ont frappé le secteur des stablecoins décentralisés : le protocole Stream a vu son xUSD décrocher à cause d’un fonds de couverture défaillant, suivi par USDX tombant à 0,38 $ lors d’une crise de liquidité, avec risque sur le remboursement 1:1 ; un autre stablecoin algorithmique, deUSD, est également passé sous son ancrage. Ces nouveaux stablecoins, très attendus, ont tous échoué en situation de stress extrême, révélant la fragilité et l’opacité des modèles « delta-neutre ». Cette série de défaillances a porté un coup dur à la finance décentralisée. Depuis mi-octobre, plusieurs protocoles de prêt et d’agrégation de rendement ont signalé des créances douteuses et des effondrements de valeur totale verrouillée : le coffre Morpho USDC a subi une perte de 3,6 % après la chute du pool de stablecoins Elixir, forçant le retrait de la stratégie ; le protocole de prêt historique Compound a fait face à un risque de créances douteuses et de liquidation après l’effondrement de certains stablecoins exotiques ; Balancer a subi un hack fin octobre, perdant plus de 100 millions $. Ces événements ont déclenché des sorties de capitaux persistantes de la finance décentralisée. Début novembre, la valeur totale verrouillée on-chain d’Ethereum est passée de 97,5 milliards $ à environ 69,5 milliards $, soit une perte de plus de 30 milliards $ en un peu plus d’un mois.

Source : https://defillama.com/chain/

Au total, Ethereum a subi un « double choc » ces deux derniers mois : durcissement macroéconomique et pression simultanée sur ses trois principaux moteurs acheteurs (fonds cotés, trésorerie, capitaux on-chain), aggravés par des turbulences internes sur les stablecoins et la sécurité. Dans un contexte de scepticisme, le prix et la capitalisation d’Ethereum sont sous pression.

III. Facteurs défavorables : vents contraires macroéconomiques et risques potentiels

Il est manifeste que le climat défavorable actuel sur Ethereum pourrait continuer à peser sur le cours d’ETH et le développement de l’écosystème à court et moyen terme.

1. Durcissement macroéconomique et sorties de capitaux

Le principal vent contraire provient de l’environnement macroéconomique. Les grandes banques centrales maintiennent des politiques de taux prudentes face à une inflation persistante, les espoirs de baisse de taux en décembre sont déçus et le sentiment de repli domine. Les facteurs qui ont porté ETH au premier semestre (souscriptions fonds cotés, achats DAT, positions à effet de levier on-chain) sont devenus des sources potentielles de pression vendeuse. Si l’environnement macro reste défavorable dans les six prochains mois, davantage d’institutions pourraient racheter leurs fonds cotés ou vendre des actions de sociétés de trésorerie, réduisant indirectement les détentions d’ETH et alimentant des sorties continues. Le modèle de trésorerie lui-même est vulnérable : BitMine et sociétés similaires se négocient avec une forte décote, la confiance des actionnaires est faible, et si la chaîne de financement se rompt ou des pressions de remboursement surviennent, des ventes forcées d’ETH sont à craindre. En résumé, tant que la liquidité mondiale ne se retourne pas, les vents contraires de capitaux continueront de peser sur Ethereum.

2. Concurrence et effets de diversion

D’autres blockchains publiques telles que Solana et BSC ont absorbé une partie des capitaux spéculatifs. L’essor des protocoles inter-chaînes et des chaînes applicatives comme Plasma, Stable et Arc a également affaibli l’attractivité d’Ethereum auprès des projets et des utilisateurs. Avec la montée des concepts de blockchain modulaire, certains projets construisent leurs propres rollups souverains, contournant la sécurité d’Ethereum. Même au sein du deuxième niveau, la concurrence fait rage : Arbitrum et Optimism offrent des incitations et des airdrops élevés pour attirer les utilisateurs, ce qui pourrait déclencher une « guerre des niveaux 2 ». Le succès de ces solutions ne se traduit pas nécessairement par une hausse du prix d’ETH et peut diluer une partie de la valeur. Certains ont émis leur propre jeton pour les frais, ce qui pourrait réduire la demande d’ETH comme frais à long terme. Pour l’instant, ETH reste l’actif principal de règlement, et l’impact concurrentiel à court terme demeure limité, mais les risques à long terme méritent attention.

3. Incertitude réglementaire et politique

L’environnement réglementaire reste un risque majeur. Bien que le président de la SEC, Paul Atkins, ait déclaré qu’Ethereum ne devrait pas être classé comme valeur mobilière, tout changement futur de position pourrait compromettre la conformité d’Ethereum et refroidir l’enthousiasme institutionnel. Les discussions réglementaires mondiales autour de la finance décentralisée se poursuivent, avec une possible intensification des restrictions sur les stablecoins décentralisés et les transactions anonymes. De tels changements de politique pourraient freiner le développement de l’écosystème Ethereum. Par exemple, si certains pays interdisent aux banques de participer ou restreignent le trading crypto au détail, les flux potentiels de capitaux seraient réduits. La réglementation MiCA en Europe impose des exigences sur l’émission de stablecoins et les services de finance décentralisée, augmentant les coûts de conformité pour les projets Ethereum.

4. Risques internes à l’écosystème et reconstruction de la confiance

Après les turbulences récentes, Ethereum fait face à un déficit de confiance qui prendra du temps à se résorber. Les décrochages fréquents des stablecoins ont rendu les utilisateurs de finance décentralisée méfiants vis-à-vis des produits à rendement élevé. Le marché privilégie désormais les stratégies conservatrices, les utilisateurs préférant les plateformes centralisées ou les stablecoins majeurs comme USDT/USDC. Cela laissera de nombreux protocoles innovants Ethereum en manque de liquidité et limitera leur croissance pendant un certain temps. Les incidents de sécurité répétés (hacks, bugs) ont également semé le doute sur la sûreté des applications Ethereum, chaque attaque ou effondrement majeur déclenchant souvent des ventes d’ETH ou des retraits de capitaux. À court terme, la gestion des risques sera un axe clé pour la communauté Ethereum, les projets devant renforcer leurs réserves et assurances pour restaurer la confiance des utilisateurs. Néanmoins, la psychologie de marché défavorable peut être persistante, et les investisseurs attendent généralement des catalyseurs positifs — tels qu’un rebond des prix ou des applications innovantes — pour réinvestir.

En résumé, Ethereum traverse actuellement une phase de creux prolongé, confronté à des vents contraires macroéconomiques, à la concurrence sectorielle, à la pression réglementaire et à des problèmes internes d’écosystème — autant de facteurs qui pourraient continuer à peser sur la performance d’ETH à court terme. Ces conditions défavorables nécessiteront du temps et des catalyseurs positifs majeurs pour être surmontées, et le marché pourrait encore connaître volatilité et corrections.

IV. Facteurs favorables : dynamique de la mise à niveau et soutien fondamental

Malgré les turbulences récentes, la base d’Ethereum en tant que plus grand écosystème blockchain public demeure solide. Ses effets de réseau, son infrastructure technique et son consensus de valeur démontrent une résilience sur le long terme.

1. Effets de réseau et résilience de l’écosystème

- Développement et innovation actifs : Ethereum domine le secteur par le nombre de développeurs actifs et de projets, avec l’émergence constante de nouvelles applications et standards. Lors de DevConnect, certains développements clés ont retenu l’attention de la communauté : Vitalik a réaffirmé les principes de « neutralité crédible et conservation autonome » d’Ethereum ; l’abstraction de compte et la protection de la vie privée étaient des thèmes majeurs.

- Croissance de l’écosystème du deuxième niveau : Bien que la valeur totale verrouillée ait reculé récemment, les réseaux du deuxième niveau tels qu’Arbitrum, Optimism et Base maintiennent une forte activité utilisateur et des volumes de transactions élevés, témoignant d’une demande persistante dans un environnement à faible coût. Après la mise à niveau Fusaka, la baisse des coûts de publication des données rendra l’économie des rollups plus durable, attirant davantage d’utilisateurs et de projets sur Ethereum deuxième niveau et renforçant la valeur du réseau principal.

- Sécurité et décentralisation du réseau Ethereum : Le total d’ETH mis en jeu on-chain reste supérieur à 35 millions, soit environ 20 % de l’offre, assurant une sécurité robuste. Bien que le nombre de validateurs ait diminué, de nouveaux opérateurs institutionnels prennent le relais. De plus en plus d’institutions traditionnelles devraient détenir et mettre en jeu de l’ETH pour des rendements stables, constituant un pool de liquidité durable pour Ethereum.

- Mécanisme de destruction des frais et nature déflationniste d’ETH : Le mécanisme de destruction des frais EIP-1559 soutient la nature déflationniste d’ETH, augmentant son élasticité de prix et lui conférant des caractéristiques de couverture contre l’inflation en tant qu’actif numérique.

Les puissants effets de réseau d’Ethereum — développeurs, utilisateurs, capitaux — et son modèle économique évolutif constituent le socle de la confiance des investisseurs sur le long terme.

2. Mises à niveau majeures et améliorations

- La mise à niveau Fusaka élargit la capacité et réduit les frais : Fusaka est la tentative de montée en charge la plus ambitieuse d’Ethereum à ce jour, prévue pour activation sur le réseau principal le 4 décembre. Son innovation majeure est l’introduction de la technologie PeerDAS, permettant à chaque nœud de ne stocker qu’environ un huitième des données de transaction, le reste étant vérifié par échantillonnage aléatoire et reconstruction. Cela réduit considérablement les besoins de stockage et de bande passante des nœuds. Le changement pourrait multiplier par huit le nombre de blocs de données par bloc, réduisant fortement les coûts de transaction des rollups du deuxième niveau. En résumé, Fusaka va augmenter la capacité de données et abaisser les frais, bénéficiant directement aux réseaux du deuxième niveau et à leurs utilisateurs tels qu’Arbitrum et Optimism.

- Autres améliorations clés : Outre PeerDAS, la mise à niveau intègre des changements essentiels : ajustements de l’économie des blocs de données, renforcement de la résistance aux attaques par déni de service, nouveaux outils pour utilisateurs et développeurs, prise en charge native EIP-7951 pour les signatures de courbe elliptique P-256 (meilleure compatibilité avec les portefeuilles matériels et mobiles), et optimisation des instructions CLZ pour les algorithmes de contrat.

Si elle réussit, Fusaka constituera une nouvelle étape dans les ambitions d’Ethereum comme réseau de règlement mondial, après la fusion 2022 et la mise à niveau Shanghai 2023, posant les bases techniques du prochain cycle de croissance.

3. Nouvelles tendances applicatives et consensus de valeur

- Utilité on-chain renforcée : À mesure qu’Ethereum améliore ses performances et réduit ses frais, des secteurs auparavant prometteurs mais freinés par les coûts — comme le jeu blockchain, les réseaux sociaux et la finance logistique — pourraient renaître. Les plateformes nécessitant des transactions fréquentes et de faible valeur privilégieront l’Ethereum amélioré ou ses solutions de deuxième niveau comme infrastructure de base.

- Innovation continue dans la finance décentralisée : Sous l’impulsion de Sky (ex MakerDAO), les protocoles de finance décentralisée introduisent des actifs conformes, s’étendent au prêt sur stablecoins, à l’investissement en obligations d’État et au règlement inter-protocoles via des sous-projets tels que Spark, Grove et Keel. La plateforme d’échange décentralisée Uniswap a récemment activé son mécanisme de frais, prélevant 0,15 % sur certains pools pour alimenter sa trésorerie, marquant une transition vers des modèles de profit durable et renforçant le jeton de gouvernance, revitalisant indirectement le réseau Ethereum. Par ailleurs, Aave prévoit de lancer la version 4 avec des fonctionnalités inter-chaînes et une gestion des risques améliorée. Avec l’amélioration du marché, une finance décentralisée plus robuste et maîtrisée pourrait attirer une nouvelle vague d’utilisateurs.

- Reconnaissance croissante et clarté réglementaire : Les approbations de fonds cotés aux États-Unis, le trading pour les particuliers à Hong Kong et la forte demande de stablecoins dans les marchés émergents offrent tous des perspectives de croissance à Ethereum. Surtout dans les pays à forte inflation comme l’Argentine et la Turquie, les applications de stablecoin et de paiement sur Ethereum sont des outils clés de couverture contre l’inflation et de transfert transfrontalier, démontrant une utilité réelle et renforçant discrètement le consensus de valeur global d’ETH.

En résumé, malgré les défis à court terme, la valeur long terme d’Ethereum reste soutenue et sa position centrale dans le paysage blockchain mondial demeure intacte. Ces facteurs favorables pourraient ne pas inverser immédiatement la tendance, mais tels des graines sous la neige, ils pourraient germer rapidement avec l’amélioration du contexte.

V. Perspectives et conclusion

Sur la base de l’analyse précédente, voici les perspectives pour la trajectoire future d’Ethereum :

Court terme (d’ici la fin d’année) : Ethereum devrait évoluer dans une fourchette faible et latérale, avec des signes de stabilisation mais peu de chances de rebond marqué. L’impact positif de Fusaka est déjà intégré dans le cours, il est donc peu probable qu’il inverse la tendance à lui seul. Toutefois, avec une baisse de plus de 30 % depuis le sommet, les conditions techniques de survente et la pression de rachat augmentent, limitant le risque de nouvelle chute profonde avant la fin d’année. En l’absence de nouveaux chocs macroéconomiques (hausse surprise des taux, etc.), la confiance des investisseurs pourrait se redresser légèrement, et ETH remonter progressivement au-dessus de 3 500 $ pour consolider. À noter : la liquidité de fin d’année reste tendue, et tout rebond sans volume suffisant sera probablement limité, avec 3 500 $ comme résistance clé.

Moyen terme (année 2024 à S1 2025) : Nous anticipons une phase de stabilisation et d’accumulation pour Ethereum au premier semestre 2024, avec un potentiel de renforcement au second semestre. Concrètement, le premier trimestre 2024 pourrait voir une consolidation prolongée, tandis que les ventes fiscales de fin d’année et le rééquilibrage des portefeuilles institutionnels pourraient générer de la volatilité en janvier. Toutefois, à mi-année, un tournant pourrait survenir : si la baisse de l’inflation conduit la Fed à réduire ses taux et que la liquidité mondiale s’améliore, les actifs risqués dont ETH pourraient rebondir. Combiné au retour de l’appétit pour le risque à l’approche des élections américaines de mi-mandat, ETH pourrait entamer une nouvelle tendance haussière, évoluant dans la fourchette 4 500–5 000 $.

Long terme (fin 2025 et au-delà) : À plus long horizon, Ethereum pourrait atteindre de nouveaux sommets lors du prochain cycle haussier, consolidant son rôle de « couche de règlement de valeur mondiale ». De S2 2025 à 2026, si les conditions macro restent accommodantes et l’adoption blockchain s’accélère, ETH pourrait atteindre la fourchette 6 000–8 000 $. Cette projection repose sur deux points principaux : après Fusaka, les mises à niveau continues (arbres Verkle, propositions PBS, fragmentation complète) amélioreront les performances et abaisseront les coûts, attirant de nouvelles applications et utilisateurs pour soutenir la valeur. Ensuite, les effets de réseau d’Ethereum s’accélèrent — plus d’utilisateurs attirent plus de développeurs, qui amènent plus d’actifs et d’applications, créant un cercle vertueux. À long terme, Ethereum pourrait devenir le réseau fondamental pour des milliers de milliards de dollars d’activité économique, avec une demande d’ETH (paiement des frais, garantie, réserve de valeur) bien supérieure aux attentes actuelles. De plus, la nature génératrice de rendement d’ETH le rend particulièrement attractif pour les institutions ; à mesure que le cadre réglementaire mûrit, les fonds de pension et souverains pourraient allouer à ETH comme ils le font à l’immobilier et aux actions, apportant de vastes capitaux et propulsant ETH vers de nouveaux centres de valeur.

Conclusion : Pilier du secteur crypto, Ethereum a traversé plusieurs cycles favorables et défavorables, en ressortant chaque fois renforcé malgré le scepticisme. Le duel entre forces positives et négatives finira par se résoudre, et le temps joue en faveur de la technologie et de la valeur. Après avoir surmonté les tests du marché et s’être renouvelé, un Ethereum plus robuste pourrait à nouveau occuper le devant de la scène dans les prochaines années et franchir de nouveaux jalons.

À propos de nous

Hotcoin Research, département de recherche central de Hotcoin Exchange, s’engage à transformer l’analyse professionnelle en insights exploitables pour les investisseurs. Au travers de « Weekly Insights » et « In-Depth Reports », nous décryptons les tendances du marché ; notre rubrique exclusive « Hotcoin Select » (double sélection IA + expert) vous aide à repérer les actifs à potentiel et à limiter les coûts d’essai-erreur. Chaque semaine, nos chercheurs animent des sessions live pour discuter des sujets d’actualité et anticiper les tendances avec vous. Nous pensons qu’un accompagnement réfléchi et un soutien professionnel peuvent aider davantage d’investisseurs à traverser les cycles et saisir les opportunités du Web3.

Avertissement sur les risques

Le marché des cryptomonnaies est extrêmement volatil et l’investissement comporte des risques. Nous recommandons vivement aux investisseurs de bien appréhender ces risques et d’investir dans un cadre strict de gestion des risques afin de préserver leur capital.

Mentions légales :

- Cet article est une reprise de [TechFlow], dont le copyright appartient à l’auteur original [Hotcoin Research]. Pour toute question concernant cette reprise, veuillez contacter l’équipe Gate Learn, qui traitera votre demande rapidement conformément à nos procédures.

- Mentions légales : Les opinions exprimées dans cet article n’engagent que l’auteur et ne constituent pas un conseil en investissement.

- Les autres versions linguistiques de cet article sont traduites par l’équipe Gate Learn. Sauf mention de Gate, les articles traduits ne peuvent être copiés, diffusés ou plagiés.

Articles Connexes

Comment miser sur l'ETH?

Les 10 meilleurs outils de trading en Crypto

Les meilleures plateformes de loterie en crypto-monnaie pour 2024

Guide sur la façon de changer de réseau dans MetaMask

Qu'est-ce que Neiro? Tout ce que vous devez savoir sur NEIROETH en 2025