#GlobalTechSell-OffHitsRiskAssets — Cripto en el Fuego Cruzado

La reciente venta masiva global en tecnología no solo afecta al Nasdaq. Sus ondas de choque están impactando todos los activos de riesgo, incluyendo las criptomonedas. Entender la dinámica es fundamental para una posición estratégica.

📉 Factores que impulsan la venta

1. Aumento de la presión por tasas de interés

Las acciones tecnológicas orientadas al crecimiento y apalancadas son muy sensibles a las tasas.

Mayores rendimientos de bonos → flujos de efectivo futuros descontados → disminución de valoraciones.

2. Spreads de Sentimiento de Riesgo

Los inversores rotan de acciones a refugios seguros: USD, bonos, oro.

Las criptomonedas, como activos de alta beta, experimentan presión inmediata.

3. Incertidumbre macroeconómica

Los datos de inflación y las directrices de los bancos centrales amplifican la volatilidad.

El capital global se vuelve selectivo, castigando primero a los mercados apalancados y especulativos.

🔄 Impacto en las Criptomonedas

BTC, ETH y altcoins de gran capitalización están correlacionados a corto plazo con las acciones.

Las altcoins sufren retrocesos más profundos debido a menor liquidez y mayor apalancamiento.

La rotación del mercado favorece a Bitcoin y las stablecoins, ya que el dinero inteligente busca liquidez y seguridad.

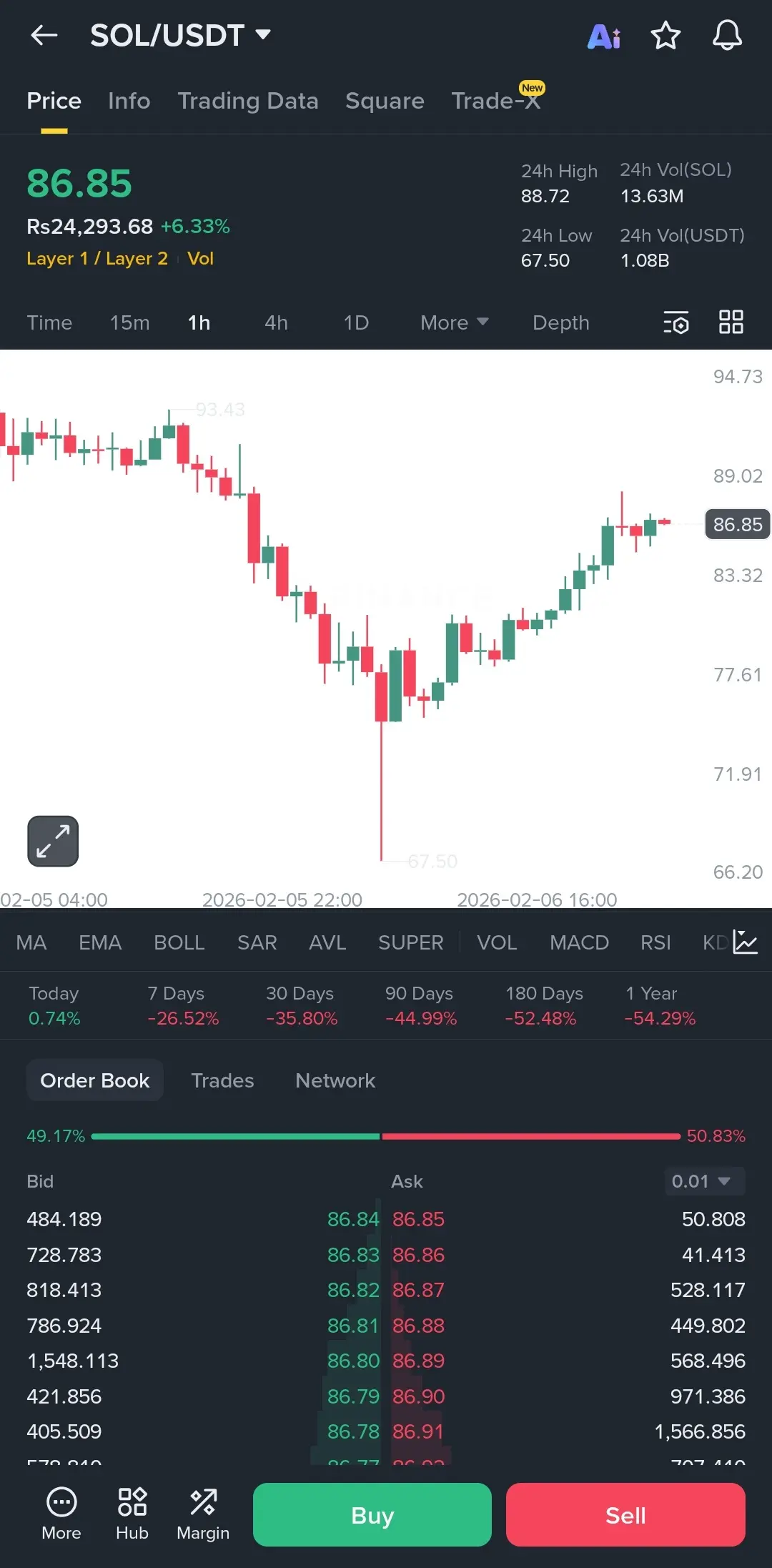

🧠 Señales de la Estructura del Mercado

Las criptomonedas están probando zonas clave de soporte que históricamente han actuado como pivotes macroeconómicos.

Se están produciendo flushes de liquidez cerca de niveles de stop minoristas agrupados.

La recuperación con volumen alto o el soporte sostenido indicarán que el apetito por el riesgo está regresando a pesar de la presión macro.

⚠️ Riesgos a Vigilar

Una debilidad prolongada en tecnología podría extender las correcciones en criptomonedas más allá del soporte a corto plazo.

El aumento de las tasas de financiamiento en posiciones apalancadas puede desencadenar liquidaciones en cascada.

Riesgo de contagio entre activos: la debilidad en las acciones puede amplificar el sentimiento negativo en las criptomonedas.

🔑 Niveles Clave e Indicadores

Vigilar las zonas de soporte de BTC y ETH para la absorción de liquidez.

Seguir los perfiles de volumen para ver si las caídas son compradas o rechazadas.

Observar métricas de derivados, tasas de financiamiento y interés abierto para evaluar el riesgo de apalancamiento o neutralización.

🎯 Estrategia para Traders e Inversores

Evitar perseguir caídas en altcoins volátiles durante ventas lideradas por tecnología.

Escalar en zonas de alta convicción en BTC/ETH con gestión disciplinada del riesgo.

Mantener reservas de efectivo listas para capitalizar oportunidades de capitulación macroeconómica.

📌 Conclusión

El ( destaca cómo las criptomonedas están interconectadas con los mercados globales.

Se espera dolor a corto plazo.

La resiliencia a largo plazo depende de la estructura, la gestión de liquidez y una estrategia disciplinada.

Los activos de riesgo pueden temblar, pero quienes naveguen la volatilidad con disciplina capturarán el próximo movimiento importante.

La reciente venta masiva global en tecnología no solo afecta al Nasdaq. Sus ondas de choque están impactando todos los activos de riesgo, incluyendo las criptomonedas. Entender la dinámica es fundamental para una posición estratégica.

📉 Factores que impulsan la venta

1. Aumento de la presión por tasas de interés

Las acciones tecnológicas orientadas al crecimiento y apalancadas son muy sensibles a las tasas.

Mayores rendimientos de bonos → flujos de efectivo futuros descontados → disminución de valoraciones.

2. Spreads de Sentimiento de Riesgo

Los inversores rotan de acciones a refugios seguros: USD, bonos, oro.

Las criptomonedas, como activos de alta beta, experimentan presión inmediata.

3. Incertidumbre macroeconómica

Los datos de inflación y las directrices de los bancos centrales amplifican la volatilidad.

El capital global se vuelve selectivo, castigando primero a los mercados apalancados y especulativos.

🔄 Impacto en las Criptomonedas

BTC, ETH y altcoins de gran capitalización están correlacionados a corto plazo con las acciones.

Las altcoins sufren retrocesos más profundos debido a menor liquidez y mayor apalancamiento.

La rotación del mercado favorece a Bitcoin y las stablecoins, ya que el dinero inteligente busca liquidez y seguridad.

🧠 Señales de la Estructura del Mercado

Las criptomonedas están probando zonas clave de soporte que históricamente han actuado como pivotes macroeconómicos.

Se están produciendo flushes de liquidez cerca de niveles de stop minoristas agrupados.

La recuperación con volumen alto o el soporte sostenido indicarán que el apetito por el riesgo está regresando a pesar de la presión macro.

⚠️ Riesgos a Vigilar

Una debilidad prolongada en tecnología podría extender las correcciones en criptomonedas más allá del soporte a corto plazo.

El aumento de las tasas de financiamiento en posiciones apalancadas puede desencadenar liquidaciones en cascada.

Riesgo de contagio entre activos: la debilidad en las acciones puede amplificar el sentimiento negativo en las criptomonedas.

🔑 Niveles Clave e Indicadores

Vigilar las zonas de soporte de BTC y ETH para la absorción de liquidez.

Seguir los perfiles de volumen para ver si las caídas son compradas o rechazadas.

Observar métricas de derivados, tasas de financiamiento y interés abierto para evaluar el riesgo de apalancamiento o neutralización.

🎯 Estrategia para Traders e Inversores

Evitar perseguir caídas en altcoins volátiles durante ventas lideradas por tecnología.

Escalar en zonas de alta convicción en BTC/ETH con gestión disciplinada del riesgo.

Mantener reservas de efectivo listas para capitalizar oportunidades de capitulación macroeconómica.

📌 Conclusión

El ( destaca cómo las criptomonedas están interconectadas con los mercados globales.

Se espera dolor a corto plazo.

La resiliencia a largo plazo depende de la estructura, la gestión de liquidez y una estrategia disciplinada.

Los activos de riesgo pueden temblar, pero quienes naveguen la volatilidad con disciplina capturarán el próximo movimiento importante.