Gate Ventures Research Insights: Stablecoin tổng hợp dựa trên chiến lược – Khối Lego tài chính được hình thành từ lãi suất

Tóm tắt nhanh

Stablecoin từ lâu đã được xem là viên ngọc quý của lĩnh vực tiền mã hóa. Ngay từ đầu, các stablecoin thuật toán như Ampleforth’s AMPL và Terra’s UST (LUNA) dẫn động quá trình phát triển, với mục tiêu loại bỏ phụ thuộc vào dự trữ USD và sử dụng cơ chế thuật toán để xây dựng stablecoin neo USD, thúc đẩy ứng dụng trên hệ sinh thái crypto và DeFi, vươn tới nhóm người dùng truyền thống ngoài chuỗi. Ampleforth hướng đến một đơn vị thanh toán gốc crypto - không giữ tỷ lệ neo USD 1:1, còn TerraUSD (UST) nhằm duy trì tỷ giá ổn định với đô la Mỹ, phục vụ các nhu cầu thanh toán và lưu trữ giá trị rộng hơn.

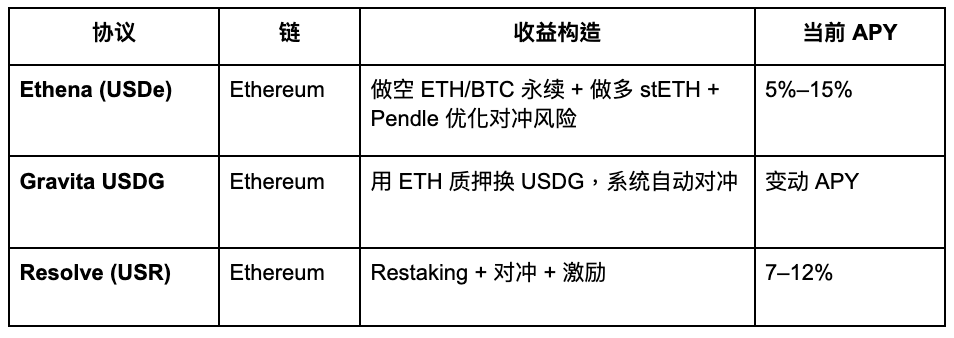

Sự xuất hiện của Ethena đã mở rộng vai trò của stablecoin DeFi: chúng vừa giữ ổn định giá, vừa tạo nguồn lợi suất. Một làn sóng "stablecoin dựa trên chiến lược" mới đang phát triển mạnh, về bản chất là các token mệnh giá $1 bọc bên ngoài các sản phẩm phòng hộ hoặc lợi suất rủi ro thấp. USDe của Ethena hoạt động như cổ phần quỹ, sinh lợi từ chiến lược trung tính Delta—mua dài stETH, bán khống perpetual—lợi suất được phân phối cho người sở hữu dưới dạng sUSDe. Với cấu trúc gần như quỹ phòng hộ, các stablecoin này bị các cơ quan quản lý như BaFin (Đức) xếp loại chứng khoán.

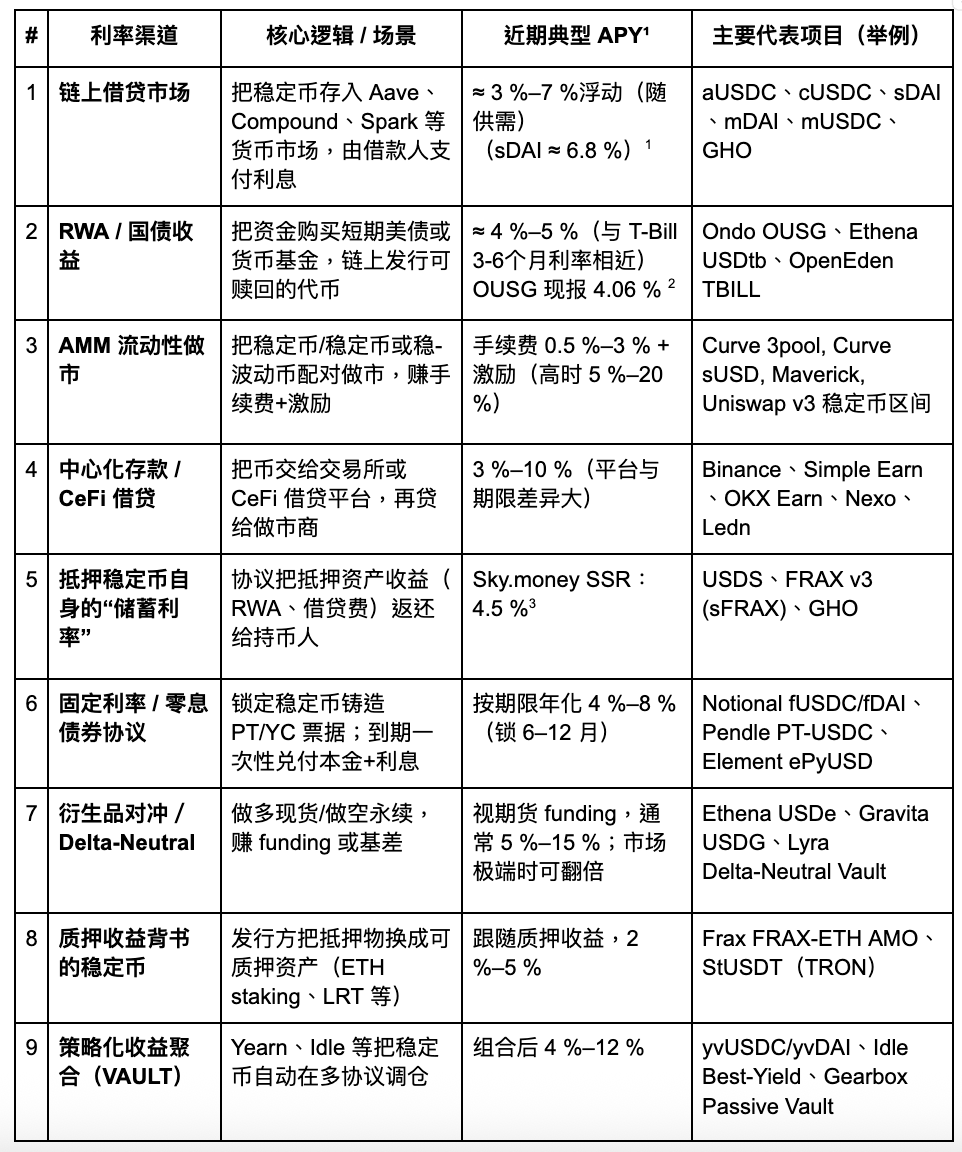

Báo cáo này phân loại cơ chế tạo lợi suất stablecoin thành 9 nhóm: cho vay trên chuỗi, tài sản thực (RWA), tạo thị trường AMM, gửi tiền CeFi, lãi suất tiết kiệm giao thức (ví dụ DSR), trái phiếu lãi suất cố định, phòng hộ phái sinh, lợi suất staking và aggregator vaults chiến lược. Đa số kênh này mang lại lợi suất hàng năm 3–8% ở thị trường hiện tại, đôi khi đạt hai chữ số trong các thời điểm bất thường (như USDC mất neo, funding rate tăng vọt).

Stablecoin chiến lược tuy có thể bị xem là sản phẩm hàng hóa hóa, nhưng khác biệt cốt lõi nằm ở ba điểm: độ bền lợi suất, minh bạch lợi suất và tuân thủ pháp lý. Stablecoin bảo chứng tài sản thực như USDY, OUSG đang dẫn đầu về tuân thủ, được công nhận bởi một số cơ quan quản lý, nhưng tiềm năng tăng trưởng bị giới hạn bởi cấu trúc thị trường trái phiếu Hoa Kỳ. Stablecoin liên kết phái sinh như USDe linh hoạt và sinh lợi cao hơn nhưng phụ thuộc vào lượng hợp đồng perpetual mở (OI), dễ bị tác động bởi biến động.

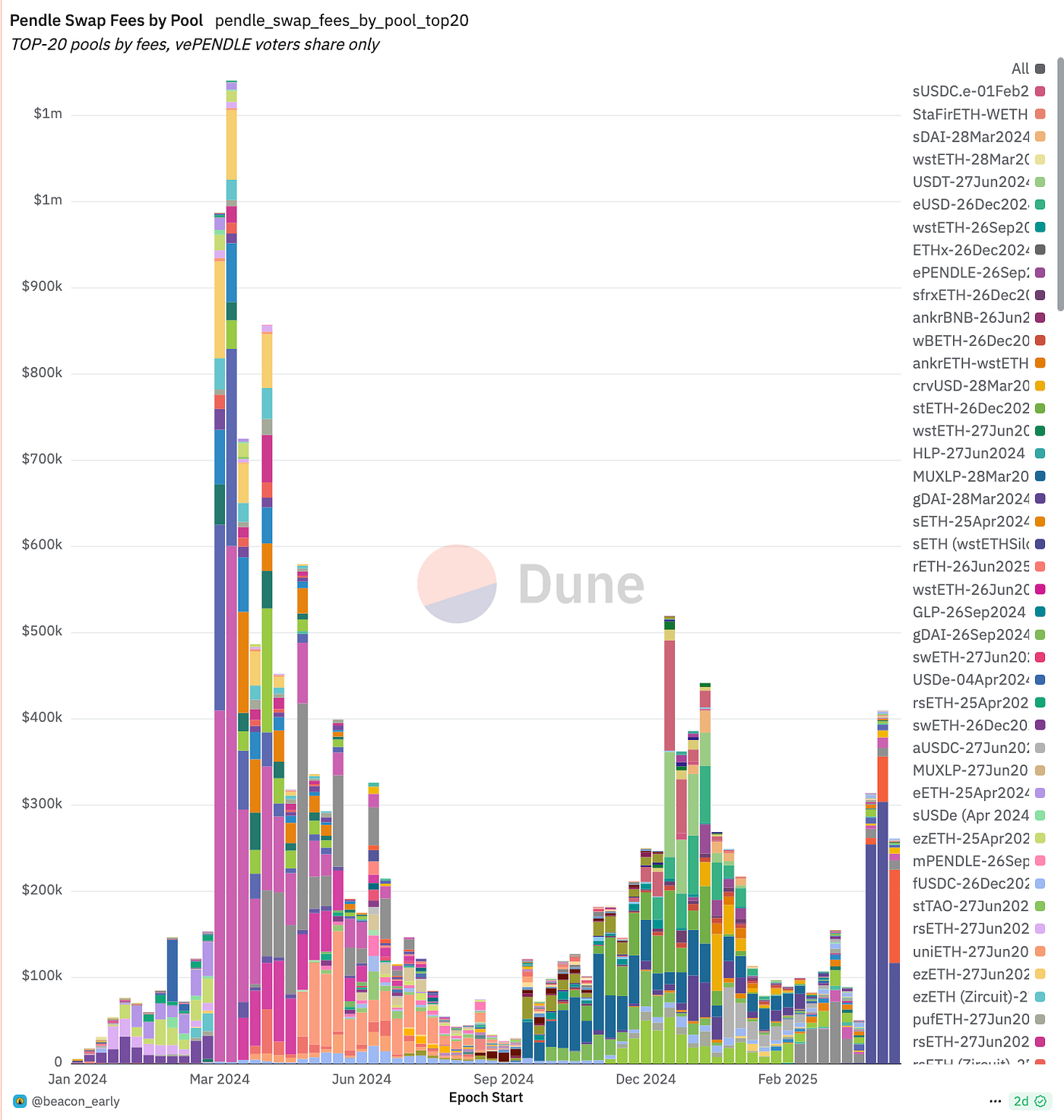

Pendle là nền tảng nổi bật hưởng lợi trực tiếp từ xu hướng này. Pendle tách tài sản lợi suất thành token gốc cố định (PT) và token lợi suất thả nổi (YT), xây dựng thị trường lãi suất on-chain, cho phép tiêu chuẩn hóa phòng hộ chênh lệch và chuyển nhượng lợi suất. Khi nhiều dự án stablecoin chọn Pendle để quản lý dòng tiền, TVL, khối lượng giao dịch và hệ thống bribe của Pendle liên tục tăng trưởng.

Về tương lai, stablecoin dựa trên chiến lược sẽ tiến tới mô hình mô-đun, ưu tiên tuân thủ và minh bạch lợi suất. Những dự án sở hữu nguồn lợi suất riêng biệt, cơ chế mua lại chắc chắn và thế mạnh thanh khoản sâu trong hệ sinh thái sẽ đặt nền móng cho “quỹ thị trường tiền on-chain” tiếp theo. Tuy nhiên, các sản phẩm này có nguy cơ bị xếp loại chứng khoán, gây ra thách thức tuân thủ lớn.

Stablecoin dựa trên chiến lược

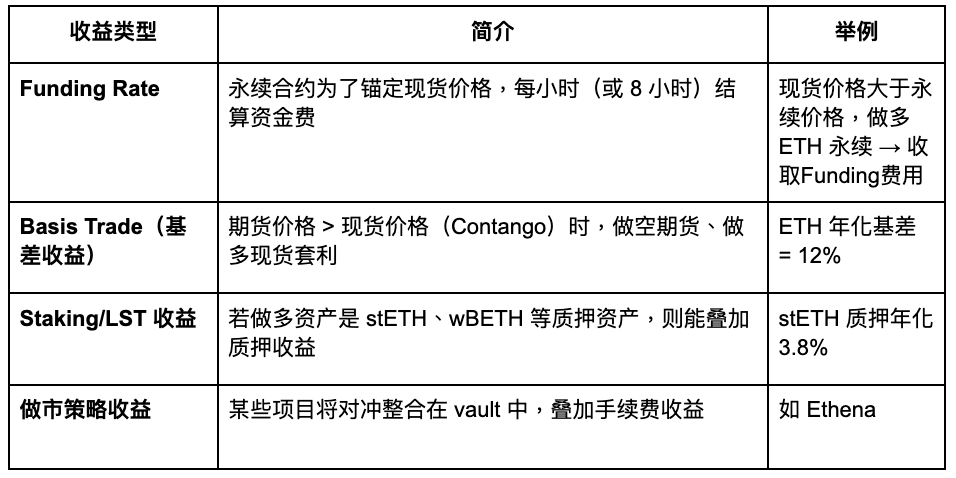

Stablecoin lợi suất khai thác nhiều nguồn doanh thu: giao thức cho vay, khai thác thanh khoản, arbitrage trung tính thị trường, lợi suất kho bạc RWA, cấu trúc quyền chọn, rổ stablecoin và lợi suất staking. Tóm tắt các chiến lược chủ đạo như sau:

Gate Ventures

Chúng tôi sẽ phân tích thực trạng và động lực đổi mới các kênh sinh lợi này để dự báo tiềm năng tương lai.

Thị trường cho vay on-chain

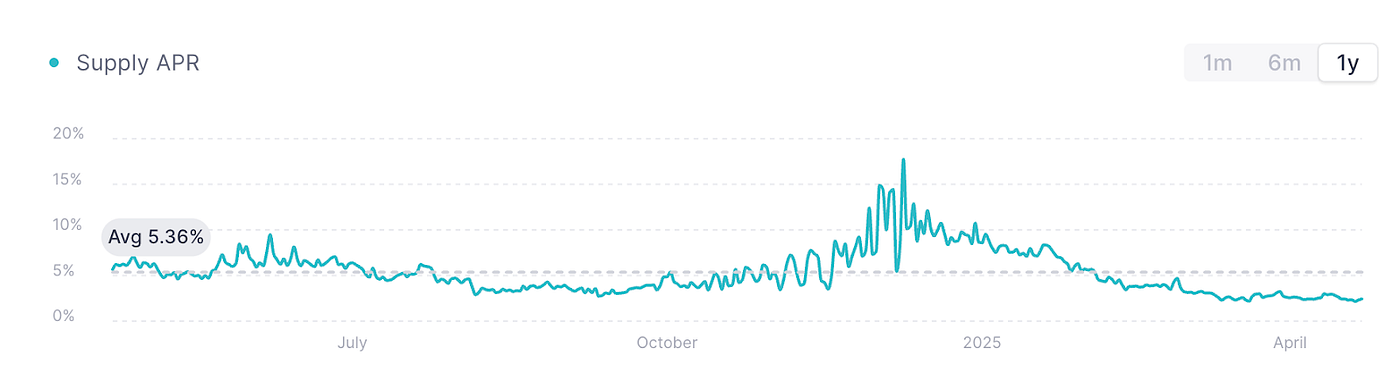

AAVE V3 USDC, nguồn: AAVE

Biểu đồ trên thể hiện lãi suất vay USDC trên AAVE V3 (Ethereum mainnet), chuẩn tham chiếu thị trường cho vay on-chain. Khi tâm lý thị trường yếu và nhu cầu vốn thấp, hoạt động cho vay giảm mạnh, lãi suất duy trì quanh 2% từ đầu năm đến nay.

AAVE đã ra mắt stablecoin gốc GHO, thế chấp vượt mức và lãi suất biến động theo nhu cầu cho vay. Đa số stablecoin lớn trên AAVE chỉ kiếm lãi qua kênh vay—giới hạn hiệu quả sử dụng vốn. Hiện tại, lãi suất vay GHO biến động trong khoảng 2–4%, thay đổi theo chu kỳ thị trường chung. Khi thị trường tăng mạnh, lãi suất có thể lên 10–20% nhưng biến động lớn. Pendle cung cấp cơ chế tất toán lợi suất trước hạn tại các giai đoạn biến động cao này.

Thị trường RWA (Trái phiếu kho bạc)

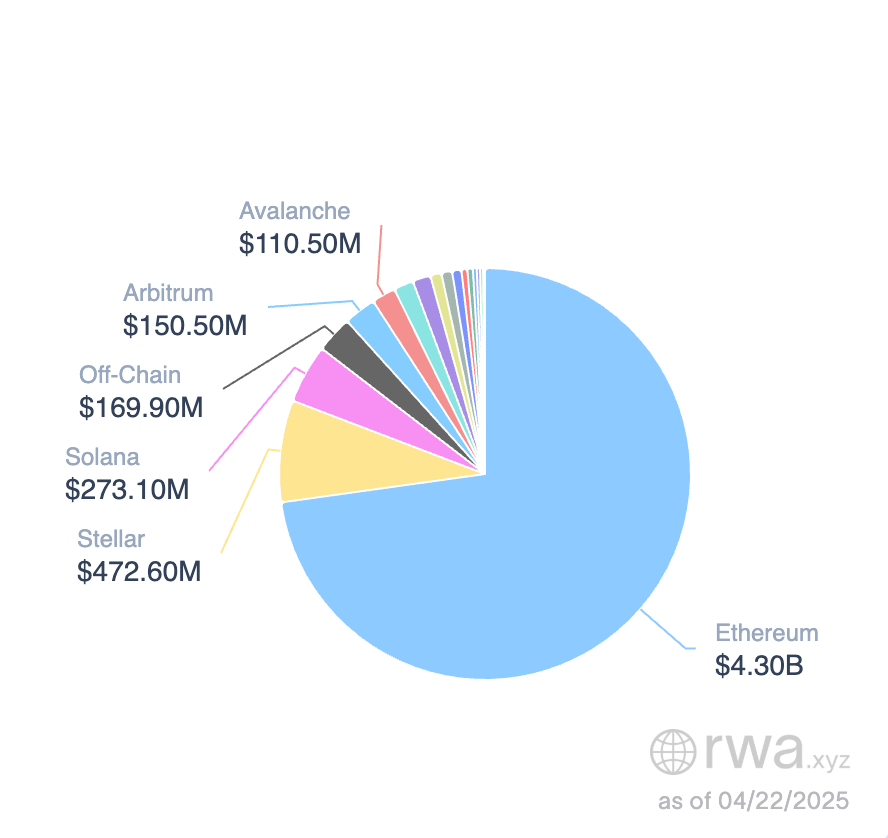

Stablecoin RWA, nguồn: RWA.xyz

Stablecoin bảo đảm bởi trái phiếu kho bạc Mỹ đang tăng trưởng, tổng quy mô thị trường vào khoảng 5,9 tỷ USD. Ethereum dẫn đầu với hơn 80% thị phần. BlackRock’s BUILD chiếm 32% (~1,9 tỷ USD), theo sau là Circle’s USYC (490 triệu USD) và Franklin Templeton’s BENJI.

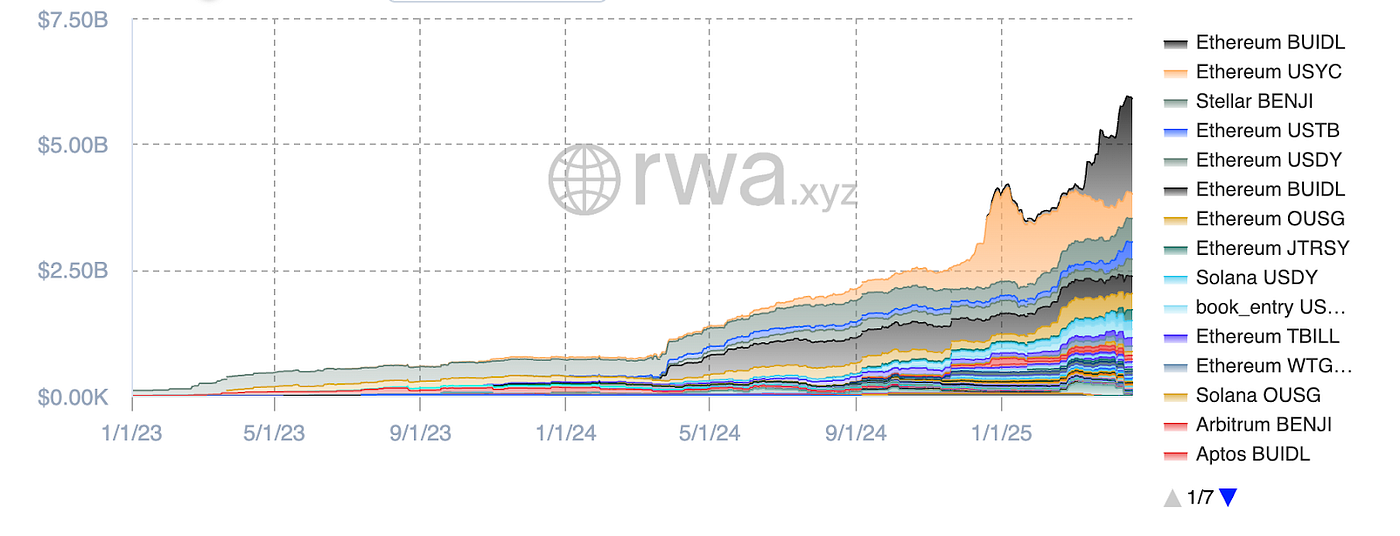

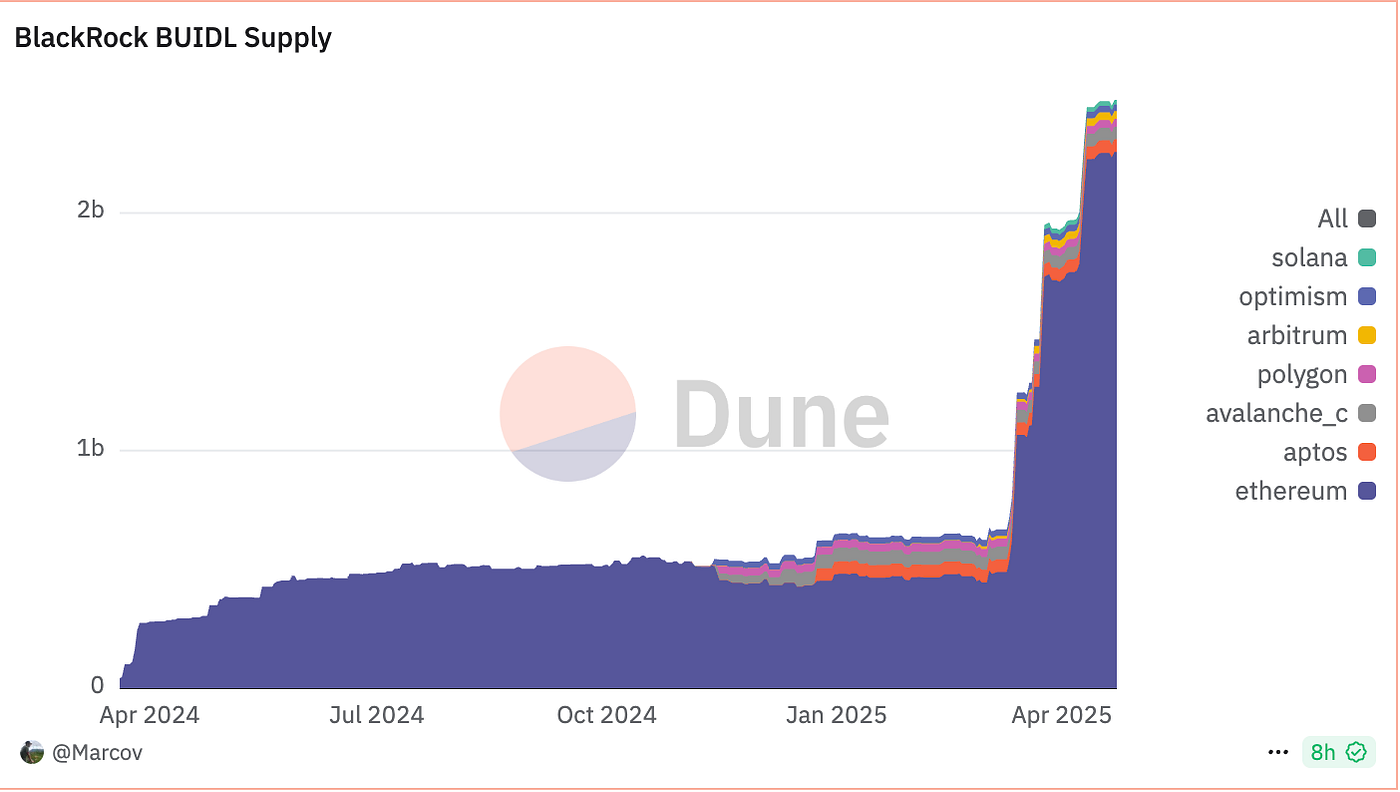

Nguồn cung BUIDL, nguồn: Dune

BUIDL tuy neo $1, nhưng không dùng cho thanh toán hằng ngày mà hoạt động như cổ phần quỹ tham chiếu trái phiếu kho bạc ngắn hạn, tiền mặt, repo qua đêm. Đăng ký bằng USDC/USD, mỗi BUIDL đại diện 1 USD gốc, lợi suất tháng trả qua Rebase. Các đối tác ban đầu gồm Anchorage Digital Bank NA, BitGo, Coinbase, Fireblocks.

Nguồn cung BUIDL tăng nhanh, yêu cầu đăng ký tối thiểu 5 triệu USD. Tính đến 01 tháng 05 năm 2025, có 48 khách hàng, AUM đạt 2,47 tỷ USD. Ondo Finance ghi nhận APY khoảng 4%, tương ứng với mức trái phiếu kho bạc 3–6 tháng hiện tại.

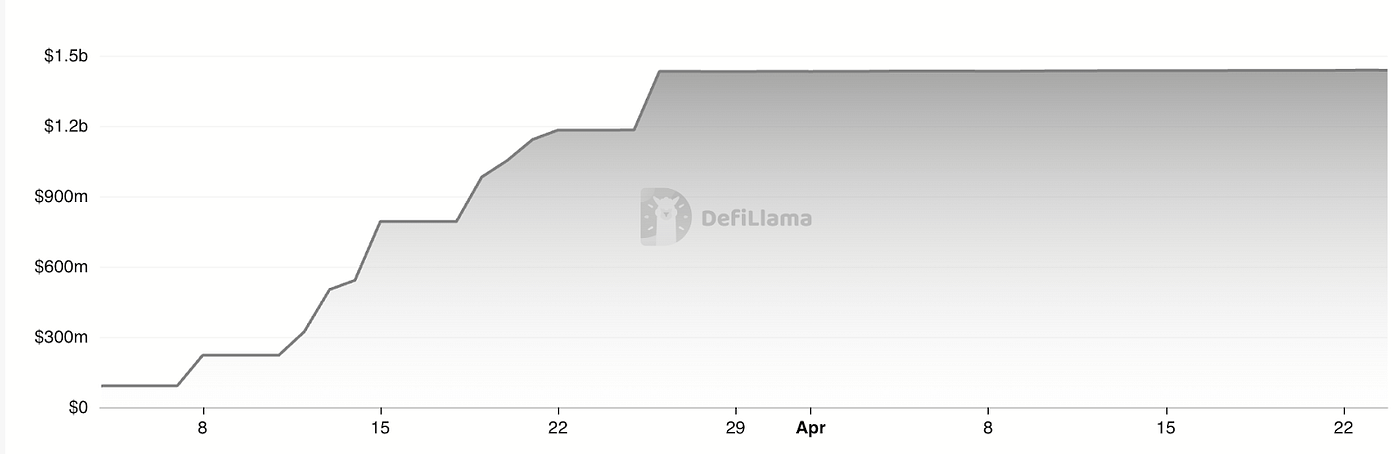

USDtb TVL, nguồn: Defillama

USDtb của Ethena sử dụng mô hình quỹ thị trường tiền, chọn quỹ BUIDL token hóa làm tài sản nền và—khác với OUSG hay BUIDL—cho phép chuyển nhượng linh hoạt. AUM USDtb khoảng 1,43 tỷ USD; hợp tác với Bybit đảm bảo thị trường thanh khoản tốt.

Thị trường stablecoin RWA mở rộng nhanh, tổng quy mô gần 5,9 tỷ USD. USDtb của Ethena mở ra xu hướng mới: nếu cơ quan quản lý Mỹ chấp nhận mô hình “stablecoin tách lợi suất”, quy mô thị trường lý thuyết có thể sánh ngang quỹ thị trường tiền Mỹ (6 nghìn tỷ USD).

Trước mắt, lợi suất trái phiếu kho bạc đang chịu áp lực giảm. Vì nhu cầu stablecoin gắn liền với lãi suất, không phải thanh toán, stablecoin thị trường tiền có thể giảm lợi suất; về dài hạn, mảng này vẫn rất tiềm năng.

Stablecoin gốc “Lãi suất tiết kiệm”

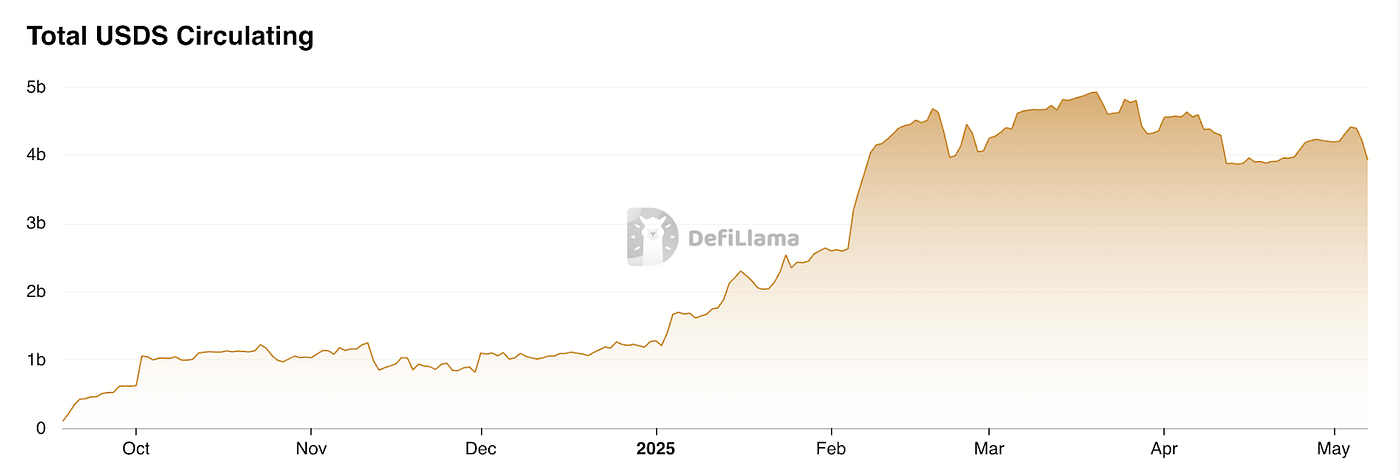

DSR (Dai Savings Rate) của MakerDAO đã phát triển thành SSR (Stablecoin Savings Rate) trên Sky.money, cho phép chủ sở hữu USDS nhận lợi nhuận giao thức theo lãi suất năm hóa, tính lãi tức thì theo block, không khóa hoặc phí, rút tự do.

MakerDAO/Sky.money tạo lợi nhuận từ vận hành giao thức. Để khuyến khích sử dụng USDS trong DeFi, Sky.money phân bổ một phần lợi nhuận cho chủ sở hữu USDS. Hiện SSR trả khoảng 4,5% APY.

Tăng trưởng USDS, nguồn: Defillama

Đây là mô hình stablecoin chia cổ tức giao thức. Khi thị trường yếu, Sky.money chuyển lợi nhuận token gốc sang USDS để thúc đẩy tăng trưởng—có thể ảnh hưởng đến giá token gốc. Khi thị trường tăng, chia sẻ lợi nhuận hợp lý giúp hệ sinh thái phát triển, đồng thời tăng giá token lẫn sức mạnh giao thức. Tuy nhiên, vì mô hình phụ thuộc vào một giao thức duy nhất, Sky.money cần quy mô lớn để USDS trở thành đơn vị tính toán phổ biến—đây là thách thức lớn cho tham vọng dự án.

Phòng hộ phái sinh + lợi suất staking

Lợi suất trung tính Delta sinh ra từ chiến lược phái sinh: nắm giữ vị thế mua và bán ngược chiều, loại bỏ rủi ro hướng (Delta), sinh lợi qua funding rate hoặc chênh lệch giá hợp đồng—spot. Perpetual là công cụ chủ đạo. Các chiến lược bao gồm:

Gate Ventures

Dự án tiêu biểu:

Gate Ventures

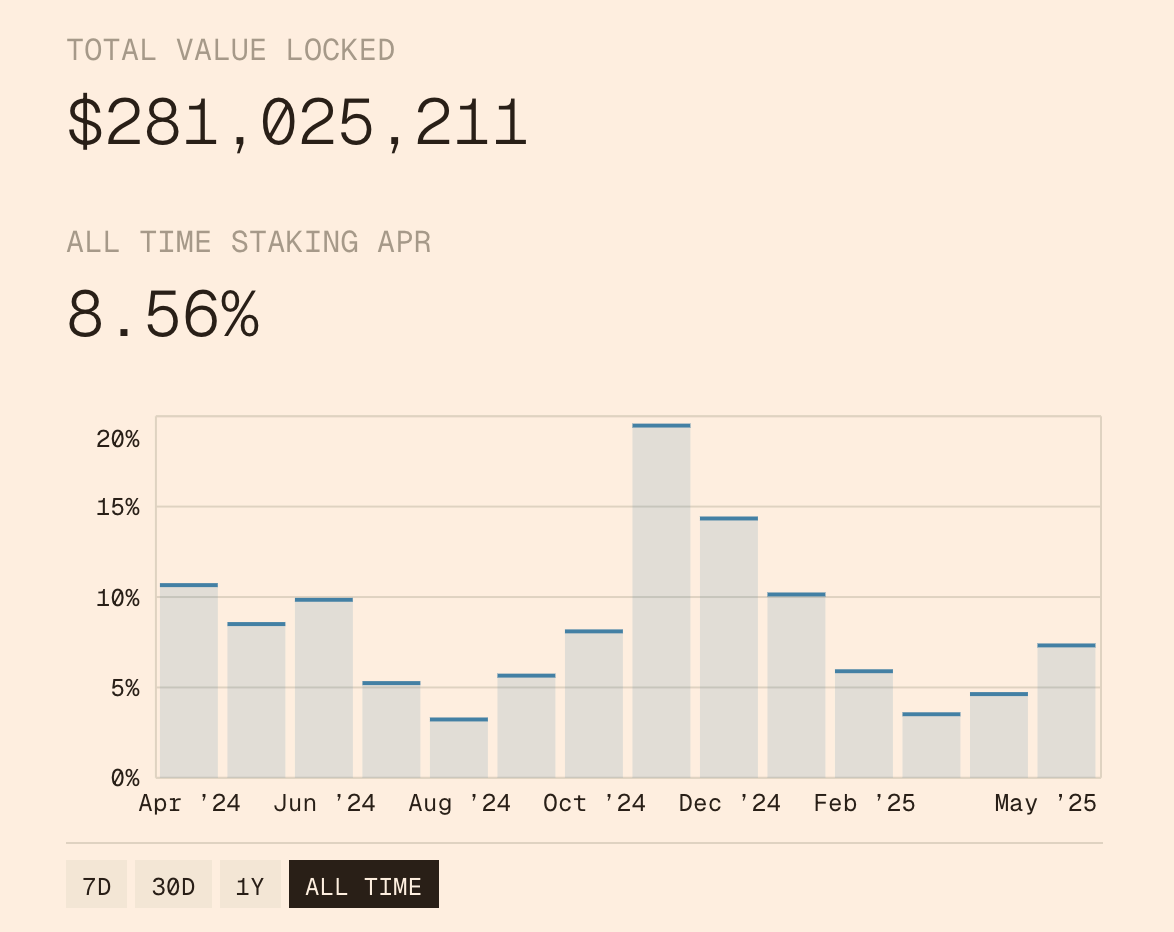

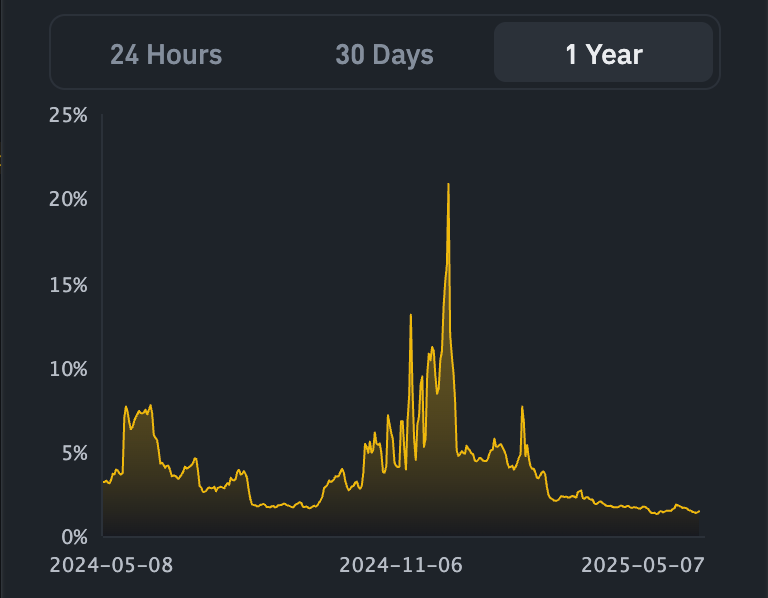

USDe APY, nguồn: Exponential.FI

USR APR, nguồn: Resolve

Biểu đồ trên là xu hướng lãi suất USDe và USR. USDe ra mắt đầu tiên với mô hình stablecoin trung tính Delta; USR triển khai lãi suất cao hơn để thu hút người dùng, song bản chất không khác Ethena.

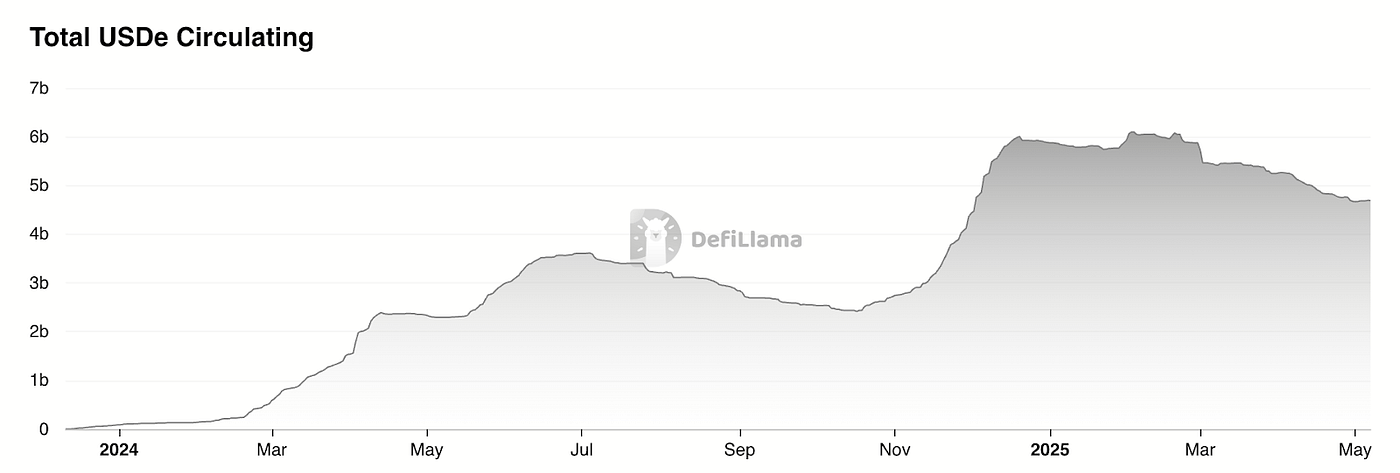

USDe TVL, nguồn: Defillama

Dữ liệu Defillama cho thấy vốn hóa thị trường Ethena giảm ~20% sau airdrop, chủ yếu do lợi suất USDe suy giảm. Toàn ngành stablecoin gặp vấn đề “DeFi Lego”—thiếu cầu thực tế, chủ yếu chỉ đóng vai trò wrapper cho arbitrage funding rate.

Stablecoin trung tính Delta phát hành theo quy trình:

- Mua spot tương đương USD (hoặc LST)

- Mở vị thế bán khống đồng giá trên thị trường perpetual

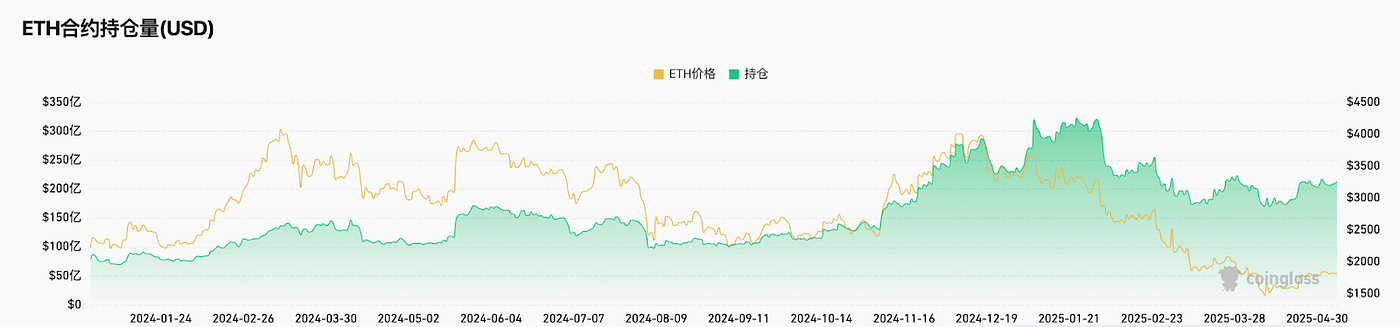

Mint $1 stablecoin = $1 spot + $1 short danh nghĩa. Quy mô phát hành bị giới hạn bởi tổng OI perpetual có sẵn.

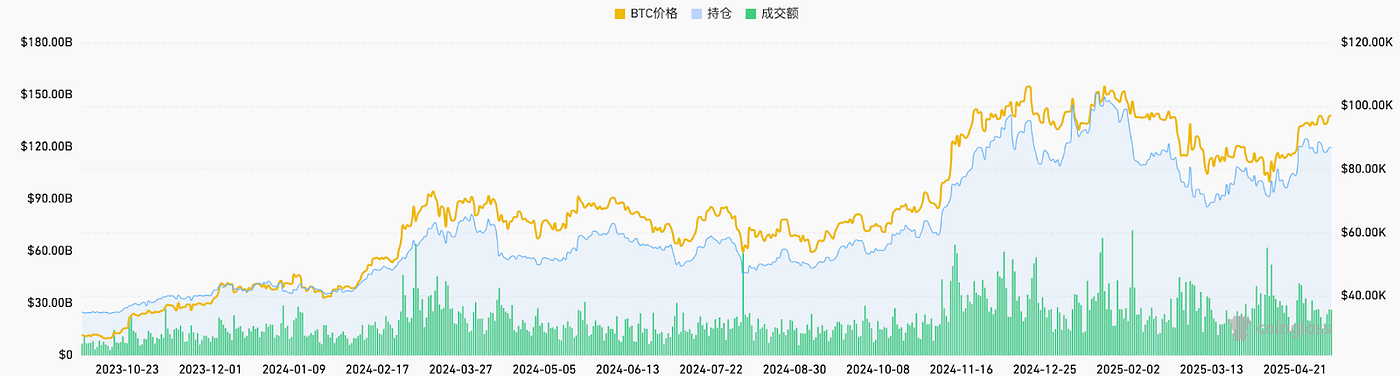

OI Ethereum, nguồn: Coinglass

Coinglass ghi nhận tổng OI ETH trên các sàn khoảng 20 tỷ USD—giới hạn tối đa bảo thủ cho USDe là 4 tỷ USD.

OI mọi token, nguồn: Coinglass

Tính tổng mọi token, thị trường phòng hộ hợp đồng có thể đạt 120 tỷ USD. Nếu 20% có thể khai thác, quy mô tối đa là 24 tỷ USD.

Vậy, tổng quy mô thị trường phòng hộ lãi suất hợp đồng là 24 tỷ USD. Với USDe thiên về ETH, tiềm năng là ~4–8 tỷ USD. Nguồn cung USDe lưu hành hiện khoảng 4,6 tỷ USD và đang giảm—tức là sát giới hạn.

Aggregator Vaults chiến lược

Ví dụ, Idle Best-Yield vận hành chiến lược tự động trên Ethereum và Polygon, tái phân bổ liên tục để tối ưu lợi suất stablecoin. Hyperliquid’s HLP là pool lợi suất dựa trên chiến lược, chủ yếu sinh lợi từ dòng đối tác trung tính thị trường. Mô hình đa chiến lược trả lợi suất cao hơn nhưng rủi ro lớn hơn.

Binance ra mắt LDUSDT

Lưu ý cần đặc biệt cẩn trọng: các tài sản này thực tế là cổ phần quỹ phòng hộ. Theo Binance, LDUSDT không phải stablecoin mà là tài sản ký quỹ mới dành cho người chơi Simple Earn USDT. LDUSDT là lớp wrapper cho USDT, dùng làm margin hợp đồng và hưởng lãi suất Simple Earn APY. Lợi suất đến từ thị trường cho vay Binance.

Lãi suất Simple Earn, nguồn: Binance

USDe của Ethena là một stablecoin dựa trên chiến lược tiên tiến. Sự phát triển của stablecoin chiến lược phản ánh xu hướng thận trọng của thị trường crypto—đồng thời là cú tiến mạnh. Stablecoin kiểu cũ sống nhờ trợ cấp, mô hình mới dựa vào lợi suất hữu cơ đa dạng để tăng ổn định. Đáng chú ý, sau khi loại trừ điểm thưởng hoặc airdrop, lợi suất hiện không vượt trái phiếu Kho bạc.

Hiện tại, phối hợp DeFi chưa phát huy đầy đủ, stablecoin chủ yếu là “DeFi Lego” nội bộ thay vì thúc đẩy ứng dụng thực tế quy mô lớn. Việc niêm yết stablecoin tổng hợp lên sàn là then chốt để phổ cập Web3. Ethena đang chuyển động rất nhanh—Bybit, Bitget đã niêm yết cặp, Gate liên kết chiến lược. Tuy nhiên, khối lượng giao dịch USDE/USDT toàn cầu hàng ngày vẫn dưới 100 triệu USD.

Bức tranh dự án stablecoin

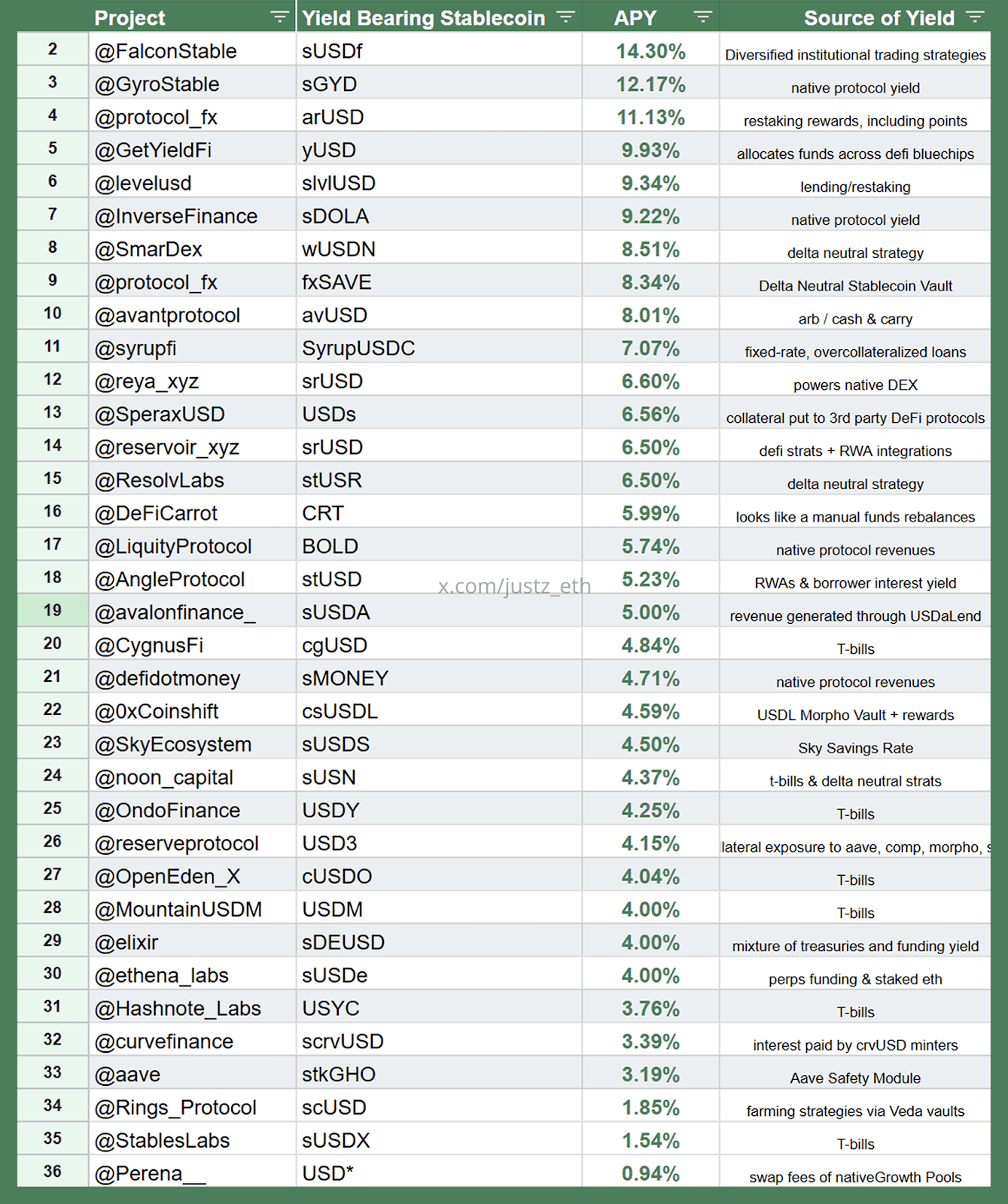

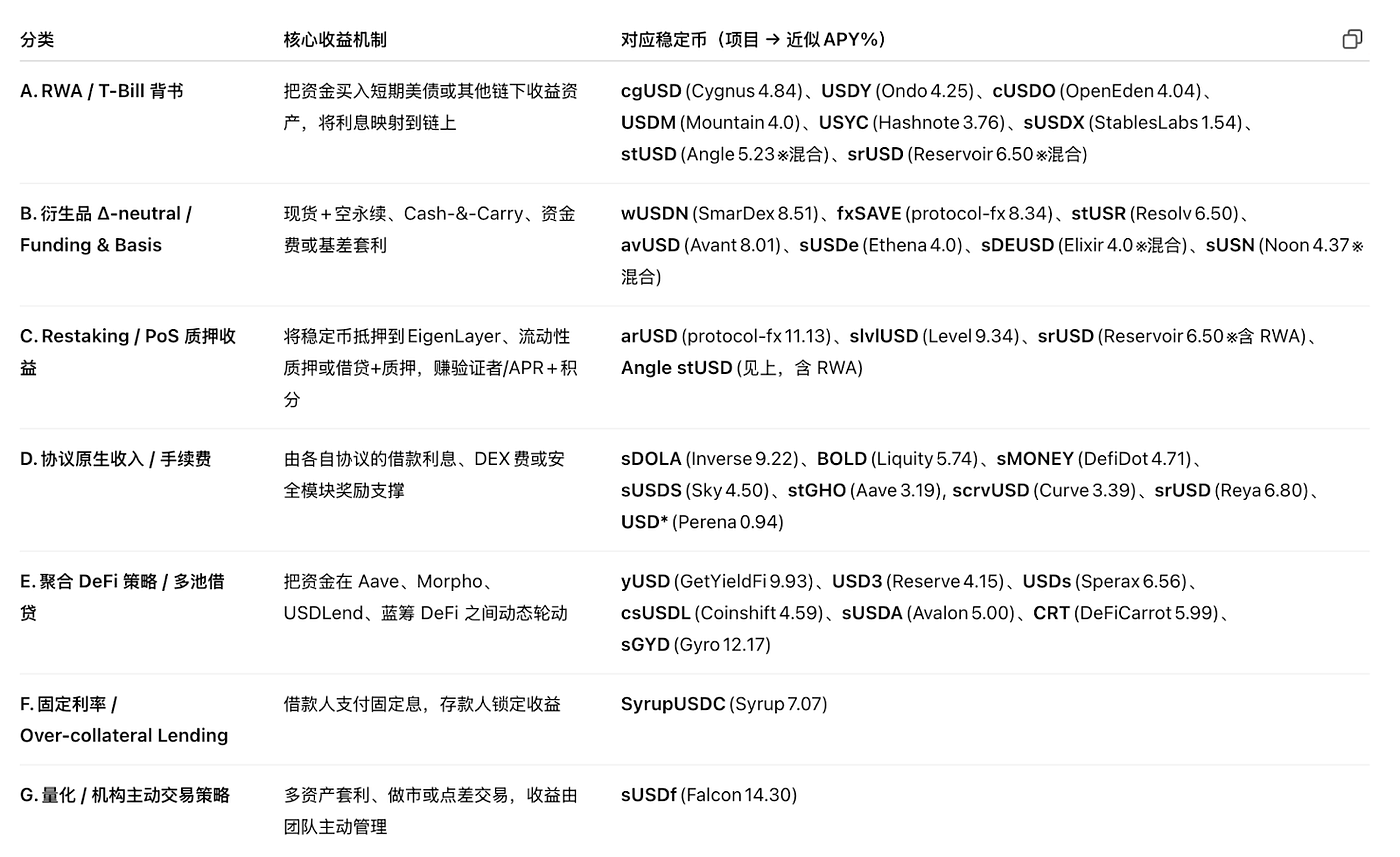

Stablecoin tổng hợp chiến lược, nguồn: justz_eth

Biểu đồ trên mô tả thêm stablecoin tổng hợp chiến lược, với nguồn lợi suất, chiến lược tương ứng.

Phân loại chiến lược, nguồn: justz_eth

Phần lớn dự án stablecoin lớn neo lợi suất tài sản tổng hợp vào các nhóm chiến lược đã nêu. Lưu ý TVL có thể bị thổi phồng, một số có cơ chế đặc biệt cho cá mập—cần thận trọng. Bản chất, các stablecoin này giống cổ phần quỹ phòng hộ, có nguy cơ bị xếp loại chứng khoán theo luật.

Stablecoin bảo đảm trái phiếu kho bạc Mỹ chiếm thị phần lớn nhất, triển khai thực tế phụ thuộc khung pháp lý, hệ thống ngân hàng—chúng tôi đánh giá cao hướng này. Các hướng khác (lãi suất cho vay, restaking, lãi hợp đồng không rủi ro, lợi nhuận giao thức…) đều có giới hạn, nên tham gia vừa phải.

Ý tưởng lãi suất mới

Lời khuyên cho nhà sáng lập:

- Đổi mới tài sản. BTC là cầu nối chủ chốt giữa TradFi và Web3, vốn hóa lên tới hàng nghìn tỷ USD. Đưa lãi suất nền vào stablecoin bảo chứng BTC—xây dựng stablecoin hệ BTC—có thể khả thi hơn các chain khác. Vấn đề là hạ tầng BTC chưa phát triển. Phòng hộ lãi suất ngoài chuỗi có thể thử nghiệm đầu tiên, bản chất vẫn là chiến lược quỹ phòng hộ.

- Đổi mới chiến lược. Arbitrage nào cũng có thể thành nguồn lợi suất stablecoin: MEV on-chain, IV-RV, arbitrage cấu trúc kỳ hạn, lợi suất GameFi, thậm chí phí EigenLayer AVS hoặc doanh thu DePIN đều có thể chuyển sang mẫu stablecoin lợi suất mới.

Bản chất, đây vẫn là stablecoin tổng hợp chiến lược—không phải phủ toàn tài sản thực. Quy mô thị trường phụ thuộc phạm vi chiến lược nền và quy mô thị trường tham chiếu, hiện vẫn nhỏ. Khi DeFi mở rộng, hướng này đầy tiềm năng—ngay cả chiến lược thuần crypto rất thích nghi biến động on-chain.

Cuộc chiến stablecoin: Pendle hưởng lợi

Lãi suất cố định là mô hình sinh lời mới, cho phép dự đoán lợi suất như trái phiếu zero-coupon ở TradFi—phát hành dưới mệnh giá, mua lại đủ giá trị, lợi suất từ chênh lệch giá. Pendle xây dựng cơ chế này trong DeFi bằng cách token hóa lợi suất tương lai, cho người dùng:

- Khóa lợi suất cố định: mua token gốc, giữ đến hạn, nhận lãi suất đảm bảo.

- Đầu cơ lãi suất: mua token lợi suất, đặt cược biến động.

- Tối ưu vốn: bán lợi suất tương lai lấy thanh khoản ngay, vẫn giữ quyền sở hữu gốc.

Pendle Snapshot, nguồn: pendle

Pendle là giao thức DeFi để token hóa lợi suất—phân tách token gốc, lợi suất cho giao dịch. Pendle xây dựng thị trường cho chính lãi suất, cung cấp công cụ phòng hộ cho nhà phát hành stablecoin, kích hoạt lãi suất cố định.

Trong đợt LRT boom và phát hành EigenLayer token, giá Pendle giảm mạnh. Khi stablecoin chiến lược tăng trưởng, TVL Pendle tăng mạnh. Pendle trở thành “lớp swap lợi suất” của ngành, cho phép nhà phát hành stablecoin bán lợi suất tương lai để phòng hộ ngay, còn trader và asset manager mua hoặc tạo lập dòng lợi suất này. Khi nhiều stablecoin trung tính Delta, hybrid RWA ra mắt, TVL, khối lượng, phí giao thức, hệ sinh thái vePENDLE đều tăng vượt trội; Pendle thống lĩnh ngách này.

Nguồn:

- https://defillama.com/yields/pool/13392973-be6e-4b2f-bce9-4f7dd53d1c3a?utm_source=chatgpt.com

- https://ondo.finance/ousg?utm_source=chatgpt.com

- https://defillama.com/yields/pool/c8a24fee-ec00-4f38-86c0-9f6daebc4225?utm_source=chatgpt.com

Khuyến nghị:

Nội dung này không phải đề nghị, lời mời hay khuyến nghị đầu tư. Luôn tìm tư vấn chuyên nghiệp độc lập trước khi quyết định đầu tư. Gate và/hoặc Gate Ventures có thể giới hạn hoặc cấm dịch vụ tại một số khu vực. Tham khảo thỏa thuận người dùng để biết chi tiết.

Giới thiệu Gate Ventures

Gate Ventures là quỹ đầu tư mạo hiểm của Gate, tập trung vào hạ tầng phi tập trung, hệ sinh thái và ứng dụng định hình kỷ nguyên Web3. Gate Ventures liên kết các đối tác hàng đầu toàn cầu để hỗ trợ đội ngũ, startup sáng tạo, tái định nghĩa mô hình tương tác xã hội, tài chính.

Website: https://ventures.gate.com/

Twitter: https://x.com/gate_ventures

Medium: https://medium.com/gate_ventures

Bài viết liên quan

Báo cáo tổng hợp tuần về thị trường tiền mã hóa của Gate Ventures (29 tháng 09 năm 2025)

Bản tổng hợp thị trường tiền mã hóa hàng tuần của Gate Ventures (18 tháng 08 năm 2025)

Khả năng các TCG On-Chain tạo động lực mở rộng thị trường 2 tỷ USD tiếp theo: Tổng quan về hiện trạng và dự báo giá trị

Bản tổng hợp thị trường tiền mã hóa hàng tuần của Gate Ventures (22 tháng 09 năm 2025)

Bản tin tổng hợp thị trường tiền mã hóa hàng tuần của Gate Ventures (15 tháng 09 năm 2025)