Купути криптовалюту

Оплачуйте

USD

Купити та продати

HOT

Купуйте та продавайте криптовалюту через Apple Pay, картки, Google Pay, Банківський переказ тощо

P2P

0 Fees

Нульова комісія, понад 400 способів оплати та зручна купівля й продаж криптовалют

Gate Card

Криптовалютна платіжна картка, що дозволяє здійснювати безперешкодні глобальні транзакції.

Торгівля

Тип торгівлі

Спот

Вільно торгуйте криптовалютою

Alpha

Points

Отримуйте перспективні токени в спрощеній ончейн торгівлі

Премаркет

Торгуйте новими токенами до їх офіційного лістингу

Маржа

Збільшуйте свій прибуток за допомогою кредитного плеча

Конвертація та блокова торгівля

0 Fees

Торгуйте будь-яким обсягом без комісій та прослизань

Токени з кредитним плечем

Отримайте швидкий доступ до позицій кредитного плеча

Ф'ючерси

Ф'ючерси

Сотні контрактів розраховані в USDT або BTC

Опціони

HOT

Торгівля ванільними опціонами європейського зразка

Єдиний рахунок

Максимізуйте ефективність вашого капіталу

Демо торгівля

Запуск ф'ючерсів

Підготуйтеся до ф’ючерсної торгівлі

Ф'ючерсні події

Беріть участь у подіях, щоб виграти щедрі винагороди

Демо торгівля

Використовуйте віртуальні кошти для безризикової торгівлі

Earn

Запуск

CandyDrop

Збирайте цукерки, щоб заробити аірдропи

Launchpool

Швидкий стейкінг, заробляйте нові токени

HODLer Airdrop

Утримуйте GT і отримуйте масові аірдропи безкоштовно

Launchpad

Будьте першими в наступному великому проекту токенів

Alpha Поінти

NEW

Торгуйте ончейн-активами і насолоджуйтеся аірдроп-винагородами!

Ф'ючерсні бали

NEW

Заробляйте фʼючерсні бали та отримуйте аірдроп-винагороди

Інвестиції

Simple Earn

Заробляйте відсотки за допомогою неактивних токенів

Автоінвестування

Автоматичне інвестування на регулярній основі

Подвійні інвестиції

Купуйте дешево і продавайте дорого, щоб отримати прибуток від коливань цін

Soft Staking

Earn rewards with flexible staking

Криптопозика

0 Fees

Заставте одну криптовалюту, щоб позичити іншу

Центр кредитування

Єдиний центр кредитування

Центр багатства VIP

Індивідуальне управління капіталом сприяє зростанню ваших активів

Управління приватним капіталом

Індивідуальне управління активами для зростання ваших цифрових активів

Квантовий фонд

Найкраща команда з управління активами допоможе вам отримати прибуток без клопоту

Стейкінг

Стейкайте криптовалюту, щоб заробляти на продуктах PoS

BTC Стейкінг

HOT

Стейкайте BTC та отримуйте 10% APR

Випуск GUSD

Використовуйте USDT/USDC для випуску GUSD з дохідністю на рівні казначейських облігацій

Більше

Акції

Центр діяльності

Приєднуйтесь до заходів і вигравайте великі грошові призи та ексклюзивні сувеніри

Реферал

20 USDT

Отримайте 40% комісії або винагороду до 500 USDT

Оголошення

Оголошення про нові списки, заходи, оновлення тощо

Блог Gate

Статті про криптоіндустрію

VIP послуги

Величезні знижки на комісії

Підтвердження резервів

Gate обіцяє 100% підтвердження резервів

Партнер

Насолоджуйтесь ексклюзивними комісійними та отримуйте високий прибуток

Управління активами

NEW

Універсальне рішення для управління активами

Інституційний

NEW

Професійні рішення для роботи з цифровими активами для установ

Позабіржовий банківський переказ

Поповнюйте та виводьте фіат

Брокерська програма

Щедрі механізми знижок API

Gate Vault

Зберігайте свої активи в безпеці

Популярні теми

Дізнатися більше90.35K Популярність

40.33K Популярність

21.62K Популярність

7.39K Популярність

4.13K Популярність

Популярні активності Gate Fun

Дізнатися більше- Рин. кап.:$0.1Холдери:10.00%

- Рин. кап.:$3.54KХолдери:10.00%

- Рин. кап.:$3.6KХолдери:20.15%

- Рин. кап.:$3.59KХолдери:20.00%

- Рин. кап.:$3.53KХолдери:10.00%

Закріпити

Щотижневий макрозвіт LD Capital (12.18): Несподівані голубині настрої Пауелла призвели до агресивної переоцінки на ринку

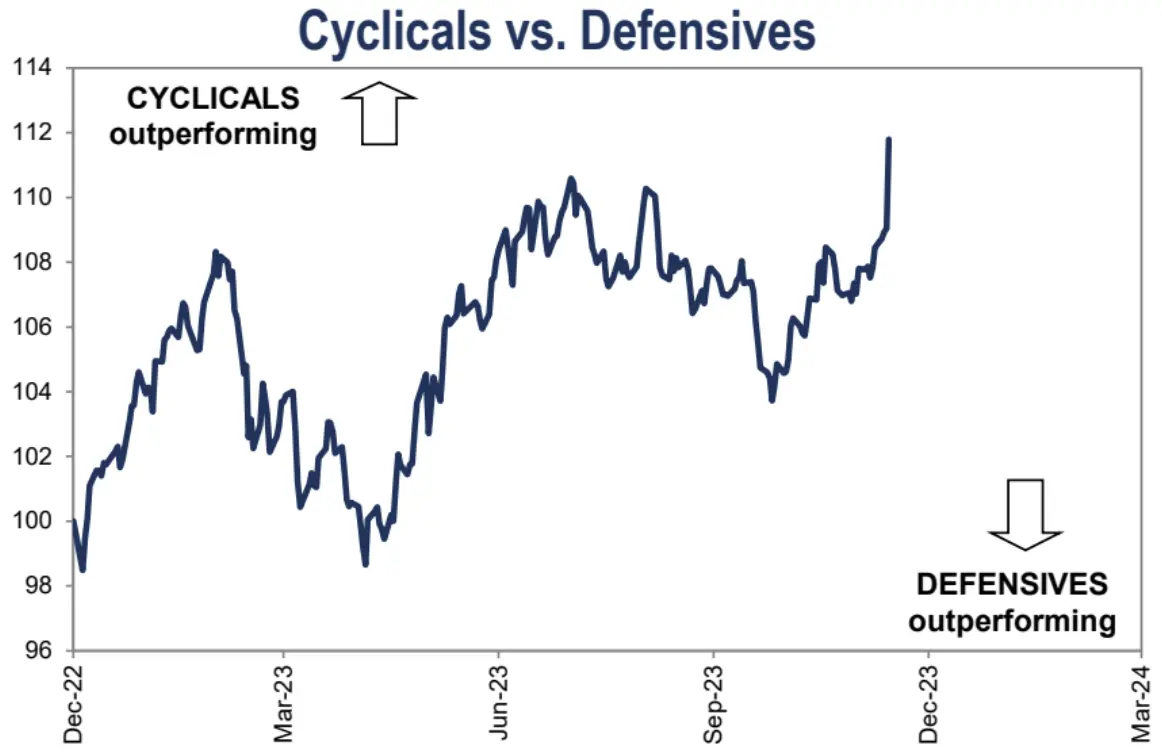

Графік вище є найважливішим графіком тижня, члени FOMC «колективно розвернулися», можна сказати, що грудневе засідання ФРС оприлюднило найчіткіший сигнал про зниження процентних ставок на сьогоднішній день, а падіння на 75 б.п. також перевершило очікування ринку, після чого все, від акцій до облігацій, від неамериканських валют до сировинних товарів, все зростало, але криптовалюти цього разу відставали.

Тому що 1 грудня Пауелл також попередив ринок, що «ще рано гадати, коли починати пом’якшення», а 13 грудня він заявив, що «почалося питання зниження процентних ставок», тому цей голубиний поворот перевершує очікування ринку, і минулого тижня Dow і Nasdaq 100 досягли рекордних максимумів, а S&P 500 знаходиться всього за крок від історичного максимуму. Індекс малої капіталізації представляє індекс Russell 2000, який минулого тижня підскочив на 5,7% і все ще більш ніж на 15% відірвався від свого історичного максимуму.

Апетит ринку до ризику ще більше зміцнився і суттєво:

Фонди проводять швидкі оціночні ремонти нерухомості, споживчих розсудів та промислових запасів, і, схоже, для цього є місце:

Концептуальний індекс HXC у США та Китаї зріс на 3%, хоча A закрився зниженням шостий тиждень поспіль;

Прибутковість 30-річних казначейських облігацій США минулого тижня впала нижче позначки 4% з багаторічного максимуму в 5,18% у жовтні, а 10-річних впала нижче позначки 3,9%. У п’ятницю Вільямс і Бостік дещо послабили ентузіазм ринку, але корекція ринку була вкрай обмеженою, підкресливши той факт, що наратив Pivot все ще триває.

Ринок деривативів вже зробив ставку на річну базову процентну ставку на рівні 3,9% і почав знижувати ставки в березні. Це значно нижче рівня процентної ставки 4,6%, який показує точковий графік ФРС. Враховуючи, що економічний імпульс США, показники фінансового ринку, показники ринку праці, рівень дефолту за кредитами для бізнесу (1,33%), рівень кредитних дефолтів (90D 1,3%) та інші показники знаходяться в здоровому або навіть перегрітому діапазоні, за винятком того, що інфляція наближається до цілі, ми не бачимо причин, чому ФРС поспішає знизити процентні ставки через три місяці.

Більше того, перше зниження процентної ставки не можна розцінювати як реальне пом’якшення монетарної політики, але у разі різкого послаблення цінового тиску буде зроблено попереджувальне коригування, а загальний рівень обмежень все одно зберігатиметься, і якщо показники економічного зростання наступного року будуть вищими за цільовий показник ФРС у 1,5%, фактичний простір для зниження процентних ставок може бути вкрай обмеженим.

Простір для подальшого оптимізму, схоже, підійшов до кінця, і це може стати досить непоганою короткостроковою точкою тейк-профіту для биків-облігацій. Для ринку акцій все ще може бути певне зростання, головним чином на сприятливому макрофоні, головним чином через те, що між ФРС та економічним зростанням США щойно досягнуто дуже дружньої позиції, а по-друге, сезонність та потоки капіталу, які залишаються у сприятливій ситуації.

Але загальний тон ФРС минулого тижня все ще був більш голубиним, ніж, наприклад, у ЄЦБ: член Ради керуючих ЄЦБ Медіс Мюллер заявила в п’ятницю, що ринки випереджають свої ставки на те, що ЄЦБ почне знижувати процентні ставки в першій половині наступного року. У четвер президент ЄЦБ Крістін Лагард заявила, що банк взагалі не обговорював зниження ставки.

Після засідання великі установи також знизили свої прогнози кривої прибутковості облігацій США: Barclays впав з 4,5% до 4,35%, Goldman Sachs з 4,3% до 4%, а JPMorgan Chase з 4,3% до 3,65% для 10-річних казначейських облігацій США на кінець 24 року. Ми також бачили, що Goldman Sachs безпосередньо підвищив цільову ціну SPX на 8% до 5100 до кінця наступного року

BofA прогнозує 152 зниження ставок центральними банками по всьому світу наступного року:

Джеффріс: Сильно перекуплені

Згідно з 14-денним RSI, 49% акцій індексу S&P 500 вважаються перекупленими (>70). Рідко буває так, що більше 50% акцій SPX перегріваються. Таке траплялося лише один раз з 1990 року. Така ситуація може бути зумовлена низкою ринкових стоп-лосс ордерів. Це також зазвичай знаменує собою поворотний момент на ринку, коли ринок може вступити в період охолодження:

Історичні дані:

Активи фондів грошового ринку відступили вперше з жовтня

Близько 11,6 мільярда доларів витекло з фондів грошового ринку США за тиждень, що закінчився 13 грудня. Загальні активи впали до $5,886 трлн з $5,898 трлн попереднього тижня, що стало першим чистим відтоком за вісім тижнів.

Цього року інвестори вклали 1,4 трильйона доларів у фонди грошового ринку, тоді як американські фонди акцій отримали лише 95 мільярдів доларів припливу, що є величезною диспропорцією

Падіння активів фондів грошового ринку з рекордно високих рівнів до квартального податкового дня може сигналізувати про зміну потоків, оскільки перспектива зниження процентних ставок наступного року спонукає інвесторів шукати вищу прибутковість інших активів.

Однак, згідно з аналізом Bank of America Merrill Lynch, масштабний і стійкий приплив коштів грошового ринку на ринок ризикових активів може не чекати до четвертого кварталу наступного року, і більшість з них історично були спровоковані закінченням рецесії:

Протягом останніх чотирьох циклів приплив коштів на грошовий ринок тривав у середньому 14 місяців після останнього підвищення ставки ФРС. Враховуючи, що останнє підвищення ставки було у липні 2023 року, це означає, що приплив, ймовірно, триватиме до вересня 2024 року.

З 1990 року відтік коштів грошового ринку почався в середньому через 12 місяців після першого зниження ставки, і якщо ця тенденція збережеться, то відтік почнеться в першому кварталі 2025 року.

Починаючи з 1990 року, всі продажі фондів грошового ринку були спровоковані закінченням рецесії, єдиним винятком є м’яка посадка в 2019 році, коли відтоку коштів не було.

За останні п’ять циклів у фондах грошового ринку спостерігався відтік, еквівалентний 20% попередніх надходжень, а це означає, що приблизно 250 мільярдів доларів готівки буде вкладено в ризикові активи, що, як очікується, розпочнеться в четвертому кварталі 2024 року або першому кварталі 2025 року.

Грошовий потік і позиції

Показник загальної позиції акцій Deutsche Bank цього тижня знову зріс, перемістившись далі на територію надмірної ваги (z-показник 0,46, 70-й процентиль), високий, але не екстремальний

Серед них рівень позиції незалежних стратегічних інвесторів становить 86 процентилів, а систематичної стратегії – лише 51 процентиль

Приплив інвестицій в акціонерні фонди ($25,3 млрд) також зріс до найвищого рівня майже за 21 місяць, на чолі з Сполученими Штатами ($25,9 млрд), причому найбільше зростання спостерігалося в акціях ринків, що розвиваються:

Розподіл коштів CTA на акції нарешті повернувся до нормального діапазону і наразі торгується на рівні 39-го процентиля:

Кількісний трекер BofA вважає, що фонди CTA обігнали довгі позиції на Nasdaq і S&P, і подальші покупки обмежені, хоча очікується, що імпульс акцій з малою капіталізацією все ще буде підтриманий наступного тижня:

Дані про торгівлю клієнтами Goldman Sachs, загальне кредитне плече зросло на 2,4 процентних пункти до 199,1% (100-й процентиль за трирічну історію), а чисте кредитне плече зросло на 0,9 процентного пункту до 54,6% (48-й процентиль) Загальне співвідношення лонг/шорт зросло на 0,2% до 1,755 (25-й процентиль):

Казначейські фонди зазнали найбільшого двотижневого відтоку коштів з червня 2020 року, і, незважаючи на нещодавнє ралі казначейських облігацій, можна було побачити, що фонди, які першими вийшли на ринок, можуть отримати готівку:

Емоції

Індикатор Bank of America CBBS досяг найвищого рівня з моменту старту бичачого ринку 14 місяців тому, хоча до екстремальної зони продажів він далекий:

П’ятий тиждень поспіль індикатор настроїв Goldman Sachs знаходиться на «надмірному» рівні:

Опитування інвесторів AAII: бичачий відсоток зріс до найвищого рівня з 20 липня,

Індекс страху і жадібності CNN піднявся вище, перебуваючи в діапазоні >70, але не торкнувся крайньої жадібності