Біткоїн утримує рівень $117 000: чи стане монетарна політика Федеральної резервної системи поштовхом до нового ралі?

Вітаю!

Раді вітати вас у щотижневому макроекономічному та новинному огляді.

На крипторинку триває доволі неординарне протистояння.

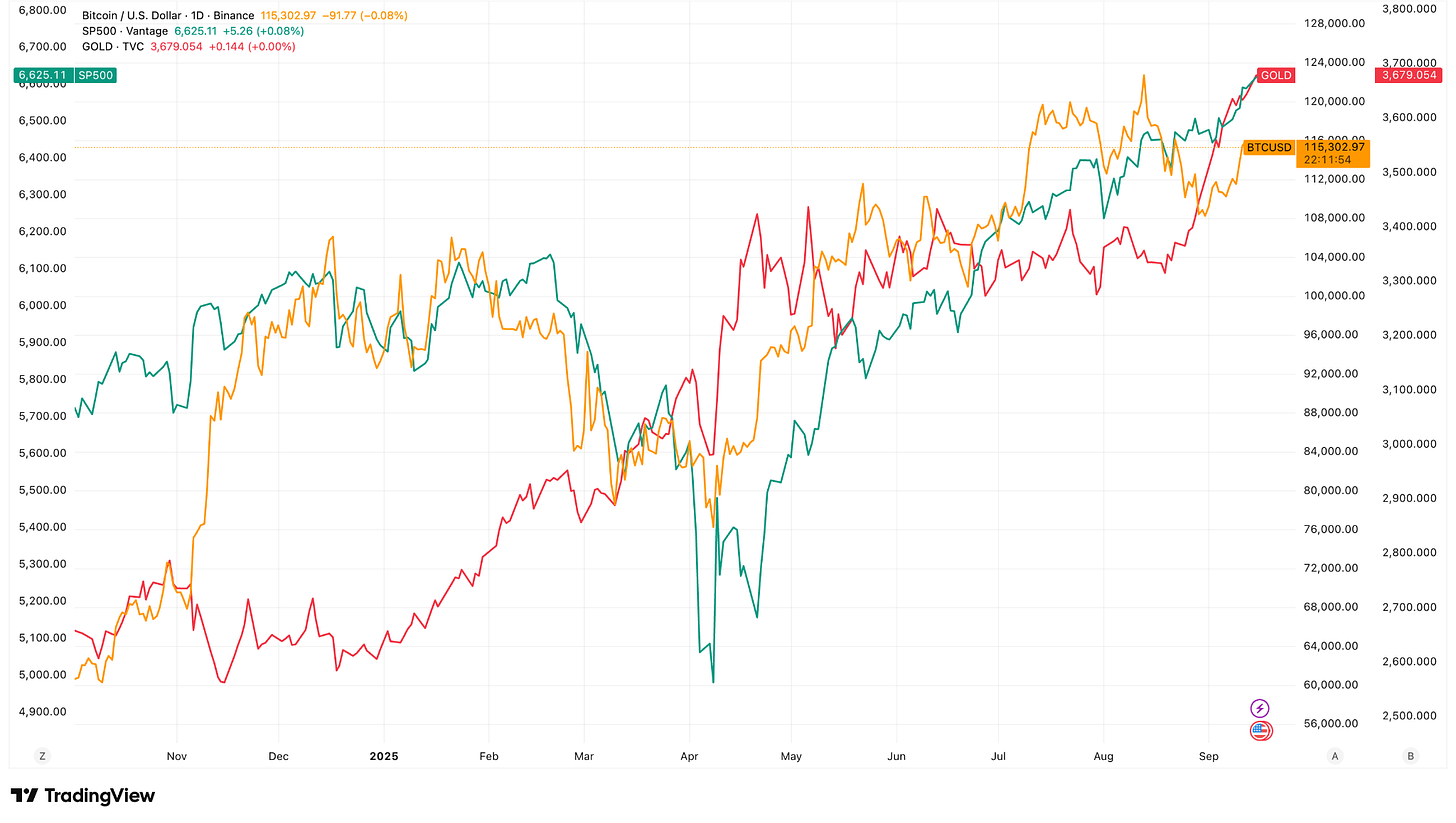

Золото встановлює історичні рекорди, акції ігнорують застереження прибутковості, а долар слабшає. Все це створює ґрунт для подальшого зростання ризикових активів. Водночас Bitcoin, який зазвичай є головною «гучною» фігурою на фоні послаблення ліквідності, нині зупинився біля позначки $117 000, не наважуючись на прорив.

Попри потужний запас ліквідності — рекордний притік коштів у ETF, накопичення стейблкоїнів на біржах, поступове розподілення монет довгостроковими власниками — ринкової впевненості досі бракує.

Що ж заважає?

Шукаємо відповідь у ході аналізу 37-го тижня 2025 року: з 08 по 14 вересня.

TOKEN2049 Happy Bird завершується у п’ятницю!

Вже за два тижні глобальна криптоспільнота збирається у Marina Bay Sands на найбільшому у світі форумі — TOKEN2049 Singapore. У вас ще є можливість заощадити $400 на квитках.

Серед неперевершеного складу спікерів — Eric Trump та Donald Trump Jr. (World Liberty Financial), Tom Lee (Fundstrat CIO), Влад Тенєв (голова і CEO Robinhood), Паоло Ардоїно (CEO Tether), Артур Гейс (CIO Maelstrom) й інші, чия участь ще буде анонсована.

Долучайтесь до 25 000+ учасників, 500+ експонентів і 300 спікерів — вся локація перетвориться на фестивальне містечко з скеледромом, канатною переправою, майданчиками для pickleball, живими шоу, оздоровчими заняттями та багатьма іншими активностями.

Не упустіть шанс взяти участь у наймасштабнішій криптоподії року.

Минулого тижня Bitcoin закрив серпневу ф’ючерсну прогалину на Chicago Mercantile Exchange (CME) на рівні $117 000 і призупинився на межі між накопиченням і відкриттям ціни, під впливом значних макроекономічних змін, що відбулися за два тижні.

Ціни росли, і вперше більш ніж за два місяці ринок показав два тижні поспіль із «зеленим» закриттям. Однак рівень $117 000 залишився неподоланим — всі очікують головної події: рішення Федерального резерву 17 вересня.

Ситуація розгортається на тлі економічної невизначеності: два тижні тому американська статистика зайнятості виявилася слабкішою за прогнози.

Тепер інфляційні показники дають суперечливі сигнали. Виробничі ціни стали від’ємними у місячному вимірі, що свідчить про зниження тиску у виробничому ланцюгу. Однак споживчі ціни рухаються інакше: Індекс споживчих цін (CPI) за серпень виріс на 0,4% місяць до місяця, а річний темп сягнув 2,9% — максимального рівня з лютого. Це значно перевищує цільовий рівень ФРС у 2%, тому інфляцію ще не подолано.

Дані щодо PPI дають надію на стримування інфляції, але CPI сигналізує, що домогосподарства досі відчувають тиск цін. Разом із слабкістю ринку праці це зміцнює аргументи на користь пом’якшення монетарної політики. За даними CME FedWatch, ринок вже заклав понад 95% ймовірність зниження ставки на 25 базисних пунктів.

Тим часом інші активи також опинилися у центрі уваги.

Золото злетіло до рекордного рівня — понад $3 640 за унцію. S&P 500 і Nasdaq встановили нові історичні максимуми напередодні засідання ФРС.

Bitcoin намагався повторити цей тренд.

Від мінімумів біля $108 000 наприкінці серпня котирування повернулися вище $116 000 минулого тижня. Однак, на відміну від золота й акцій, Bitcoin не зумів пробити опір: ф’ючерсний розрив закрито, імпульс зростає, але бар’єр $117 000 залишається непохитним.

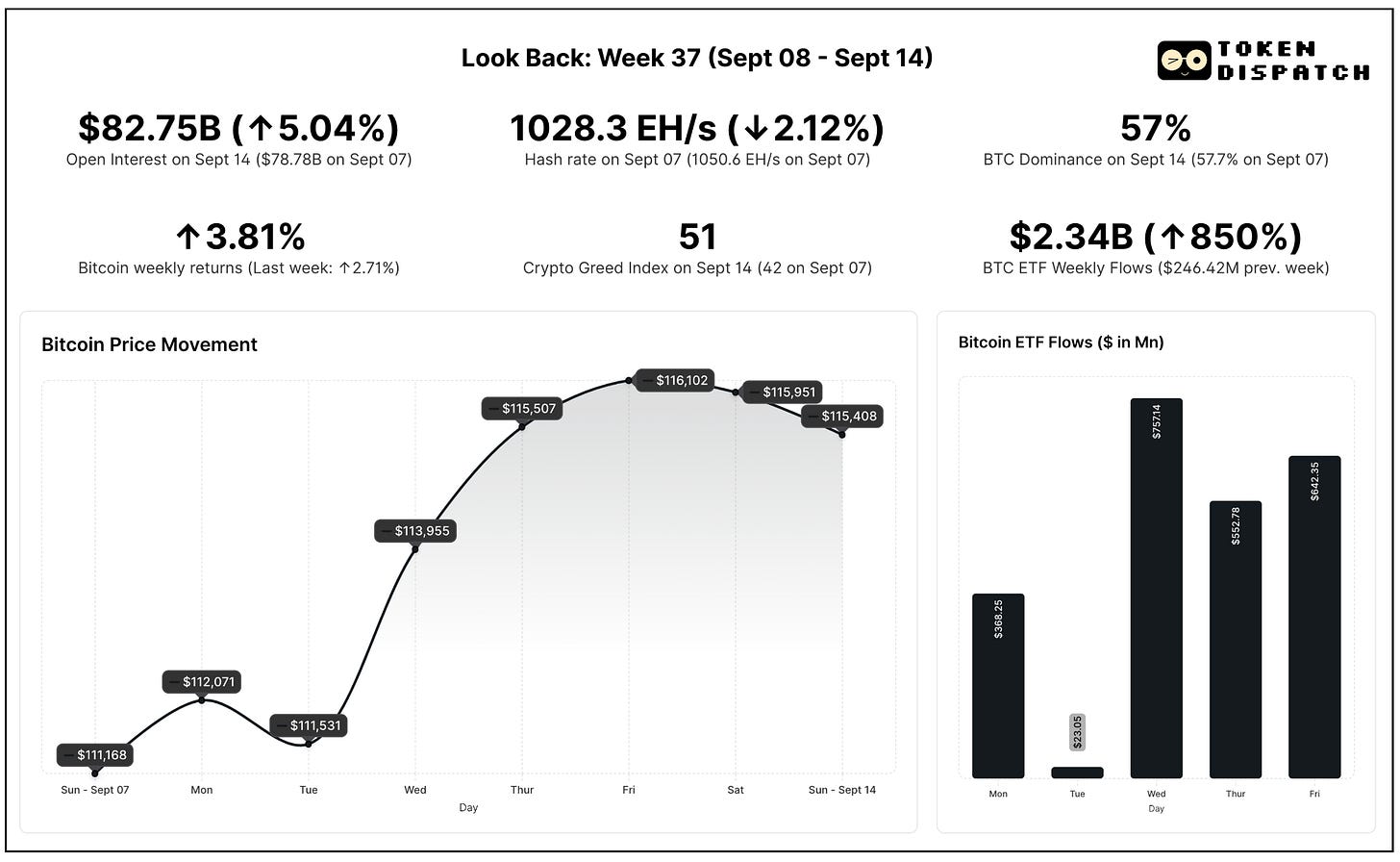

Bitcoin втримався вище $110 000 протягом усього тижня та показав приріст 3,81% станом на вечір неділі.

За п’ять днів спотові ETF на Bitcoin залучили понад $2,3 млрд, що стало їх найсильнішим тижнем із липня та п’ятим найкращим у 2025 році. У ринку міцно закріплюється інституційний капітал.

Але ринок деривативів такої впевненості не демонструє.

Відкритий інтерес за ф’ючерсними контрактами Bitcoin трохи зріс, але спекулятивна активність переорієнтувалася на Ethereum та альткоїни, що проявилося у зниженні домінування Bitcoin на 0,7 в.п. за тиждень.

Індекс страху та жадібності крипторинку зріс на дев’ять пунктів, досягнувши нейтральної зони — це сигнал зміцнення ринкових настроїв.

On-chain-аналітика підтверджує: ліквідність «чекає» на остаточну ринкову переконаність.

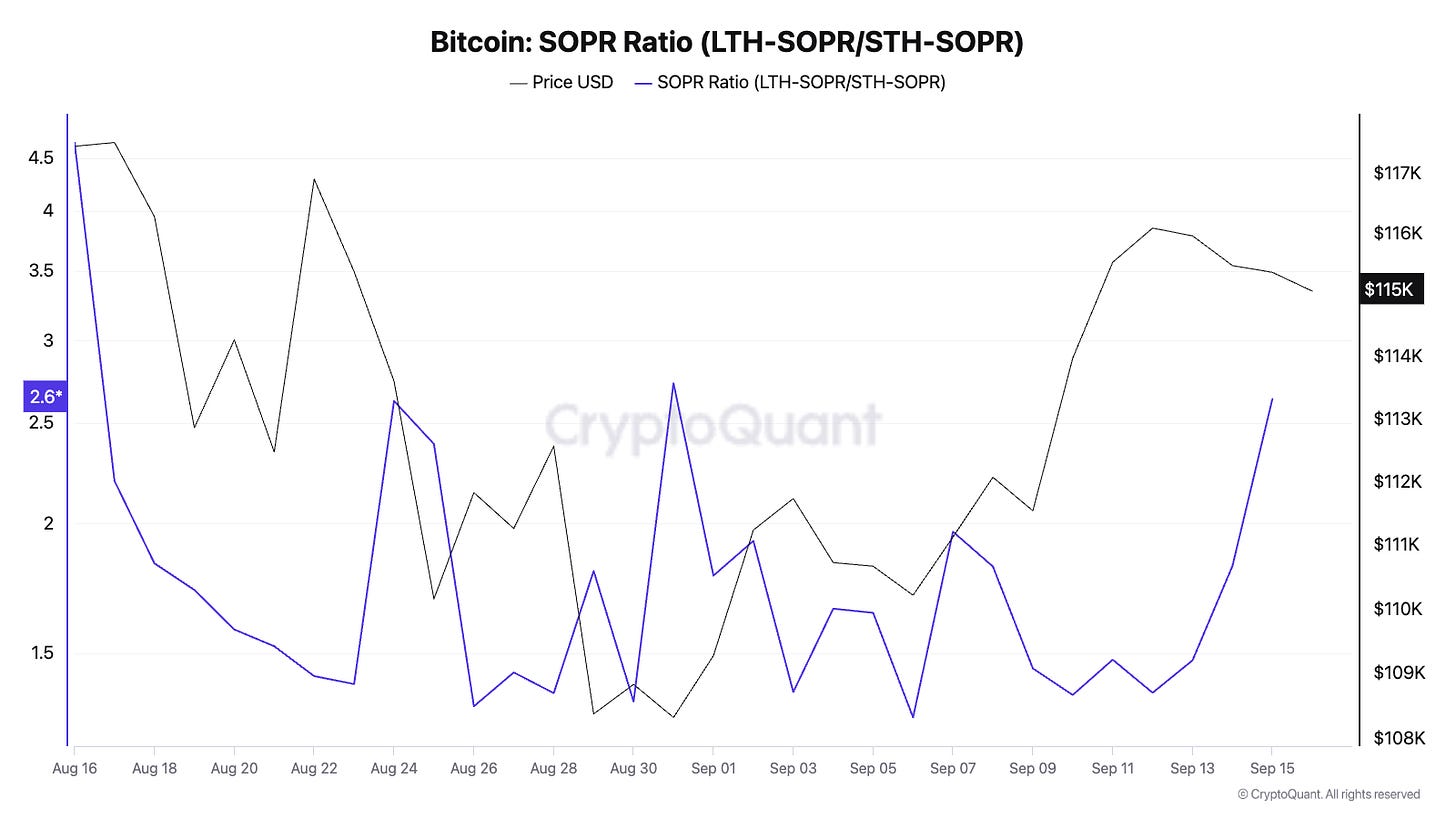

Індикатор Spent Output Profit Ratio (SOPR) показує, що довгострокові власники розпродають у періоди сили, тоді як короткострокові знову фіксують прибуток замість збитку. Це ознака здорового обміну — пропозиція рухлива, без ознак паніки.

Відношення SOPR довгострокових і короткострокових власників залишається підвищеним: продажі здійснюють досвідчені гаманці, а не нетерплячі новачки.

Market Value to Realised Value (MVRV) зріс із 2,09 до 2,17 за тиждень, що відповідає проміжній фазі циклу Bitcoin. Рівні MVRV у межах 3,5–4 історично означали перегрів ринку; при 2,2 — оцінка збалансована. Ринок не надто дешевий і не перегрітий — фундамент стабільний.

Stablecoin Supply Ratio, що порівнює капіталізацію криптовалют і стейблкоїнів, зараз на мінімумі за чотири місяці. Це означає, що більша частина ліквідності стейблкоїнів перебуває на біржах і «чекає» на ринкові сигнали.

Короткостроковий RSI в районі 50, що також свідчить про нейтральний імпульс і потенціал для подальшого зростання. Уся сукупність даних підтверджує: ліквідності вистачає, але ринок потребує тригера впевненості.

Що далі?

Зниження ставок не завжди призводило до різкого зростання Bitcoin.

У березні 2020 року рішення ФРС про зниження ставок через пандемію призвело до падіння Bitcoin разом із ризиковими активами, а потім — до стрімкого відновлення на хвилі ліквідності. Таке ж сталося наприкінці 2024 року: перше зниження ставки викликало волатильність і фіксацію прибутку, а вже цикл пом’якшення став стартом нового зростання.

On-chain-метрики, такі як MVRV і Whale Ratio тоді демонстрували короткострокові втрати і подальшу довгострокову вигоду. Якщо історія повториться, перше поточне зниження ставки може принести волатильність замість стійкого зростання — навіть із позитивним фундаментом.

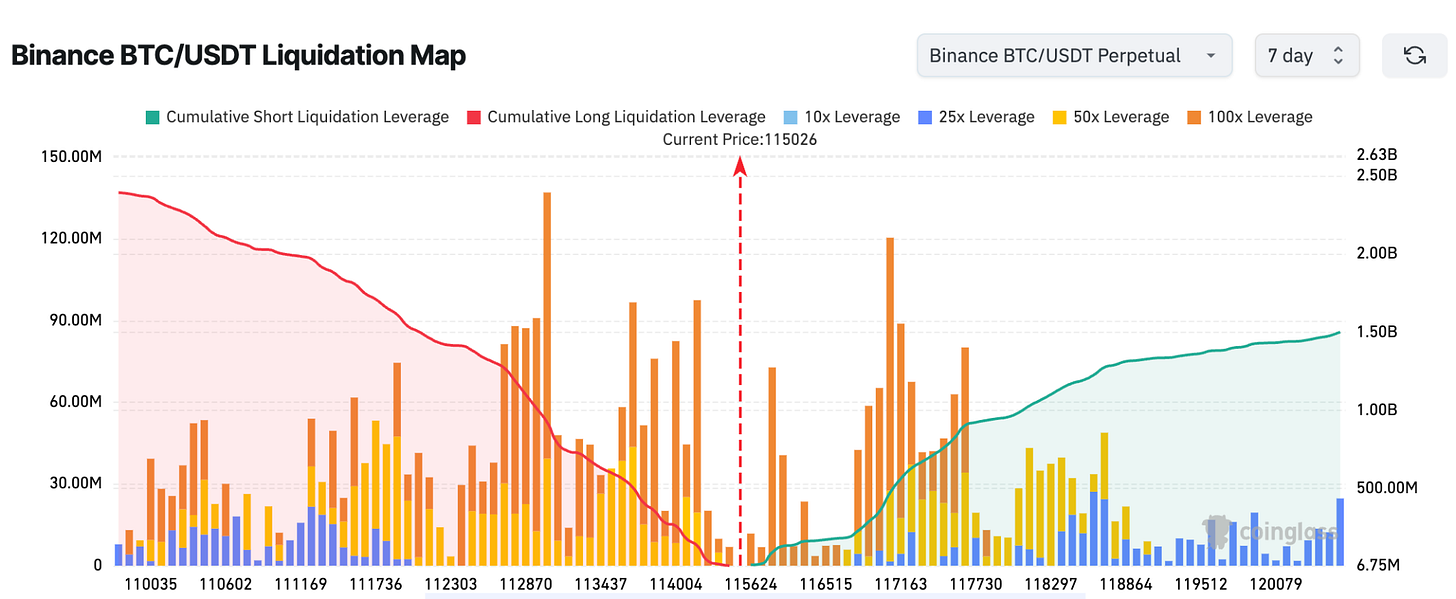

Якщо Bitcoin зуміє повернутися та закріпитися вище $117 000, дорога до нових максимумів відкриється швидко. Однак невдача, особливо у разі утримання ставки ФРС через інфляційні ризики, здатна повернути ціни до $113 000 або нижче. В ордер-книгах зосереджено значну ліквідність на цих рівнях, і трейдери вже готові до руху.

Інституційні інвестори явно обирають Bitcoin ETF як головний інструмент, тоді як спекулятивний капітал спрямовується в Ethereum і Solana.

У випадку зростання BTC після рішення ФРС очікуйте інерційний переніс імпульсу. ETH уже приваблює кредитне плече, тому може перевищити BTC. Водночас затримка BTC може спричинити «каскадне» падіння альткоїнів через переорієнтацію спекулятивного капіталу.

Ліквідність наростає, ETF поглинають пропозицію, баланси стейблкоїнів зростають, довгострокові власники розподіляють активи. Однак ринку бракує переконливого тригера.

Якщо Powell заявить про цикл пом’якшення з мінімумом обмежень, Bitcoin, ймовірно, поверне $117 000 і перейде до відкриття ціни. Якщо ж прозвучить обережність щодо інфляції чи ризиків, ринок може залишитись у цьому діапазоні, можливо, аж до наступної публікації у жовтні.

On-chain-метрики вказують на здоровий етап — але інвесторам варто зберігати обережність. Інституційний і корпоративний капітал продовжує йти у ETF. Основний ризик — питання часу, а не напряму.

Наступний тиждень покаже, чи завершиться затяжна фаза очікування. Усі слідкують за заявою Powell.

На цьому тижневий макроекономічний і новинний аналіз завершується.

До зустрічі наступного тижня.

Доти — залишайтеся уважними,

Відмова від відповідальності:

- Цей матеріал опубліковано на основі джерела [TOKEN DISPATCH]. Всі права належать оригінальному автору [@prathikdesai">Prathik Desai]. Якщо маєте заперечення щодо публікації, зверніться до команди Gate Learn для оперативного вирішення.

- Відмова від відповідальності: позиції та думки в цій статті є виключно авторськими й не становлять інвестиційної поради.

- Переклади статті іншими мовами здійснюються командою Gate Learn. Якщо не зазначено інше, копіювати, розповсюджувати або плагіат перекладів заборонено.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Від випуску активів до масштабованості BTC: еволюція та виклики

Що таке майнінг BTC?

Що таке Bitcoin?

Що таке крипто-наративи? Топ-наративи на 2025 рік (оновлено)