Gate Research: Консолідація крипторинку на тлі структурних відмінностей між секторами AI та середньої капіталізації

Огляд криптовалютного ринку

За інформацією CoinGecko, у період з 11 по 24 листопада 2025 року глобальні ризикові активи послабшали під впливом макроекономічного тиску, зокрема через побоювання щодо «бульбашки» в секторі штучного інтелекту, сильніші за очікування дані щодо зайнятості та суттєве зниження прогнозів щодо зменшення ставок. Крипторинок опинився під відповідним тиском. Після тривалого зниження BTC та ETH здійснили відскок із локальних мінімумів 19–20 листопада, відновившись приблизно до 86 600 дол. США та до діапазону 2 780–2 820 дол. США відповідно, хоча загальна ринкова структура залишається у фазі консолідації та формування дна. Декілька токенів перевершили ринок і показали помітне зростання.【1】

У сфері екосистем і новин Arbitrum продовжував залучати додаткові капітали, тоді як екосистеми Solana та Base, які раніше перебували у фазі відновлення, також відновили позиції. Натомість основна мережа Ethereum і Hyperliquid зазнали значних відтоків, що призвело до переходу капіталу у фазу «перерозподілу». Тим часом токенізація акцій і ETF на блокчейні досягла майже 10 млн дол. США, а Robinhood визначає цей сегмент як ключову інфраструктуру — це додатково прискорює трансформацію Arbitrum з активного DeFi-ланцюга на інституційний розрахунковий хаб. На Ethereum Віталік представив фреймворк приватності Kohaku, піднявши конфіденційність до ключової властивості протоколу. NVIDIA наголосила, що революція AI ще не досягла піку, забезпечуючи довгострокову підтримку наративу AI + блокчейн.

Сектор DAT, зі свого боку, зазнав суттєвого зниження оцінки під час корекції ринку, а загальна ринкова капіталізація опустилася нижче 1 трлн дол. США. Премії провідних компаній зменшилися або перейшли у дисконти, що свідчить про перехід сектору до періоду коригування з ознаками як активного, так і пасивного скорочення кредитного плеча.

З макроекономічної перспективи ключовим моментом для ринку стали п’ятничні заяви віцеголови Федеральної резервної системи Вільямса — близького союзника голови Пауелла, який відкрито підтримав зниження ставок. Як наслідок, ринкові очікування щодо зниження ставки у грудні за одну ніч зросли з 30% до 70%, що підвищило загальну схильність до ризику.

У підсумку, поєднання глобального макротиску та ротації on-chain капіталу переводить ринок у фазу «переоцінки ризиків + технічного відновлення». Чутливість до політичних сигналів і ліквідності суттєво зросла. Незважаючи на короткострокові виклики, середньо- та довгострокові драйвери — прискорене входження інституцій, зростання токенізованих акцій, відновлення ключових екосистем і розширення міжланцюгових розрахунків — залишаються актуальними, формуючи ширший цикл реструктуризації ринку, де ризики та можливості співіснують.

1. Огляд динаміки цін

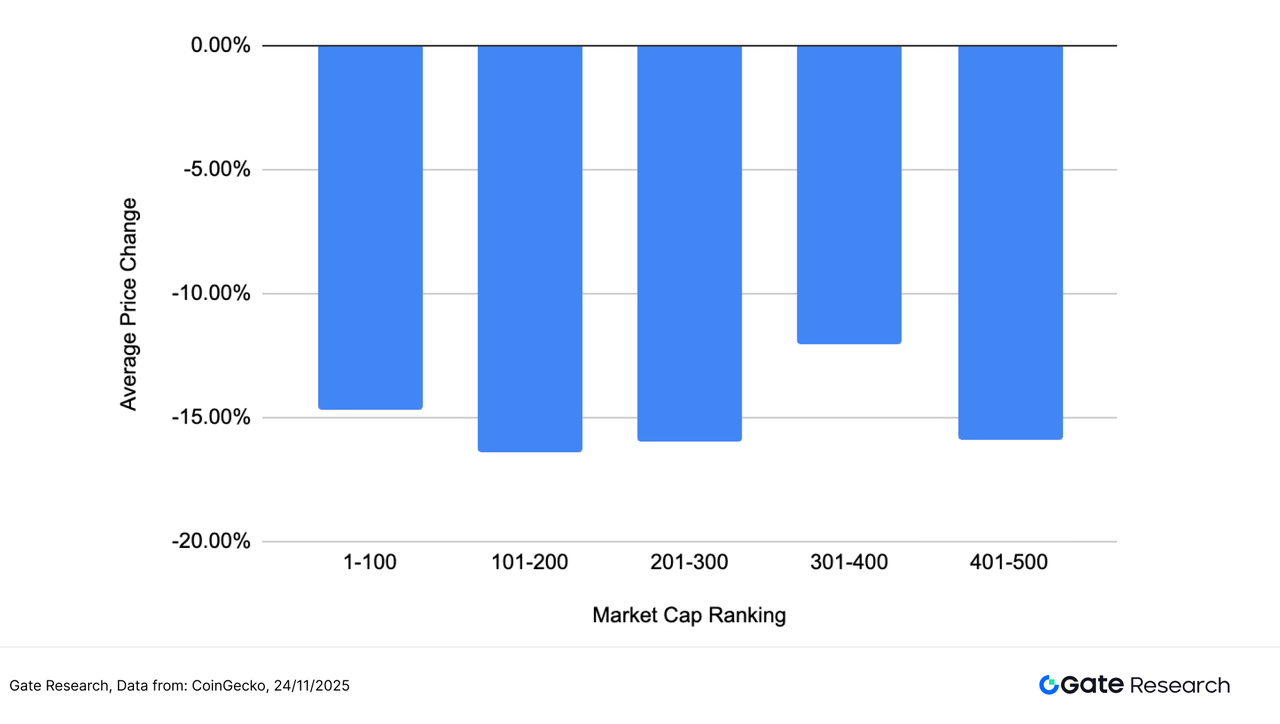

У цьому звіті топ-500 токенів за ринковою капіталізацією згруповано та проаналізовано їхню середню дохідність за період з 11 по 24 листопада.

Загалом ринок пережив масштабну корекцію: усі п’ять сегментів ринкової капіталізації продемонстрували середнє падіння на рівні –12% до –16%, а загальне середнє — –14,99%. Сегмент 100–200 зазнав найглибших втрат (–16,43%), що свідчить про найбільший тиск на середньо-великі капи в умовах скорочення ліквідності. Натомість сегмент 300–400 показав відносно менше падіння (–12,02%), що вказує на відсутність прискореного розпродажу серед малих капів навіть за нижчої ліквідності.

У сукупності ця фаза корекції характеризувалася патерном «синхронізованого зниження у всіх сегментах без вираженої відносної сили», що відповідає макроекономічно зумовленому циклу зниження кредитного плеча.

За даними CoinGecko, топ-500 токенів за ринковою капіталізацією були поділені на групи по 100 (наприклад, ранги 1–100, 101–200 тощо). Для кожної групи вимірювали та усереднювали зміни цін за період з 11 по 24 листопада 2025 року, щоб визначити середню дохідність сегмента. Загальне середнє падіння (–14,99%) — це проста середня індивідуальних показників топ-500 токенів без урахування капіталізації.

Рисунок 1: Середнє падіння на 14,99% відображає синхронізований загально-ринковий відкат без чіткої відносної сили.

Лідери зростання та падіння

Упродовж останніх двох тижнів (11–24 листопада) крипторинок продемонстрував значну дивергенцію під впливом макротиску та зміни наративів. Окремі токени зазнали різких злетів і падінь, що підкреслило збереження високої волатильності ринкових настроїв.

Лідери зростання: Токени з прикладною спрямованістю та наративною основою попереду; BEAT домінує на ринку

BEAT очолив рейтинг із зростанням на 436,92%, ставши найяскравішою точкою ринку. BEAT — це токен прикладного рівня на стику «AI-музики + віртуальних ідолів», що дозволяє користувачам створювати AI-треки, взаємодіяти з AI-ідолами та брати участь у креаторських завданнях.

Стрімке ралі BEAT цього тижня (436,92%) ймовірно було зумовлене інфраструктурними чинниками, зокрема анонсом партнерства Audiera з Endless Protocol, у поєднанні з загальним підйомом AI-наративу. Як високобета-актив у темі «AI × розваги», BEAT привернув концентровані короткострокові інвестиції трейдерів. Його невелика капіталізація, потужна спільнота і висока віральність підсилили рух, зробивши цей актив найсильнішим із структурної точки зору за період.

За BEAT слідували AVICI (+67,93%) та TEL (+66,47%), які також отримали вигоду від активної спільноти, розширення наративу та покращених торгових потоків, що забезпечило стійкий висхідний імпульс. Інші, такі як FOLKS, B, QRL та WFI, зросли на 13%–37%, що підкреслює перевагу капіталу цього періоду для «малих капів із чітким наративом і хедж-потенціалом».

Лідери падіння: Спекулятивні та ранньостадійні наративні токени різко коригуються, SOON лідирує у зниженні

SOON впав на 69,33%, що стало найбільшим падінням на ринку і сигналізує про швидке охолодження перегрітих короткострокових настроїв. Далі йдуть USELESS (–54,55%) та PLUME (–54,34%), які продемонстрували класичний патерн активів на основі наративу: стрімкий стрибок і таке ж швидке повернення донизу.

Серед інших помітних аутсайдерів — COAI, TIBBIR, CCD і BRETT — падіння склало –43% до –52%, переважно серед мем-токенів, AI-концептів і низьколіквідних молодих активів. Це відображає різке зниження толерантності ринку до високобета-активів у фазі скорочення ліквідності.

Загалом капітал перемістився від високоволатильних спекулятивних активів до секторів із чіткішою фундаментальною базою та стійким наративом. Розподіл зростань і падінь свідчить про перехід ринкового стилю від короткострокових хайпових циклів до більш структурних середньо- та довгострокових тем. Високоволатильні малі капи з активною спільнотою зазнали суттєвих відкатів, тоді як токени з реальними продуктами, значною користувацькою базою чи зрозумілим шляхом до реалізації наративу отримали більшу підтримку покупців.

У фазі переоцінки ризику активи з «міцним консенсусом + чіткою прикладною цінністю + надійною торговою підтримкою» мають найкращі шанси зберегти відносну силу в умовах нестабільності.

Рисунок 2: BEAT зріс на 436,92%, ймовірно завдяки анонсу партнерства Audiera з Endless Protocol, що забезпечило інфраструктурну підтримку і залучило концентровані короткострокові інвестиції у цей високобета-актив.

Зв’язок між ринковою капіталізацією та динамікою цін

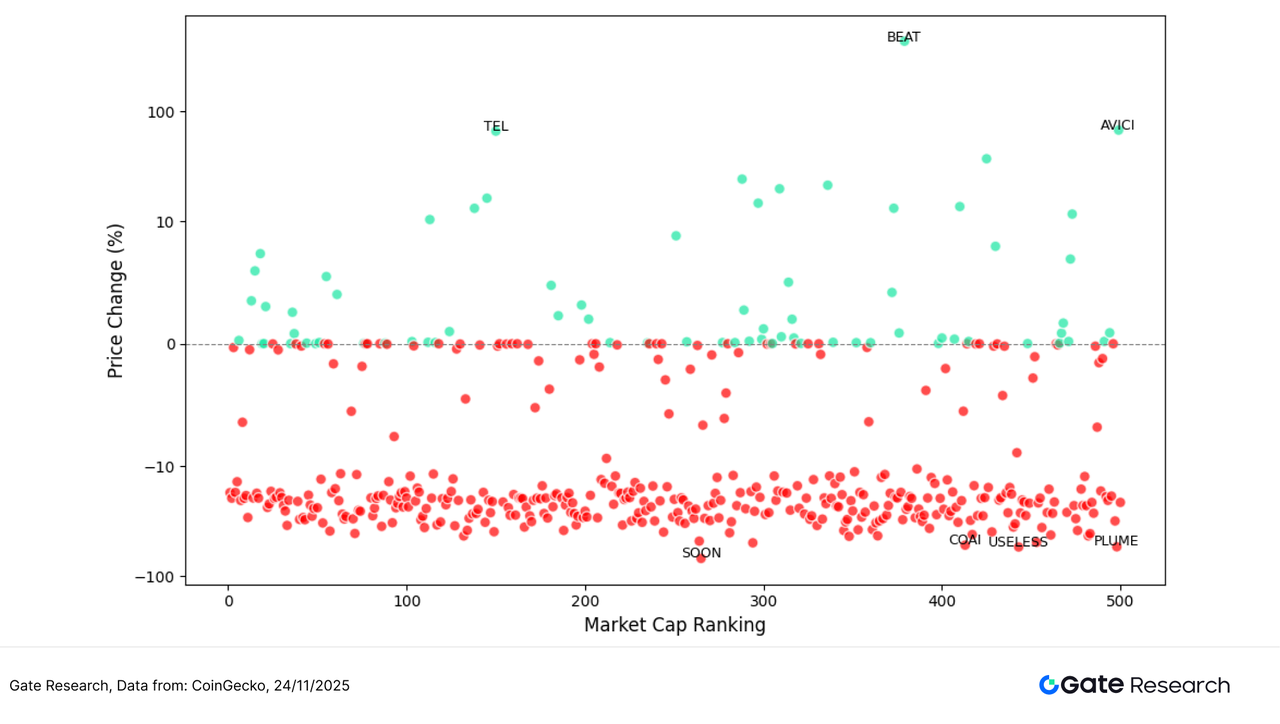

Для аналізу структурних особливостей динаміки токенів у цьому ринковому циклі у звіті побудовано діаграму розсіювання топ-500 токенів за ринковою капіталізацією. Горизонтальна вісь відображає рейтинг за капіталізацією (більші капи ліворуч), а вертикальна — зміну ціни з 11 по 24 листопада. Кожна точка — окремий токен, зелений колір означає зростання, червоний — падіння.

Загалом кількість токенів, що впали, значно перевищує кількість тих, що зросли. Більшість активів зосереджені у діапазоні –10% до –25%, що свідчить про слабку фазу відновлення ринку під впливом макротиску та згасання настроїв. Токени зі значним зростанням трапляються рідко й переважно зосереджені у сегменті 200–500 за капіталізацією — це означає, що капітал віддавав перевагу високобета-активам із яскравим наративом, а не стабільним великим капам.

Серед лідерів BEAT (+436%), AVICI (+67,93%) та TEL (+66,47%) виділяються як три найпомітніші зростаючі активи, що разом демонструють патерн «екстремальна сила + наратив». Усі вони розташовані у середньому та нижньому сегментах капіталізації, підкреслюючи, що у цьому циклі «малі капи з наративом домінували у зростанні».

Натомість основні аутсайдери, як-от SOON, COAI, USELESS і PLUME, здебільшого належать до довгого хвоста (за межами рангу 250), із загальними втратами –50% до –70%. Такі активи демонструють класичну поведінку «згортання хайпу + вихід капіталу». Саме у цьому сегменті спостерігалася найбільша волатильність і найбільший внесок у загальний спад ринку.

Загалом, цінова динаміка у цей період характеризується так: «Великі капи залишалися відносно стабільними, тоді як середні та малі токени зазнали різкої дивергенції; сила була сконцентрована, а слабкість — широко розподілена». Капітал і далі віддавав перевагу короткостроковим активам, орієнтованим на настрої, що підсилювало волатильність середніх і малих капів і відображало ринок, де апетит до ризику визначався короткостроковою торгівлею.

Рисунок 3: Діаграма розсіювання динаміки цін серед топ-500 токенів показує, що зростання зосереджене у середньому та нижньому сегментах капіталізації, а падіння — широко розподілене, що підкреслює структурну дивергенцію.

Лідери топ-100 за ринковою капіталізацією

У цьому нестабільному ринковому циклі динаміка топ-100 токенів за ринковою капіталізацією відзначалася помітною дивергенцією. Більшість основних активів демонстрували обмежену волатильність, проте низка токенів із потужними наративами чи захисними властивостями змогли перевершити ринок.

Серед лідерів зростання ZEC (+7,38%) очолив групу на тлі зростання інтересу до сектору приватності у період зростання ризику, що призвело до активних капіталопотоків. BCH (+5,97%) продовжив демонструвати силу завдяки зростанню on-chain активності та підвищенню інтересу до платіжних наративів. PI (+4,04%) та WBT (+3,52%) також зафіксували помірні прирости, що свідчить про стабільні капітальні вподобання у цьому сегменті, орієнтовані на проєкти з розвиненою екосистемою чи передбачуваною траєкторією зростання. Загалом лідери серед великих капів продемонстрували стримане зростання, що відповідає профілю «стійке зростання на основі фундаменталу».

Серед аутсайдерів PUMP (–41,12%) зазнав найглибшого падіння, ілюструючи різке коригування наративних токенів після виходу спекулятивного капіталу. ICP (–39,09%) та FIL (–35,43%) також увійшли до числа найбільших падінь через погіршення макронастроїв та фіксацію прибутку після попередніх ралі. SUI (–34,72%) та NEAR (–32,97%) також відзначилися значними корекціями, що підкреслює більший тиск на високобета-ланцюги першого рівня у періоди підвищеної волатильності. Загалом найбільші падіння зосереджені серед високобета-токенів, які раніше демонстрували значне зростання та були орієнтовані на наративи — це призвело до глибших корекцій у цій фазі ринкового коригування.

Підсумовуючи, топ-100 активів демонстрували чітку структурну картину: «стійкі проєкти з фундаментальною підтримкою показали помірне зростання, а наративні та високобета-токени зазнали суттєвих падінь». У період ринкової турбулентності капітал віддавав перевагу зрілим активам з високою визначеністю та розвиненою екосистемою, суттєво скоротивши експозицію до короткострокових спекулятивних наративів — це відображає тимчасове охолодження апетиту до ризику.

Рисунок 4: Серед топ-100 токенів ZEC залишався лідером зростання на фоні зростання попиту на приватність, що спричинило активні капіталопотоки у сектор.

2. Аналіз сплеску обсягів

Аналіз зростання торгових обсягів

Окрім цінової динаміки, у звіті також аналізуються зміни торгових обсягів окремих токенів для оцінки ринкової активності та залученості капіталу. Вихідною точкою є обсяг до початку ралі, від якого розраховується кратність зростання обсягу й порівнюється з відповідною ціновою динамікою для оцінки уваги ринку та короткострокових потоків капіталу.

Дані свідчать, що токени з найбільшим зростанням обсягів цього періоду — AGENTFUN, XSO, EETH, SWOP і NMR. Зокрема, обсяг AGENTFUN зріс у 15,31 раза при падінні ціни на 24,72%, що є класичним прикладом патерну «вищий обсяг — нижча ціна». Це відображає згортання раніше гарячих наративів, вихід трейдерів, посилення тиску продажу та відсутність стійкої підтримки капіталу попри підвищену короткострокову спекуляцію. XSO зафіксував зростання обсягу у 14,81 раза при незначному відновленні ціни на 2,76% — це свідчить про «відновлення обсягу без формування тренду». Така структура означає домінування тестування ліквідності та роботи з ордербуком, а не спрямованого накопичення; подальше спостереження дозволить зрозуміти, чи зможе актив сформувати стійку структуру після сплеску обсягу.

EETH мав зростання обсягу у 10,62 раза, але ціна впала на –19,57%, що свідчить про фазу корекції під тиском і відкат від попередніх прибутків — це демонструє обережність капіталу у періоди підвищеної волатильності. SWOP і NMR мали структуру «вищий обсяг — стабільна ціна», що означає зростання ринкової уваги, але збереження обережності покупців, відображаючи загальну вичікувальну позицію у поточному середовищі.

Загалом токени зі зростанням обсягів переважно демонструють патерн «активність капіталу зростає, а ціни під тиском». Більшість сплесків обсягів зумовлені короткостроковою ротацією ліквідності, арбітражем чи коригуванням позицій після згортання наративів, а не початком стійкого тренду. Капітал зосереджений у локальних темах і структурних можливостях, але без суттєвого продовження — це підкреслює, що апетит до ризику залишається пригніченим, а короткострокова торгівля домінує.

Рисунок 5: AGENTFUN, XSO та EETH зафіксували суттєве зростання обсягів цього періоду, але більшість не змогла сформувати трендове відновлення. Розбіжність між обсягом і ціною підкреслює домінування короткострокових потоків ліквідності.

Аналіз взаємозв’язку обсяг–ціна

На основі попереднього аналізу токенів із помітними аномаліями обсягів, у звіті додатково враховується цінова динаміка шляхом побудови діаграми розсіювання «Кратність зростання обсягу — % зміни ціни». Горизонтальна вісь відображає кратність торгового обсягу відносно базового періоду за останні два тижні, а вертикальна — відповідну зміну ціни. Для чіткої візуалізації структурної залежності між «зростанням обсягу» та «рухом ціни» використовується симетрична логарифмічна шкала.

Більшість токенів зосереджені у зоні помірного зростання обсягу та обмежених цінових змін, що свідчить про збереження слабкої фази відновлення та нестабільної консолідації ринку. Додатковий капітал залишається обмеженим, а короткострокові учасники поводяться обережно. Кількість токенів, що впали, суттєво перевищує кількість тих, що зросли, що відображає домінування процесу зниження кредитного плеча та структурних коригувань під впливом макротиску та крихких настроїв.

Варто зазначити, що токени з найсильнішим зростанням зазвичай досягали цього без суттєвого зростання обсягу. Наприклад, QRL показав понад 20% зростання при помірному збільшенні обсягу — це свідчить, що зростання було зумовлене насамперед наративними каталізаторами, а не широкою ліквідністю, тобто класичний патерн «сплеск на низькому обсязі».

Натомість низка токенів зі зростанням торгового обсягу у 8–12 разів — як-от CUSD0, IUSDS, USDT і XSO — продемонстрували стриману цінову динаміку у діапазоні –5% до +5%. CUSD0, IUSDS та USDT — це стейблкоїни або синтетичні активи, прив’язані до долара США (наприклад, відсоткові долари, синтетичний USD або LP-інструменти), ціни яких фіксовані до долара. Тому навіть за значного зростання обсягу ці активи не демонструють трендових рухів. Їхні підвищені мультиплікатори зазвичай відображають арбітраж, цикли стейкінгу/анстейкінгу, ребалансування пулів або позиціонування на ринку під час зниження ризику, а не справжні спекулятивні покупки. Така структура свідчить, що капітал зосереджений на короткострокових операціях із ліквідністю, тестуванні глибини ринку та ротації через інструменти зі стабільністю, а не на спрямованих ставках на ризикові активи.

Загалом цей період характеризується класичною структурою «ротація + розбіжність обсяг–ціна»: основні активи не зазнали істотного зростання торгової активності й залишилися слабкими; волатильність середніх і малих капів була зумовлена більше настроями та змінами наративів, ніж широкими капіталопотоками; сплески обсягів у більшості випадків не призвели до зростання цін, що сигналізує про пригнічений апетит до ризику; а серед небагатьох лідерів переважали «сильні на низькому обсязі» — це більше відповідає короткостроковій спекуляції, ніж стійкій ринковій впевненості.

Рисунок 6: Більшість токенів зосереджені у зонах із обмеженим зростанням обсягу та незначними ціновими змінами, що свідчить про збереження слабкої фази відновлення ринку, обмеженого додаткового капіталу та обережної короткострокової торгівлі.

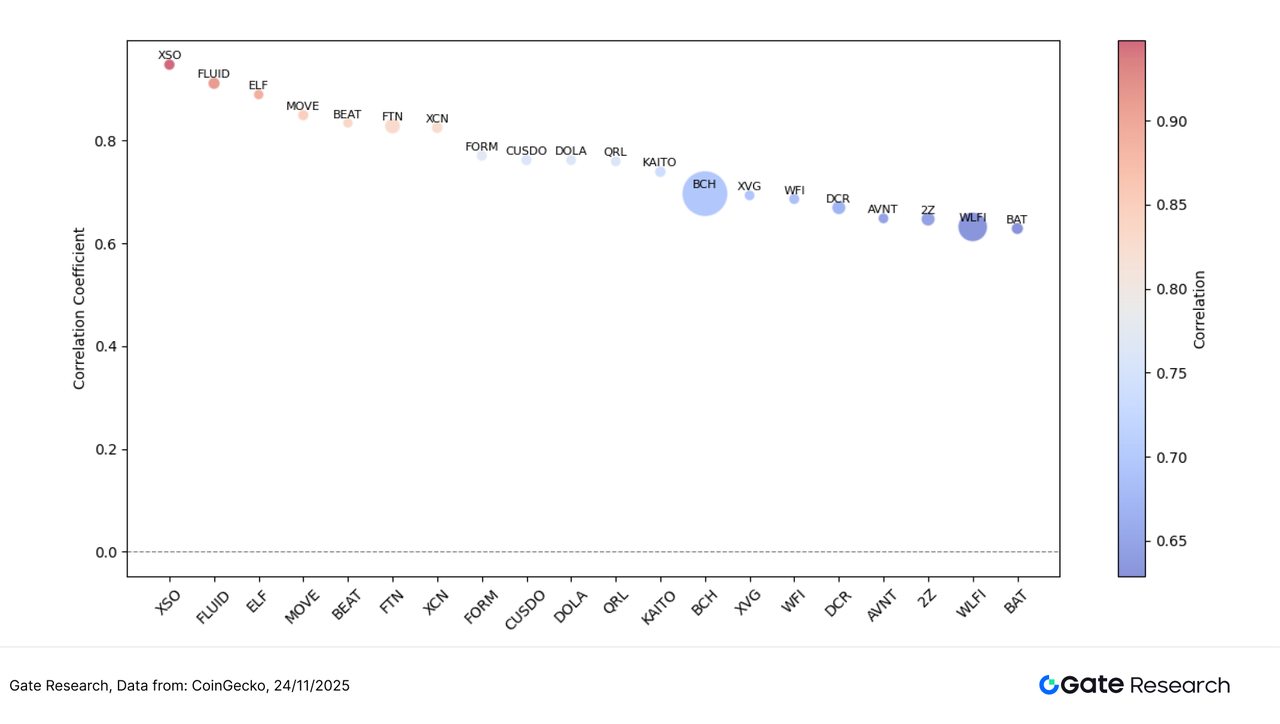

Аналіз кореляції

Після аналізу взаємозв’язку торгових обсягів і цінових рухів цей звіт додатково розглядає їх системну взаємозалежність із статистичної точки зору. Для оцінки впливу активності капіталу на волатильність цін розраховано відносний індикатор активності як «темп зростання обсягу / ринкова капіталізація» та визначено його кореляцію із ціновими змінами. Це дозволяє ідентифікувати категорії активів, які наразі найбільш чутливі до потоків ліквідності.

Як показано на діаграмі, більшість токенів мають кореляцію у межах 0,65–0,90, що свідчить про високу синхронізацію ринку в умовах підвищеної макроволатильності. Проте тонкі відмінності між сегментами розкривають уподобання капіталу та ротаційні патерни.

Токени з найвищою кореляцією (>0,90) — XSO, FLUID, ELF, MOVE, BEAT — переважно належать до активів із торговим наративом, AI-рішень або високобета-тематичних категорій. Вони дуже чутливі до ринкових настроїв і діють як «підсилювачі волатильності ринку». Завдяки потужній спільноті та високочастотній торгівлі ці токени легко піддаються впливу короткострокової ліквідності та формують найбільш щільно скорельований кластер у цьому циклі.

Токени з нижчою кореляцією (0,65–0,75), зокрема BCH, XVG, WFI, DCR, WLFI, мають помітно більшу ринкову капіталізацію на діаграмі. Такі активи зазвичай належать до інфраструктурних або довгострокових ціннісних категорій, де цінова динаміка менше залежить від макрофлуктуацій, а більше — від розвитку екосистеми чи реального on-chain попиту. Наприклад, платіжний наратив BCH і широка база використання дозволяють йому зберігати відносну незалежність навіть під час різких ринкових коливань.

Загалом розподіл кореляції цього періоду відображає три структурні рівні:

Висока кореляція = високобета-тематичні активи

AI-токени, торгово-орієнтовані активи та токени з координацією спільноти, які тісно слідкують за ринком і виступають «підсилювачами волатильності».Середня кореляція = функціональні та утилітарні протоколи

Вони слідують за загальними ринковими трендами, але зберігають наративну незалежність.Низька кореляція = ціннісні та інфраструктурні активи

Токени на кшталт BCH і WLFI залишаються більш стабільними та захисними, демонструючи нижчу чутливість до спекулятивної ліквідності.

Рисунок 7: Висококорельовані токени зосереджені у високобета- та торгово-наративних категоріях, тоді як ціннісні активи, як-от BCH і WLFI, демонструють нижчу кореляцію — це підкреслює структурну стратифікацію поточного ринку.

Крипторинок і далі демонструє структурну ротацію під макротиском: топ-500 токенів зафіксували середнє падіння на 14,99%, що відображає фазу зниження кредитного плеча. Більшість великих капів впали у діапазоні –10% до –25%, але середні та малі тематичні капи дали яскраві винятки: BEAT, AVICI та TEL показали потужне зростання на тлі AI × entertainment-наративу та активності спільноти. Натомість високобета-проєкти, як-от SOON і USELESS, зазнали різких корекцій, що свідчить про виражене охолодження у сегментах, орієнтованих на настрої.

Торгова активність характеризувалася поширеними патернами «вищий обсяг — нижча ціна» та «вищий обсяг — стабільна ціна». AGENTFUN і EETH зафіксували зростання торгових обсягів у 10–15 разів, але продовжили падати, що свідчить про зосередженість капіталу на тестуванні ліквідності, а не на формуванні стійких трендів. Загалом структура обсяг–ціна вказує на ринок у фазі слабкого відновлення.

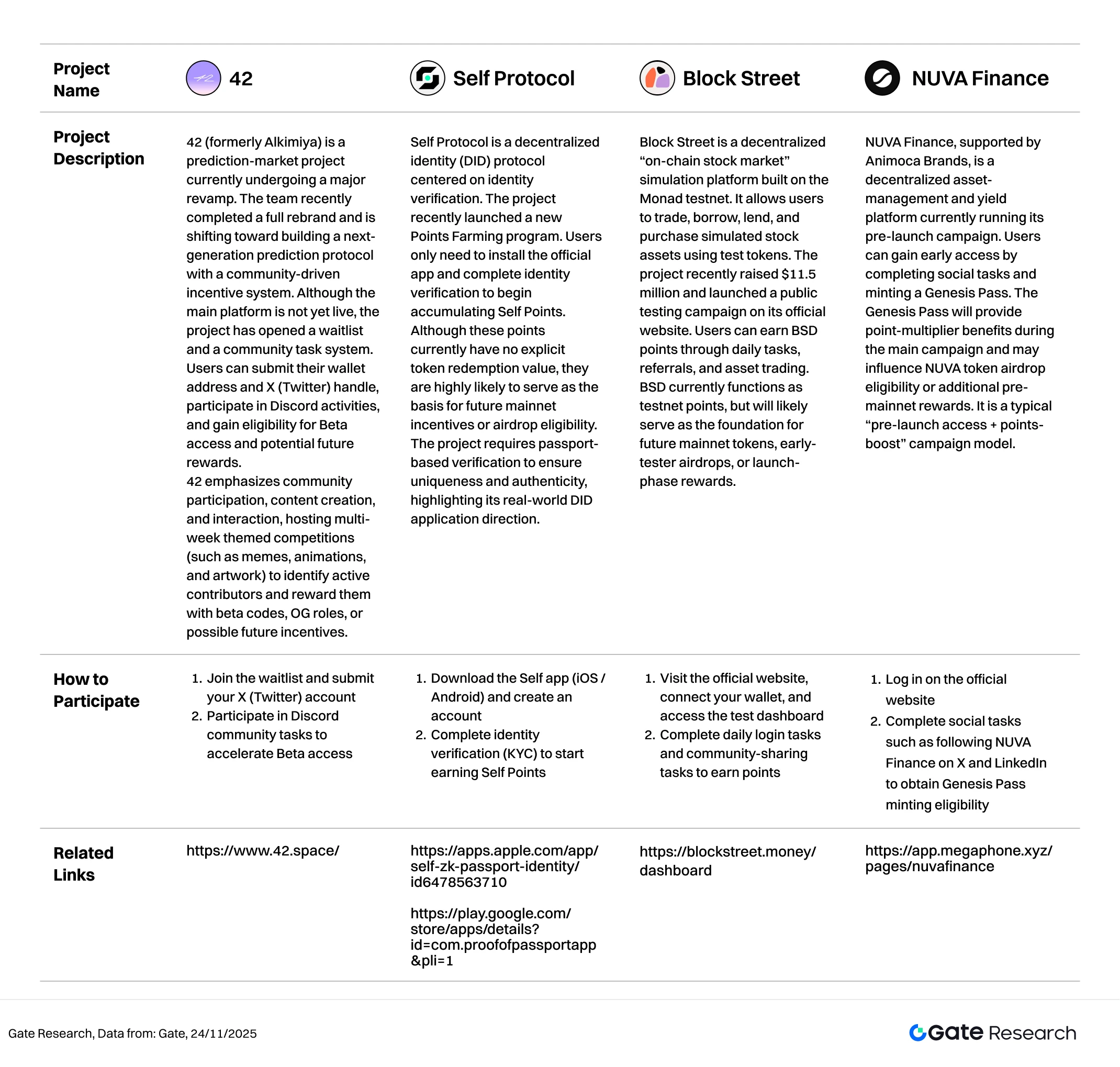

Поза ціновою динамікою ринку, низка потенційних проєктів із можливістю аірдропу продовжує розвиватися у ключових темах, таких як AI, Layer 2, соціальні бали, децентралізована ідентичність. Активна участь та взаємодія можуть забезпечити користувачам перевагу та право на токени чи аірдропи у період волатильності. Далі наведено чотири перспективні проєкти та способи участі для структурованого підходу до використання можливостей аірдропів Web3.

Ключові аірдропи

У цьому звіті висвітлено основні проєкти з потенціалом аірдропу, на які варто звернути увагу з 11 по 24 листопада 2025 року: 42 (раніше Alkimiya, ком’юніті-платформа прогнозування), Self Protocol (децентралізований протокол ідентичності з балами DID), Block Street (ончейн-симулятор фондового ринку на Monad) та NUVA Finance (платформа до запуску для отримання прибутку в екосистемі Animoca). Користувачі можуть накопичувати записи про внесок — і отримувати право на майбутні аірдропи чи токен-інцентиви — шляхом підключення гаманця, проходження тестнету, участі у соціальних завданнях і верифікації особистості.

42

42 (раніше Alkimiya) — це проєкт ринку прогнозів, який зараз проходить масштабний редизайн. Команда нещодавно завершила повний ребрендинг і переходить до створення нового покоління протоколу прогнозування з інцентивами для спільноти. Хоча основна платформа ще не запущена, вже відкрито список очікування та систему завдань для ком’юніті. Користувачі можуть залишити адресу гаманця та нік у X (Twitter), брати участь у Discord-активностях і отримати право на доступ до Beta та потенційні майбутні винагороди.

42 робить акцент на участі спільноти, створенні контенту та взаємодії, організовуючи багатотижневі тематичні конкурси (меми, анімація, арт), щоб визначити активних учасників і нагородити їх бета-кодами, OG-ролями чи потенційними майбутніми інцентивами.【2】

Як взяти участь:

- Приєднатися до списку очікування та вказати акаунт X (Twitter)

- Узяти участь у Discord-завданнях для прискорення доступу до Beta

Self Protocol

Self Protocol — це децентралізований протокол ідентичності (DID), орієнтований на верифікацію особистості. Проєкт нещодавно запустив нову програму Points Farming. Користувачам потрібно лише встановити офіційний застосунок і пройти верифікацію особистості, щоб почати накопичувати Self Points. Хоча наразі ці бали не мають прямої вартості для обміну на токени, з великою ймовірністю вони стануть основою для майбутніх інцентивів основної мережі або права на аірдроп. Для забезпечення унікальності та автентичності проєкт вимагає верифікації за паспортом, що підкреслює орієнтацію на реальні DID-рішення.【3】【4】

Як взяти участь:

- Завантажити застосунок Self (iOS / Android) і створити акаунт

- Пройти верифікацію особистості (KYC), щоб почати накопичувати Self Points

Block Street

Block Street — це децентралізована симуляційна платформа «ончейн-фондового ринку» на тестнеті Monad. Вона дозволяє користувачам торгувати, позичати, кредитувати та купувати симульовані акції за тестові токени. Проєкт нещодавно залучив 11,5 млн дол. США та запустив публічне тестування на офіційному сайті. Користувачі можуть заробляти BSD-бали за щоденні завдання, рефералів та торгівлю активами. Наразі BSD — це тестнет-бали, але з великою ймовірністю вони стануть основою для майбутніх токенів основної мережі, аірдропу для ранніх тестувальників чи винагород на етапі запуску.【5】

Як взяти участь:

- Відвідати офіційний сайт, підключити гаманець і зайти в тестову панель

- Виконувати щоденні завдання з входу та шерингу для отримання балів

NUVA Finance

NUVA Finance, підтриманий Animoca Brands, — це децентралізована платформа управління активами та отримання прибутку, яка наразі проводить кампанію перед запуском. Користувачі можуть отримати ранній доступ, виконавши соціальні завдання та випустивши Genesis Pass. Genesis Pass надає мультиплікатор балів у головній кампанії та може вплинути на право на аірдроп NUVA-токенів або додаткові винагороди до запуску основної мережі. Це типовий формат кампанії «доступ до запуску + підвищення балів».【6】

Як взяти участь:

- Увійти на офіційний сайт

- Виконати соціальні завдання, як-от підписка на NUVA Finance у X та LinkedIn, щоб отримати право на випуск Genesis Pass

Нагадування

Плани аірдропів і способи участі можуть змінюватися у будь-який момент. Тому рекомендується стежити за офіційними каналами вказаних проєктів для отримання актуальної інформації. Крім того, користувачам слід бути обачними, враховувати ризики та проводити власне дослідження перед участю. Gate не гарантує розподіл наступних аірдропів.

Висновки

У період з 11 по 24 листопада 2025 року крипторинок зазнав широкомасштабної корекції на тлі побоювань щодо AI-бульбашки, сильних даних щодо зайнятості та різкої переоцінки очікувань щодо зниження ставок. Однак BTC і ETH здійснили технічний відскок із мінімумів 19–20 листопада, а загальна динаміка цін сформувала структуру консолідації та формування дна. Одночасно on-chain капітал перейшов у фазу перерозподілу: Arbitrum продовжив залучати додаткові потоки, екосистеми Solana і Base відновилися, а основна мережа Ethereum і Hyperliquid зафіксували значні відтоки. Тим часом токенізовані акції та ETF у блокчейні досягли сукупної вартості близько 10 млн дол. США, що прискорило перетворення Arbitrum на інституційний розрахунковий хаб. Серед топ-500 активів за капіталізацією середнє падіння склало близько 15%, при цьому середньо-великі капи (100–200) зазнали найбільших втрат, а середньо-малі — найвищої волатильності. BEAT виріс на 436% як найсильніший високобета-актив, AVICI та TEL також показали гарні результати, тоді як перегріті раніше SOON, USELESS і PLUME скоригувалися на 50–70%, що відображає патерн «розгортання високобета-активів зі структурною дивергенцією».

Динаміка обсяг–ціна продемонструвала явний дисбаланс. Незважаючи на сплески обсягів у 10–15 разів, проєкти на кшталт AGENTFUN, XSO та EETH не змогли забезпечити стійкі розвороти тренду, що свідчить про домінування арбітражних потоків і тестування ліквідності. Зростання було більш сконцентроване у сегменті капіталізації 200–500, де висококорельовані токени, як XSO, BEAT і MOVE, гостро реагували на зміни настроїв, а ціннісні активи, як BCH і WLFI, торгувалися відносно незалежно. Загалом ринок перейшов у фазу «структурної ротації + розбіжності обсяг–ціна» — короткостроковий капітал залишається обережним, а середньострокові структурні можливості зберігаються.

Крім того, проєкти, що відстежувалися у цей період — 42, Self Protocol, Block Street і NUVA Finance — перебувають у фазі активних інцентивів. Їхні напрями охоплюють інфраструктуру ринків прогнозів, верифікацію особистості й екосистему DID, симуляцію та торгівлю акціями на блокчейні, а також систему балів для платформи прибутку до запуску. Їхні екосистемні ролі є взаємодоповнюючими, а шляхи отримання інцентивів — чіткими. Користувачі можуть брати участь через взаємодію, тестування, рефералів чи соціальні завдання відповідно до вимог кожного проєкту, щоб накопичити бали та підвищити потенційну вагу аірдропу. Рекомендується уважно стежити за оголошеннями та оновленнями завдань кожного проєкту для максимізації переваг ранньої участі.

Джерела:

- CoinGecko, https://www.coingecko.com/

- 42, https://www.42.space/

- Apple, https://apps.apple.com/app/self-zk-passport-identity/id6478563710

- Google, https://play.google.com/store/apps/details?id=com.proofofpassportapp&pli=1

- Block Street, https://blockstreet.money/dashboard

- NUVA Finance, https://app.megaphone.xyz/pages/nuvafinance

Gate Research — це комплексна дослідницька платформа у сфері блокчейну та криптовалют, яка надає читачам глибокий контент, включаючи технічний аналіз, ринкові інсайти, галузеві дослідження, прогнозування трендів і аналіз макроекономічної політики.

Відмова від відповідальності

Інвестування у криптовалютні ринки пов’язане з високим ризиком. Користувачам рекомендується проводити власне дослідження та повністю розуміти природу активів і продуктів перед прийняттям інвестиційних рішень. Gate не несе відповідальності за будь-які збитки чи втрати, що виникають унаслідок таких рішень.

Пов’язані статті

Як використовувати APIs для початку кількісного трейдингу

Як найкраще читати графіки криптовалют

Топ 20 Крипто Аірдропів у 2025 році

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік

Коротка історія десантування та стратегій проти Сибіл: про традиції та майбутнє культури вільної їзди