Аналіз і перспективи гри Ethereum Bull-Bear перед неминучим оновленням Fusaka

I. Вступ

Цього тижня розробники з усього світу зібралися в Буенос-Айресі на щорічній Ethereum Developer Conference. У грудні мережу Ethereum чекає ключове оновлення під назвою “Fusaka”, яке збільшить пропускну здатність даних у вісім разів, посилить безпеку мережі та запровадить нові інструменти для розробників. Паралельно зростає інституційна активність, що забезпечує потужний приплив капіталу, а ринок реальних активів (Real World Asset, RWA) стає новим драйвером зростання для Ethereum.

Однак макроекономічна невизначеність із початку жовтня суттєво позначилася на Ethereum, відправивши ціну з максимуму $4 900 на спад. Раптовий “10·11 крах” — подія чорного лебедя — залишив ETH у пригніченому стані, і наразі він коливається біля $3 000, що більш ніж на 30% нижче піку. Капітал, який раніше підтримував ралі ETH, нині відходить: акції DAT Treasury Company різко впали, портфелі перейшли з прибутку в збитки, а окремі акціонери продають свої частки. Глобальні спотові ETF на ETH продовжують фіксувати чистий відтік коштів, а традиційні інституційні інвестори займають вичікувальну позицію. Одночасно екосистема Ethereum охолоджується: загальна заблокована вартість (TVL) знизилася більш ніж на 20% з жовтня, стейблкоїни на блокчейні неодноразово втрачали прив'язку, а DeFi-протоколи зазнали серії невдач.

У цій статті аналізується остання динаміка Ethereum, здійснюється глибокий огляд поточних бичачих і ведмежих факторів та пропонується перспективний погляд на майбутнє Ethereum наприкінці року, наступного року і в середньо- та довгостроковій перспективі. Мета — допомогти приватним інвесторам подолати невизначеність, зрозуміти ключові тренди й приймати більш раціональні рішення на цьому критичному етапі.

II. Аналіз останньої динаміки Ethereum

У третьому кварталі ціна Ethereum стрімко зростала разом із оптимістичними настроями на ринку, піднявшись з $2 500 наприкінці червня до майже $4 950 наприкінці серпня — річного піку. Однак у жовтні сукупність макро- та внутрішньоринкових ризиків спровокувала різкий розпродаж. 11 жовтня несподіване оголошення про підвищення тарифів США на Китай викликало глобальний розпродаж ризикових активів, і криптовалюти зазнали різкого падіння. Ціна Ethereum впала більш ніж на 20%, до мінімуму близько $3 380. Хоча ринок частково відновився, ліквідність поступово виснажувалась, а загальна тенденція залишалась нестабільною та спадною. Наразі ETH торгується біля $3 000, що більш ніж на 30% нижче серпневого максимуму.

Джерело: https://www.tradingview.com/symbols/ETHUSD

- Макроекономічне затягування: Корекція переважно зумовлена скороченням макро-ліквідності та очікуваннями щодо більш жорсткої процентної політики. У листопаді Федеральна резервна система США продемонструвала жорстку позицію, охолодивши очікування щодо зниження ставок у грудні та різко зменшивши апетит до ризику. Бум крипторинку у III кварталі був підживлений інституційним “новим капіталом” — протягом літа було запущено кілька спотових ETF на Ethereum, традиційні інвестори активно заходили, а низка публічних компаній анонсували великі закупівлі ETH, що забезпечило потужну підтримку покупок. У жовтні макро-невизначеність зросла, захисний капітал повернувся до долара США та казначейських облігацій, а додаткові надходження в крипто швидко припинилися.

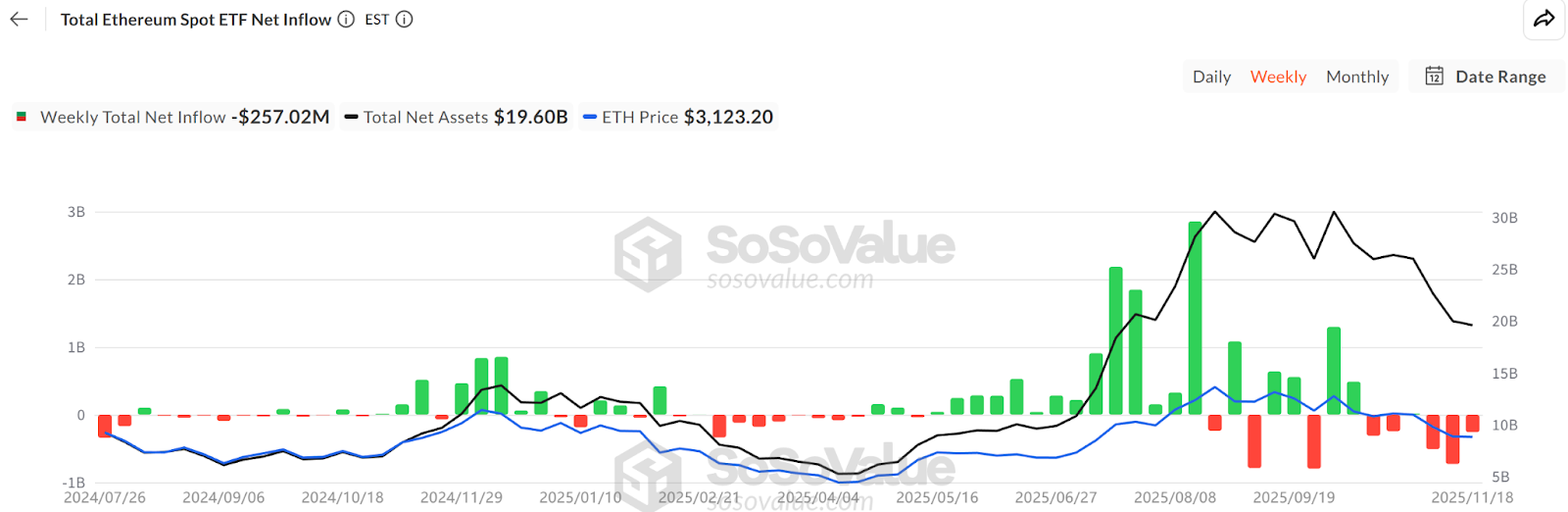

2. Відтік капіталу з ETF: За даними SoSoValue, станом на середину листопада сукупний обсяг ETH у спотових ETF становить близько 6,34 млн ETH ($192,8 млрд), що складає 5,19% від загальної пропозиції ETH. Цього місяця потоки змінилися з чистого припливу на чистий відтік, причому сума вилучень значно перевищує нові інвестиції, а максимальний добовий відтік сягнув $180 млн. Це різко контрастує зі стабільними припливами в липні й серпні. Інвестори ETF зазвичай є довгостроковими алокаторами, тому послідовні дні чистих викупів свідчать про ослаблення попиту на ETH з боку традиційних фінансових каналів. Їхній вихід не лише безпосередньо знижує тиск на купівлю, але й посилює короткострокову волатильність.

Джерело: https://sosovalue.com/assets/etf/us-eth-spot

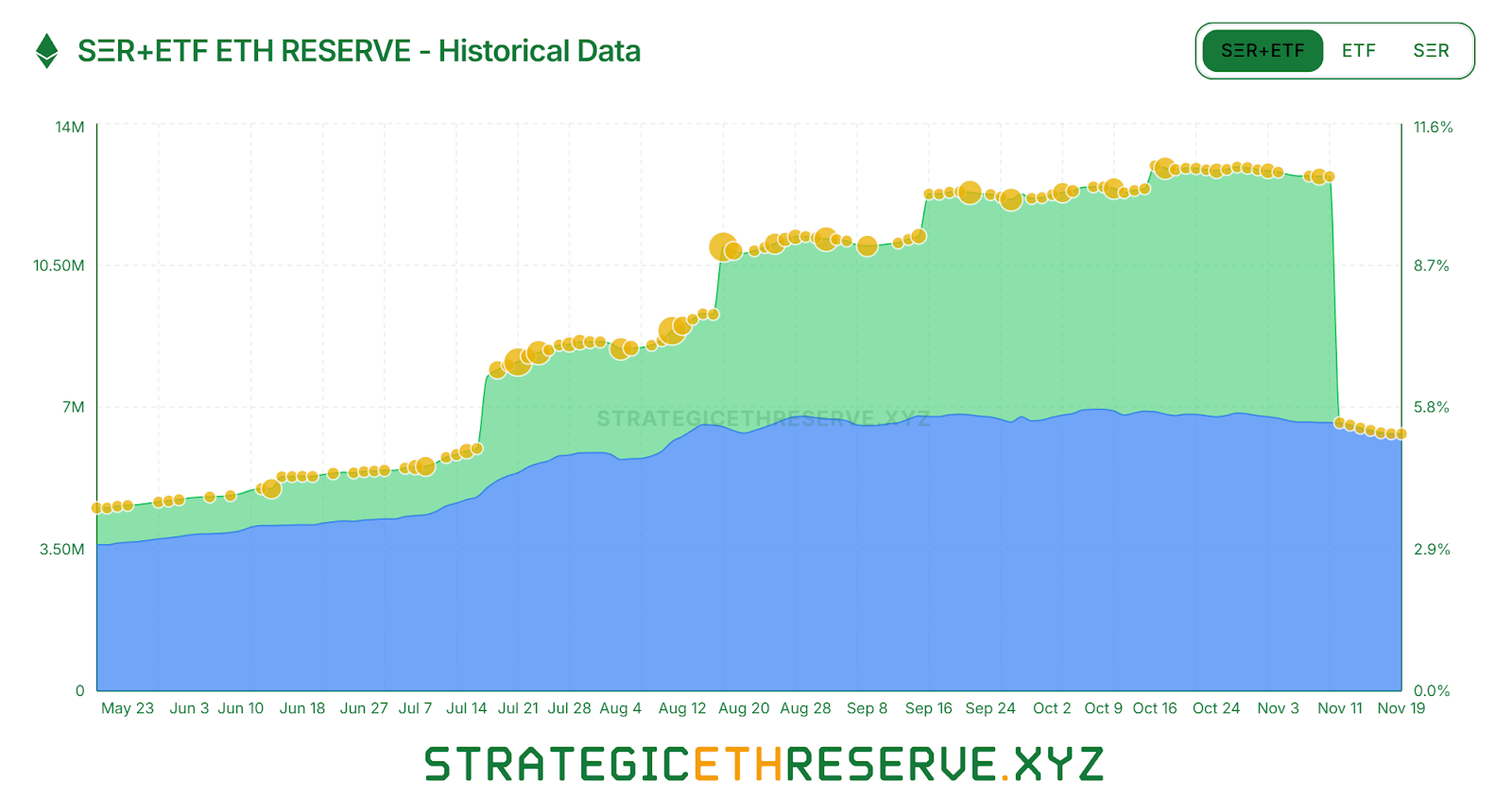

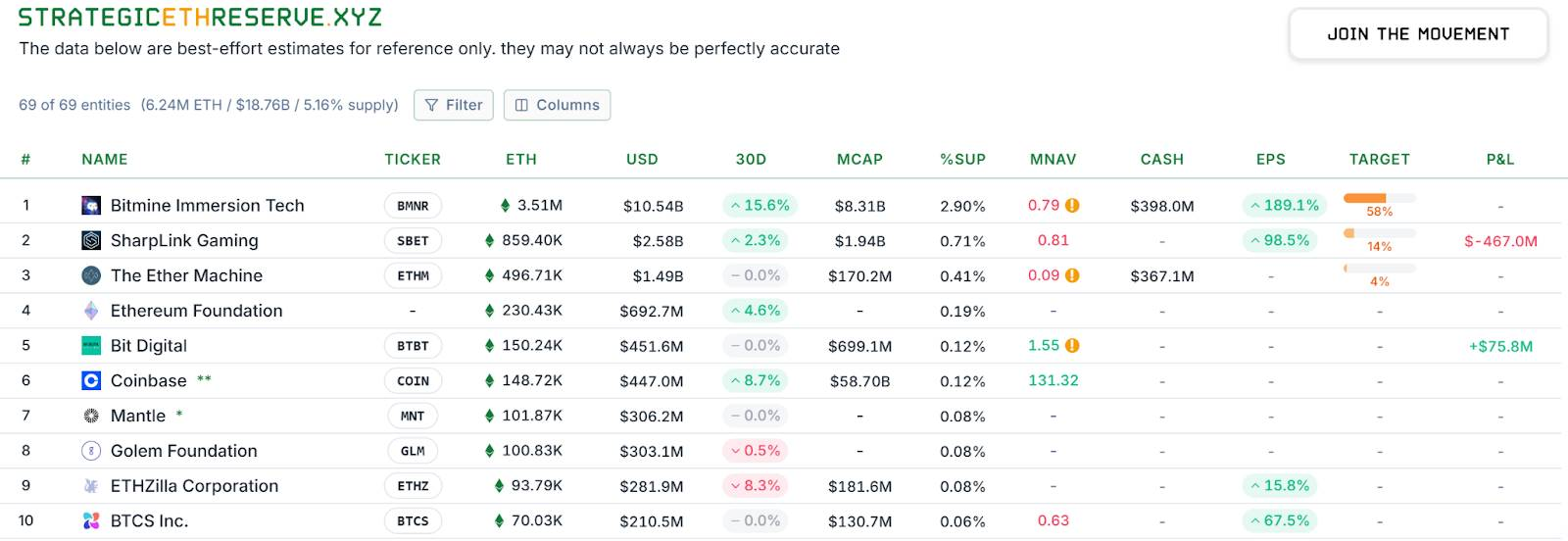

3. Уповільнення приросту DAT: Сектор демонструє розмежування. До середини листопада сукупний стратегічний резерв ETH компанії DAT становив близько 6,24 млн ETH, що дорівнює 5,15% пропозиції, причому темпи накопичення помітно уповільнились. Серед основних холдерів BitMine залишається єдиним, хто й далі активно купує ETH, додавши ще 67 000 ETH за останній тиждень. SharpLink, ще одна провідна компанія, припинила закупівлі ETH із середини жовтня після придбання 19 300 ETH за середньою ціною $3 609, наразі перебуваючи в зоні нереалізованих збитків. Деякі менші казначейські компанії змушені продавати активи для виживання, як-от “ETHZilla”, яка наприкінці жовтня продала близько 40 000 ETH, щоб викупити власні акції та скоротити дисконт. Казначейський сектор перейшов від широкого розширення до поляризації: сильні гравці ледве підтримують покупки, а дрібні учасники стикаються з обмеженнями ліквідності та борговим тиском, змушені скорочувати портфелі та фіксувати збитки.

Джерело: https://www.strategicethreserve.xyz/

4. Згортання плечового капіталу та зростання тиску на продаж: На вторинному ринку швидке виведення кредитного капіталу посилило тиск на продаж ETH. Під час жовтневого падіння “кити” на кшталт “Machi Big Brother”, які тримали великі лонги, були ліквідовані, що спричинило паніку та підірвало оптимістичні настрої. За даними Coinglass, відкритий інтерес по ф'ючерсах ETH впав майже на 50% з серпневого максимуму, що свідчить про швидке розкредитування, охолодження спекуляцій та ліквідності. Відступають не лише плечові “бики”, а й довгострокові холдери. Glassnode повідомляє, що довгострокові власники (які тримають понад 155 днів) останнім часом продають близько 45 000 ETH ($140 млн) щодня — це найвищий рівень з 2021 року, що вказує на те, що частина досвідчених власників фіксує прибуток на високих цінах. Ці сигнали свідчать про ослаблення внутрішнього бичачого імпульсу.

5. Зниження стейкінгу Ethereum: Дані Beacon Chain показують, що з липня кількість активних валідаторів Ethereum зменшилася приблизно на 10%, що є першим значним спадом з моменту переходу на POS у 2022 році. Основні причини: зростання ціни ETH у першій половині року спонукало багатьох операторів вузлів вийти зі стейкінгу та зафіксувати прибуток на високих цінах, черги на вихід валідаторів різко зросли наприкінці липня, а щоденні виходи ETH досягли рекордних значень. Річна дохідність стейкінгу впала до близько 2,9%, а ставки кредитування на блокчейні зросли, що скоротило арбітражні можливості та послабило підтримку ціни ETH з боку стейкінгу.

Джерело: https://beaconcha.in/

6. Турбулентність стейблкоїнів і DeFi: Проблеми всередині екосистеми Ethereum також стали очевидними, ще більше підірвавши довіру інвесторів. 11 жовтня USDe впав до $0,65 через неспрацювання механізму арбітражу кругового кредитування. Хоча він швидко відновився до $1, це спровокувало ланцюгову реакцію. Незабаром нові ризикові події вдарили по сектору децентралізованих стейблкоїнів: протокол Stream — xUSD втратив прив'язку через збій хедж-фонду, за ним USDX опустився до $0,38 під час кризи ліквідності з ризиком 1:1 викупу; ще один алгоритмічний стейблкоїн deUSD також втратив прив'язку. Ці нові стейблкоїни, на які покладали великі надії, не витримали екстремальних ринкових умов, оголивши вразливість і непрозорість “дельта-нейтральних” моделей. Серія провалів стейблкоїнів завдала серйозного удару по DeFi. З середини жовтня низка кредитних і агрегуючих протоколів повідомила про виникнення поганих боргів і падіння TVL: Morpho‘s USDC vault зазнав 3,6% втрати активів після обнулення пулу стейблкоїна Elixir, що змусило відкликати стратегію; старий кредитний протокол Compound зіткнувся з ризиком поганих боргів і ліквідації після краху деяких малоліквідних стейблкоїнів; Balancer став жертвою хакерської атаки наприкінці жовтня, втративши понад $100 млн. Ці події спровокували стійкий відтік капіталу з DeFi. На початку листопада TVL на блокчейні Ethereum знизився з $97,5 млрд до близько $69,5 млрд, що означає втрату понад $30 млрд менш ніж за місяць.

Джерело: https://defillama.com/chain/

За останні два місяці Ethereum зіткнувся з “подвійним ударом”: затягнення макроумов і одночасний тиск на три основні рушії купівлі (ETF, казначейства, ончейн-капітал), у поєднанні з внутрішньою турбулентністю екосистеми у сфері стейблкоїнів і безпеки. На тлі скептицизму і ціна Ethereum, і його ринкова капіталізація перебувають під тиском.

III. Ведмежі фактори: макро-виклики та потенційні ризики

Нинішній фон ведмежих настроїв щодо Ethereum може й надалі тиснути на ціну ETH та розвиток екосистеми в коротко- та середньостроковій перспективі.

1. Макроекономічне затягування та відтік капіталу

Найбільший негативний чинник — це макроекономічне середовище. Провідні центральні банки дотримуються обережної процентної політики на тлі стійкої інфляції, очікування зниження ставок у грудні не справдилися, а на ринку панує потужний ризик-оф. Сили, які підштовхували ETH вгору у першій половині року (підписки на ETF, закупки DAT, плечові позиції на блокчейні), тепер можуть стати джерелом тиску на продаж. Якщо макроекономічна ситуація залишиться холодною ще пів року, більше інституцій можуть викупити ETF або продати акції казначейських компаній, що опосередковано скоротить обсяги ETH і спричинить постійний відтік. Сам казначейський підхід вразливий: BitMine та подібні компанії торгуються з глибоким дисконтом, довіра акціонерів слабка, і якщо їхній ланцюг фінансування розірветься чи виникне тиск на погашення боргів, вимушені продажі ETH стануть реальністю. Доки глобальна ліквідність не зміниться, капітальні зустрічні вітри можуть і надалі тиснути на Ethereum.

2. Конкуренція та ефект відтоку

Інші публічні блокчейни, такі як Solana та BSC, відтягують спекулятивний капітал. Зростання міжланцюгових протоколів та аплікейшен-чейнів, як-от Plasma, Stable і Arc, також послабили привабливість Ethereum для проєктів і користувачів. З поширенням концепції модульних блокчейнів деякі проєкти створюють власні суверенні rollup-и, оминаючи безпеку Ethereum. Навіть у межах Layer 2 триває конкуренція: Arbitrum та Optimism пропонують високі винагороди та airdrop-и для залучення користувачів, що може спровокувати “війну L2”. Успіх L2 не обов'язково означає зростання ціни ETH і може розмивати частину вартості. Деякі L2 вже випустили власні токени для оплати комісій, що в довгостроковій перспективі може знизити попит на ETH як газ. Наразі ETH залишається основним активом для розрахунків, і короткостроковий конкурентний вплив обмежений, але довгострокові ризики заслуговують уваги.

3. Регуляторна та політична невизначеність

Регуляторне середовище залишається суттєвим ризиком. Хоча голова SEC Пол Аткінс заявив, що Ethereum не слід класифікувати як цінний папір, будь-яка майбутня зміна регуляторної позиції може поставити під загрозу комплаєнс-статус Ethereum і знизити інституційний інтерес. Глобальні дискусії щодо DeFi тривають, а децентралізовані стейблкоїни й анонімні транзакції можуть зіткнутися з жорсткішими обмеженнями чи репресіями. Такі зміни політики можуть стримувати розвиток екосистеми Ethereum. Наприклад, якщо деякі країни заборонять банкам стейкінг чи обмежать роздрібну торгівлю криптовалютою, потенційні потоки капіталу скоротяться. Європейський регламент MiCA висуває вимоги до випуску стейблкоїнів і DeFi-сервісів, підвищуючи витрати на комплаєнс для проєктів на Ethereum.

4. Внутрішньоекосистемні ризики та відновлення довіри

Після останніх потрясінь Ethereum стикається з дефіцитом довіри, на відновлення якого знадобиться час. Часті втрати прив'язки стейблкоїнів зробили користувачів DeFi обережнішими щодо високодохідних продуктів. Ринок нині віддає перевагу консервативним стратегіям, користувачі обирають централізовані платформи чи основні стейблкоїни USDT/USDC. Це залишить багато інноваційних протоколів Ethereum із дефіцитом ліквідності та обмеженим зростанням на певний час. Повторювані інциденти безпеки (хакерські атаки, баги) також породили сумніви щодо безпеки застосунків Ethereum, адже кожна велика атака чи крах часто викликає розпродаж ETH або відтік капіталу. Найближчим часом управління ризиками стане ключовим фокусом для спільноти Ethereum, проєкти, ймовірно, посилять резерви та страхування для відновлення довіри користувачів. Водночас ведмежа психологія може бути стійкою, і інвестори зазвичай потребують позитивних каталізаторів — таких як відновлення ціни чи проривні застосунки — для повторних інвестицій.

Ethereum перебуває у фазі затяжного дна, під тиском макроекономічних зустрічних вітрів, галузевої конкуренції, регуляторного пресингу та внутрішніх екосистемних проблем — усе це може й надалі стримувати динаміку ETH у короткостроковій перспективі. Для вирішення цих несприятливих умов потрібен час і суттєві позитивні каталізатори, а ринок може пережити ще більше волатильності та болю.

IV. Бичачі фактори: імпульс оновлення та фундаментальна підтримка

Попри останні потрясіння, фундаментальні позиції Ethereum як найбільшої публічної блокчейн-екосистеми залишаються міцними. Мережеві ефекти, технічна інфраструктура та ціннісний консенсус демонструють стійкість у довгостроковій перспективі.

1. Мережеві ефекти та стійкість екосистеми

- Активна розробка та інновації: Ethereum лідирує в галузі за кількістю активних розробників і проєктів, постійно з'являються нові застосунки та стандарти. На DevConnect ключові розробки привернули увагу спільноти: Віталік підтвердив принципи “надійної нейтральності та самостійного зберігання” Ethereum; абстракція акаунтів і захист приватності стали гарячими темами.

- Зростання екосистеми Layer 2: Хоча TVL останнім часом знизився, Layer 2 мережі, як-от Arbitrum, Optimism і Base, зберігають високу активність користувачів і обсяги транзакцій, що свідчить про сталий попит у середовищі низьких комісій. Після оновлення Fusaka, зі зниженням вартості публікації даних, економіка rollup стане більш життєздатною, залучаючи більше користувачів і проєктів до Layer 2 Ethereum і зміцнюючи цінність основної мережі.

- Безпека мережі та децентралізація Ethereum: Загальний обсяг застейканого ETH в ончейні перевищує 35 млн, що становить близько 20% пропозиції, забезпечуючи надійну безпеку POS. Хоча кількість валідаторів зменшилась, нові інституційні оператори вузлів заповнюють прогалину. Очікується, що більше традиційних інституцій будуть тримати та стейкати ETH для стабільного доходу, формуючи стійкий пул ліквідності для Ethereum.

- Спалювання комісій підтримує дефляцію ETH: Механізм спалювання комісій за EIP-1559 забезпечує дефляційний характер ETH, підвищуючи еластичність ціни та надаючи йому властивості захисту від інфляції як цифровому активу.

Потужні мережеві ефекти Ethereum — розробники, користувачі, капітал — і його еволюційна економічна модель формують основу для довгострокової довіри інвесторів.

2. Масштабні оновлення та вдосконалення

- Оновлення Fusaka розширює пропускну здатність і знижує комісії: Fusaka — найсміливіша спроба масштабування Ethereum, запланована для активації в основній мережі 4 грудня. Ключова новинка — впровадження технології PeerDAS, яка дозволяє кожному вузлу зберігати лише близько однієї восьмої всіх транзакційних даних, а решта перевіряється шляхом випадкового вибіркового відбору та реконструкції. Це суттєво знижує вимоги до сховища та пропускної здатності вузлів. Зміни можуть збільшити кількість data blobs на блок у вісім разів, різко зменшуючи витрати на транзакції Layer 2 rollup-ів. Fusaka розширить пропускну здатність даних і знизить gas-комісії, що безпосередньо вигідно Layer 2 мережам і користувачам, таким як Arbitrum і Optimism.

- Інші ключові вдосконалення: Окрім PeerDAS, оновлення включає важливі зміни: коригування blob-економіки, посилення стійкості до DoS-атак, нові інструменти для користувачів і розробників, нативну підтримку EIP-7951 для підписів еліптичної кривої P-256 для кращої сумісності апаратних гаманців і мобільних пристроїв, а також оптимізацію інструкцій CLZ для алгоритмів смарт-контрактів.

У разі успіху Fusaka стане ще одним етапом для глобальних розрахунків Ethereum після Merge 2022 року та Shanghai-оновлення 2023 року, закладаючи технічну основу для нового циклу зростання.

3. Нові тренди застосунків і ціннісний консенсус

- Посилення ончейн-корисності: З покращенням продуктивності Ethereum і зниженням комісій, сектори, які раніше мали потенціал, але були обмежені високими витратами — такі як блокчейн-ігри, соціальні мережі й фінансування ланцюгів постачання — можуть відновитися. Платформи, які потребують високої частоти й низької вартості транзакцій, частіше обиратимуть оновлений Ethereum або його Layer 2 як базову інфраструктуру.

- Триває інновація в DeFi: Під керівництвом Sky (колишній MakerDAO) DeFi-протоколи впроваджують комплаєнс-активи, розширюються у сферу кредитування стейблкоїнів, інвестування в державні облігації та міжпротокольні розрахунки через субпроєкти Spark, Grove і Keel. Провідна DEX Uniswap нещодавно активувала функцію стягування комісії, встановивши 0,15% на деякі пули для накопичення казначейських фондів, що означає перехід до стійких моделей прибутку й посилює роль токенів управління, опосередковано оживляючи мережу Ethereum. Крім того, Aave планує запуск V4 із міжланцюговими функціями та вдосконаленими механізмами управління ризиками. У міру поліпшення ринку більш стійкі та керовані DeFi 2.0 можуть залучити нову хвилю користувачів.

- Зростання визнання та чіткіша політика: Затвердження ETF у США, роздрібна торгівля в Гонконзі та високий попит на стейблкоїни на ринках, що розвиваються, відкривають нові можливості для Ethereum. Особливо у країнах із високою інфляцією, таких як Аргентина та Туреччина, застосування стейблкоїнів і платіжних сервісів на Ethereum — це ключові інструменти для захисту від інфляції та міжнародних переказів, що демонструє реальну утилітарність і зміцнює глобальний ціннісний консенсус ETH.

Попри короткострокові виклики, довгострокова цінність Ethereum залишається підтриманою, а його ключова позиція у глобальному блокчейн-ландшафті незмінна. Ці бичачі фактори можуть не змінити ринок миттєво, але, як насіння під снігом, здатні швидко прорости, коли настануть сприятливі умови.

V. Прогноз і висновки

Виходячи з наведеного аналізу, пропонуємо наступний прогноз щодо майбутньої траєкторії Ethereum:

Короткостроково (до кінця року): Ethereum, ймовірно, зберігатиме слабку, флетову динаміку з ознаками формування дна, але малоймовірно, що відбудеться потужний відскок. Позитивний ефект Fusaka вже врахований у ціні, тому самостійно не здатен розвернути тренд. Водночас, із падінням ETH більш ніж на 30% від максимуму, технічні умови перепроданості та тиск на покриття шортів посилюються, тож подальші глибокі просадки до кінця року малоймовірні. Якщо не виникне нових суттєвих макро-негативів (наприклад, несподіваного підвищення ставок), інвесторська впевненість може трохи відновитися, і ETH повільно підніметься вище $3 500 для консолідації. Ліквідність наприкінці року обмежена, і будь-яке відновлення без достатнього обсягу буде обмеженим, а $3 500 — ключовий рівень опору.

Середньостроково (весь 2024 рік — перше півріччя 2025): Очікуємо, що Ethereum у першому півріччі 2024 року пройде фазу формування дна та накопичення, з потенційним посиленням у другому півріччі. Зокрема, перший квартал 2024 року може пройти під знаком консолідації, а податкові продажі наприкінці року та ребалансування портфелів інституцій можуть спричинити волатильність у січні. До середини року може з'явитися переломний момент: якщо інфляція знизиться і ФРС почне знижувати ставки, а глобальна ліквідність покращиться, ризикові активи, включно з ETH, можуть відновитися. У поєднанні з відновленням апетиту до ризику навколо проміжних виборів у США ETH може розпочати новий висхідний тренд, піднявшись до діапазону $4 500–$5 000.

Довгостроково (кінець 2025 і далі): Ethereum, ймовірно, досягне нових максимумів у наступному повному бичачому циклі, закріпивши свою роль “глобального шару розрахунків вартості”. Від другої половини 2025 до 2026 року, якщо макроумови залишаться сприятливими, а впровадження блокчейну прискориться, ETH потенційно може досягти діапазону $6 000–$8 000. Прогноз базується на двох ключових моментах: після Fusaka подальші оновлення — Verkle trees, PBS-пропозиції, повне шардування — постійно покращуватимуть продуктивність і знижуватимуть витрати, залучаючи нові застосунки та користувачів для подальшого зростання вартості. Мережеві ефекти Ethereum прискорюються — більше користувачів приваблює більше розробників, що, у свою чергу, приносить більше активів і застосунків, створюючи позитивний цикл. Довгостроково Ethereum може стати базовою мережею для трильйонів доларів економічної активності, а попит на ETH (оплата gas, забезпечення, збереження вартості) значно перевищить поточні очікування. Дохідний характер ETH робить його унікально привабливим для інституцій; у міру зрілості регуляторного середовища великі пенсійні та суверенні фонди можуть інвестувати в ETH так само, як у нерухомість чи акції, що принесе новий капітал і підштовхне ETH до ще вищих цінових рівнів.

Висновок: Ethereum — фундамент криптосвіту, який пережив не одну бичачу й ведмежу фазу, щоразу виходячи сильнішим попри скептицизм. Протистояння бичачих і ведмежих сил зрештою вирішиться, а час грає на боці технологій і цінності. Після самовідновлення та випробувань ринку оновлений Ethereum може знову опинитися в центрі сцени в найближчі роки, досягнувши нових рубежів.

Про нас

Hotcoin Research — основний дослідницький підрозділ Hotcoin Exchange, який перетворює професійний аналіз на практичні інсайти для інвесторів. Через “Weekly Insights” і “In-Depth Reports” ми аналізуємо ринкові тренди; ексклюзивна рубрика “Hotcoin Select” (AI + експертний подвійний відбір) допомагає знаходити перспективні активи й мінімізувати витрати на спроби та помилки. Щотижня наші дослідники проводять онлайн-сесії, обговорюючи гарячі теми та прогнозуючи тренди безпосередньо з вами. Ми переконані, що обдумане керівництво та професійна підтримка допоможуть інвесторам орієнтуватися у циклах і використовувати можливості Web3.

Застереження щодо ризиків

Ринок криптовалют надзвичайно волатильний, а інвестиції пов'язані з ризиками. Наполегливо рекомендуємо інвесторам повністю усвідомлювати ці ризики та інвестувати виключно в межах жорсткої системи управління ризиками для захисту капіталу.

Застереження:

- Ця стаття перепублікується з [TechFlow], авторське право належить оригінальному автору [Hotcoin Research]. Якщо у вас є питання щодо цієї перепублікації, звертайтеся до команди Gate Learn, і ми оперативно розглянемо їх відповідно до наших процедур.

- Застереження: Думки та погляди, висловлені в цій статті, є виключно думкою автора і не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Якщо не зазначено Gate як джерело, перекладені статті не можна копіювати, розповсюджувати чи плагіатити.

Пов’язані статті

Як поставити ETH?

Що таке Wrapped Ethereum (WETH)?

Що таке Об'єднання?

Що таке Neiro? Все, що вам потрібно знати про NEIROETH у 2025 році

Що таке Ethereum 2.0? Розуміння злиття