Почему стоимость Bitcoin увеличивается только в те моменты, когда правительство США начинает работу?

В США приостановка работы правительства длится рекордные 36 дней.

За последние два дня мировые финансовые рынки обрушились. Nasdaq, Bitcoin, технологические акции, индекс Nikkei — даже такие традиционно надёжные активы, как казначейские облигации США и золото, просели.

Паника на рынках распространяется, поскольку политические деятели в Вашингтоне не могут договориться по бюджету. Связаны ли эти события — приостановка работы правительства и падение глобальных рынков? Ответ становится всё более очевиден.

Это не обычная коррекция — речь идёт о кризисе ликвидности, вызванном приостановкой работы правительства. Фискальные расходы заморожены, сотни миллиардов долларов «заперты» на счетах Казначейства, не поступая в экономику, а финансовая система лишается источника жизни.

Чёрная дыра Казначейства

Основной счет Казначейства (TGA) — центральный расчётный счёт правительства США в Федеральной резервной системе. Сюда поступают все федеральные доходы: налоги, выпуск облигаций.

Все государственные выплаты — от зарплат госслужащих до оборонных расходов — совершаются через TGA.

В нормальных условиях TGA работает как финансовый центр: казначейство собирает и быстро тратит средства, направляя их в частный сектор, увеличивая банковские резервы и обеспечивая рынки ликвидностью.

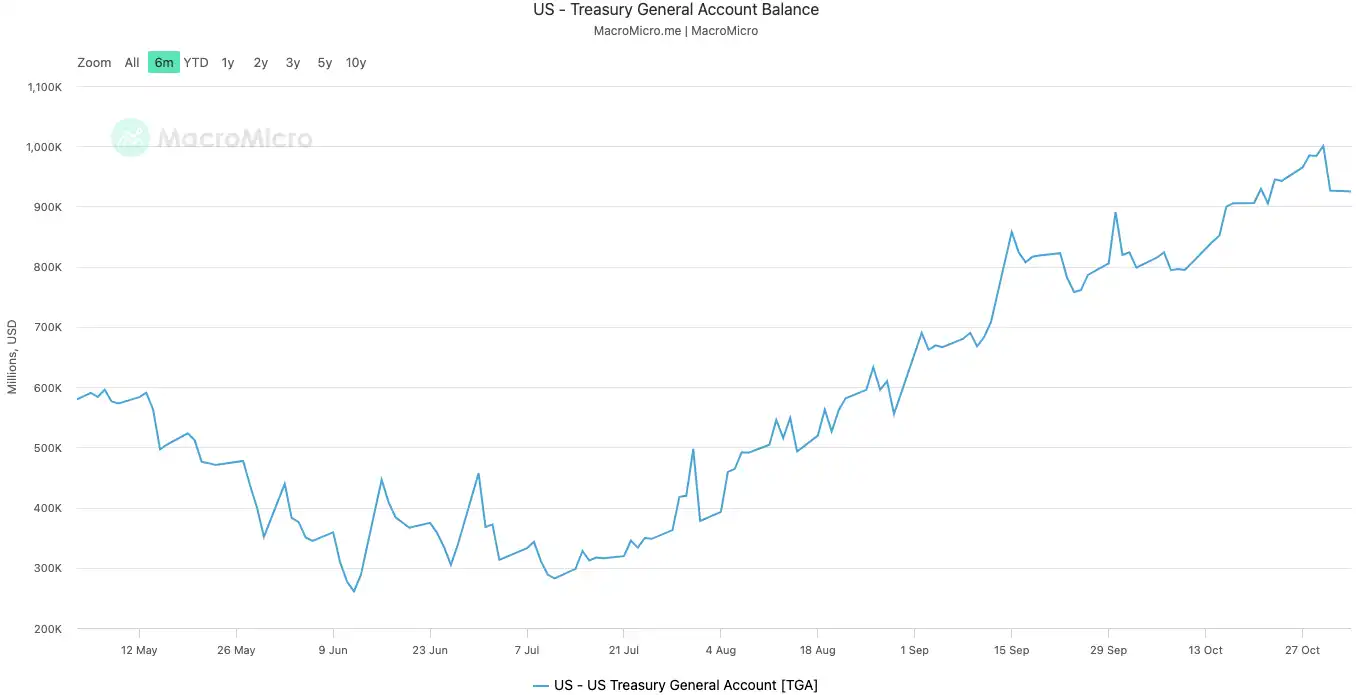

Приостановка работы правительства нарушает этот поток. Казначейство продолжает собирать налоги и выпускать облигации, и баланс TGA растёт. Но без утверждённого бюджета большинство ведомств закрыты, и Казначейство не может расходовать деньги по плану. TGA превращается в финансовую чёрную дыру — деньги поступают, но не выходят.

С 10 октября 2025 г. баланс TGA вырос с 800 млрд до более 1 трлн долларов к 30 октября. За 20 дней более 200 млрд долларов были выведены из оборота и заморожены на счетах ФРС.

Баланс TGA | Источник: MicroMacro

Аналитики отмечают, что за месяц с рынка ушло почти 700 млрд долларов ликвидности — эффект, сопоставимый с несколькими раундами повышения ставок ФРС или ускоренным ужесточением политики.

Пока TGA «выкачивает» банковские резервы, возможности и желание банков кредитовать резко сокращаются, а стоимость заимствований растёт.

В первую очередь страдают чувствительные к ликвидности активы. Уже на второй день приостановки работы правительства, 11 октября, крипторынок рухнул — ликвидации превысили 20 млрд долларов. На этой неделе обвалились технологические акции: Nasdaq потерял 1,7% во вторник, Meta и Microsoft снизились после публикации отчётности.

Массовая распродажа на мировых рынках — самое наглядное проявление этого тихого ужесточения.

Система «болеет»

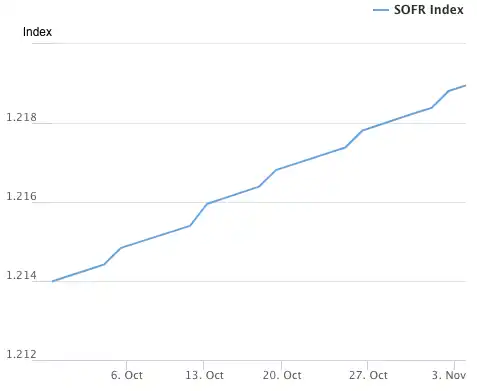

TGA — причина кризиса ликвидности, а скачок однодневных ставок — его главный симптом.

Рынок overnight-кредитования, где банки обмениваются краткосрочными средствами, — капиллярная сеть системы. Его ставка — точный индикатор напряжённости. Если доступность кредитов высокая, кредиты доступны и ставки стабильны. При дефиците ликвидности банки конкурируют за средства и платят больше за однодневные займы.

Дефицит средств у банков

Серьёзность кризиса показывают два ключевых индикатора:

Первый — ставка SOFR (Secured Overnight Financing Rate). 31 октября SOFR подскочила до 4,22%, показав самый большой однодневный рост за год.

Это выше верхнего предела ставки ФРС (4,00%) и на 32 базисных пункта превышает эффективную ставку — максимум с марта 2020 года. Фактические межбанковские расходы вышли из-под контроля и превысили целевую ставку ФРС.

Индекс SOFR | Источник: Федеральный резервный банк Нью-Йорка

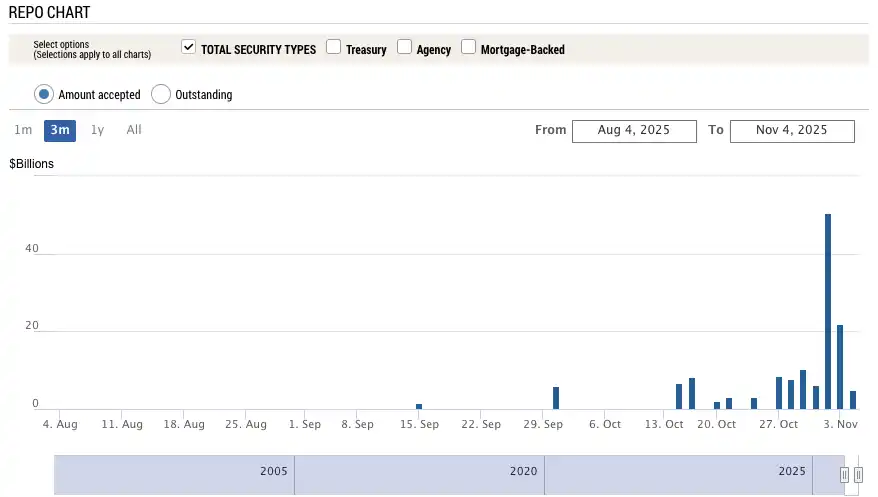

Второй индикатор — использование SRF (Standing Repo Facility) ФРС. SRF — экстренное окно ликвидности: банки закладывают высококлассные облигации для получения денег, если рынок заимствований заморожен.

31 октября объём SRF вырос до 50,35 млрд долларов — максимум с ковидного кризиса марта 2020 года. Банковская система испытывает тяжёлый долларовый дефицит и вынуждена обращаться за поддержкой к ФРС.

Использование SRF | Источник: Федеральный резервный банк Нью-Йорка

Дефолты по долгам

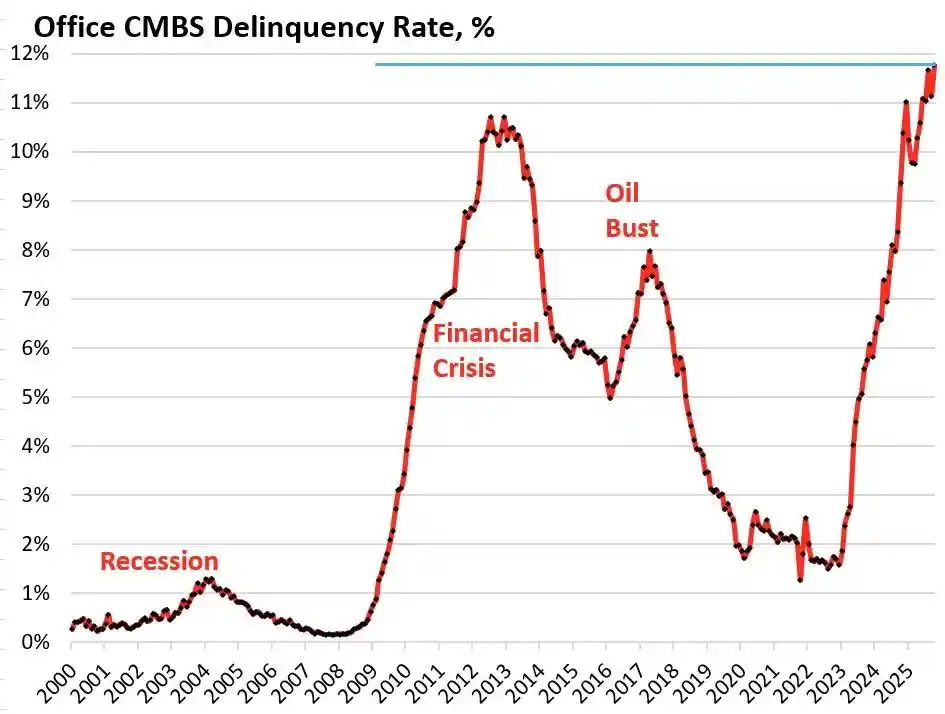

«Жар» финансовой системы передаёт стресс на слабые звенья реальной экономики, провоцируя взрыв долговых мин. Сейчас наиболее уязвимы коммерческая недвижимость и автокредиты.

По данным Trepp, уровень дефолтов по офисным CMBS (Commercial Mortgage-Backed Securities) в США достиг 11,8% в октябре 2025 года — рекорд, превысивший пик 2008 года (10,3%). За три года показатель вырос с 1,8% — почти в 10 раз.

Дефолт по офисным CMBS в США | Источник: Wolf Street

Bravern Office Commons в Белвью (Вашингтон) — характерный пример. Ранее полностью арендованный Microsoft и оценённый в 605 млн долларов в 2020 году, после ухода Microsoft объект потерял 56% стоимости — до 268 млн долларов — и оказался в дефолте.

Самый серьёзный кризис коммерческой недвижимости с 2008 года распространяет риски через региональные банки, фонды недвижимости (REIT) и пенсионные фонды.

В потребительском секторе тревожат дефолты по автокредитам. Средняя цена нового авто превысила 50 000 долларов, субстандартные заемщики платят 18–20% годовых, а дефолты увеличиваются. К сентябрю 2025 года дефолты по автокредитам subprime приближаются к 10%, а общая просрочка по автокредитам выросла более чем на 50% за 15 лет.

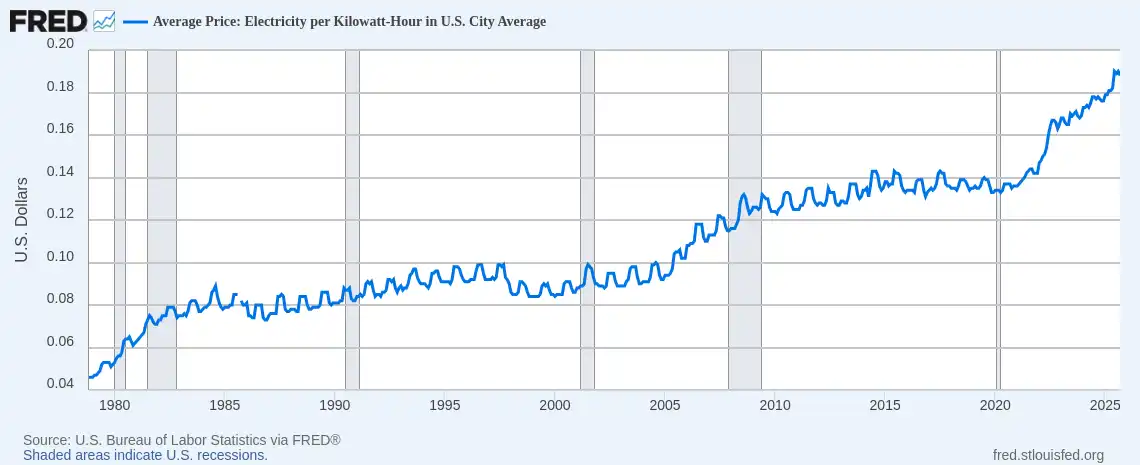

Рост счетов за электричество

Стремительный рост цен на энергию становится тяжёлым бременем для домохозяйств. На фоне высокой инфляции счета за электричество особенно болезненны. С начала 2025 года средний счёт за электричество в США вырос более чем на 11%.

Средняя цена электроэнергии в США (USD/кВт·ч) | Источник: Федеральный резервный банк Сент-Луиса (FRED)

Во Флориде 63-летний Ала Сальви, инвалид на коляске, ежемесячно платит почти 500 долларов. «Нам приходится выбирать между оплатой электричества и покупкой лекарств», — сказал он NPR в октябре.

Кризис в энергетике, вызванный изношенными сетями и растущим спросом от ИИ, усугубляется ставками и долгами, серьёзно бьёт по семейным бюджетам.

От скрытого ужесточения через TGA к стрессу процентных ставок, проблемам в коммерческой недвижимости, автокредитовании и росту счетов за электричество — выстраивается цепочка передачи кризиса.

Политический тупик в Вашингтоне выявил глубокие структурные слабости экономики США.

Ухудшение рынка труда

Более глубокий кризис назревает на рынке труда. Приостановка работы правительства не только лишила рынки ликвидности — ФРС осталась без главного ориентира: экономических данных.

Пока тупик не разрешён, публикация ключевых индикаторов — ежемесячных отчётов по занятости и инфляции (CPI) — приостановлена. В критический момент ФРС не имеет основного ориентира.

В условиях дефицита информации рынки вынуждены ориентироваться на альтернативные данные. Сентябрьский отчёт ADP («мини-нонфармы»), опубликованный 1 октября, показал снижение занятости в частном секторе на 32 000 — впервые подряд с пандемии.

Нефермерская занятость по ADP в США, октябрь 2023 — сентябрь 2025 | Источник: MicroMacro

В последнем официальном отчёте до приостановки работы правительства в августе было добавлено лишь 22 000 новых рабочих мест, а исторические данные пересмотрены вниз на 911 000 позиций.

После пандемии ежемесячный прирост рабочих мест обычно составлял 200 000–300 000. Сейчас он рухнул до 20 000 или даже стал отрицательным — явные признаки стагнации. Более того, пересмотр данных показывает, что рынок труда был намного слабее, чем показывала официальная статистика.

На заседании ФРС 31 октября ставку снизили на 25 базисных пунктов, как ожидалось, но в заявлении появилось: «риски для занятости возрастают» вместо прежнего «устойчивого рынка труда». Глава ФРС Атланты Бостик после заседания отметил, что риски на рынке труда усилились с августа.

Эти комментарии отражают растущую озабоченность ФРС, что подтверждается событиями. Amazon объявил о тысячах увольнений, UPS сокращает управленческий персонал, и стабильный ранее рынок труда переживает волну сокращений. После массовых увольнений в IT в 2023–2024 годах найм в 2025-м практически заморожен. В ритейле, логистике и финансах тоже идут сокращения.

История показывает, что рост безработицы — классический признак рецессии. Когда рынок труда переходит от роста к спаду, увольнения множатся, доверие потребителей падает, и часто начинается рецессия. Если дальнейшее ухудшение продолжится, США могут столкнуться с системными рисками, более серьёзными, чем кризис ликвидности, — с полноценной рецессией.

Как позиционируются трейдеры?

Как долго продлится кризис ликвидности? Трейдеры разделились во мнениях. Большинство признаёт дефицит, но прогнозы на ближайшие полгода расходятся.

Пессимисты (например, Mott Capital Management) предупреждают о шоке, сопоставимом с концом 2018 года. Банковские резервы на опасно низком уровне, как при сокращении баланса ФРС в 2018-м. Пока приостановка работы правительства продолжается и TGA «выкачивает» ликвидность, боли не закончится. Единственная надежда — квартальное объявление Казначейства о рефинансировании (QRA) 2 ноября. Если баланс TGA снизят, на рынок поступит более 150 млрд долларов ликвидности. Если нет — «зимовка» затянется.

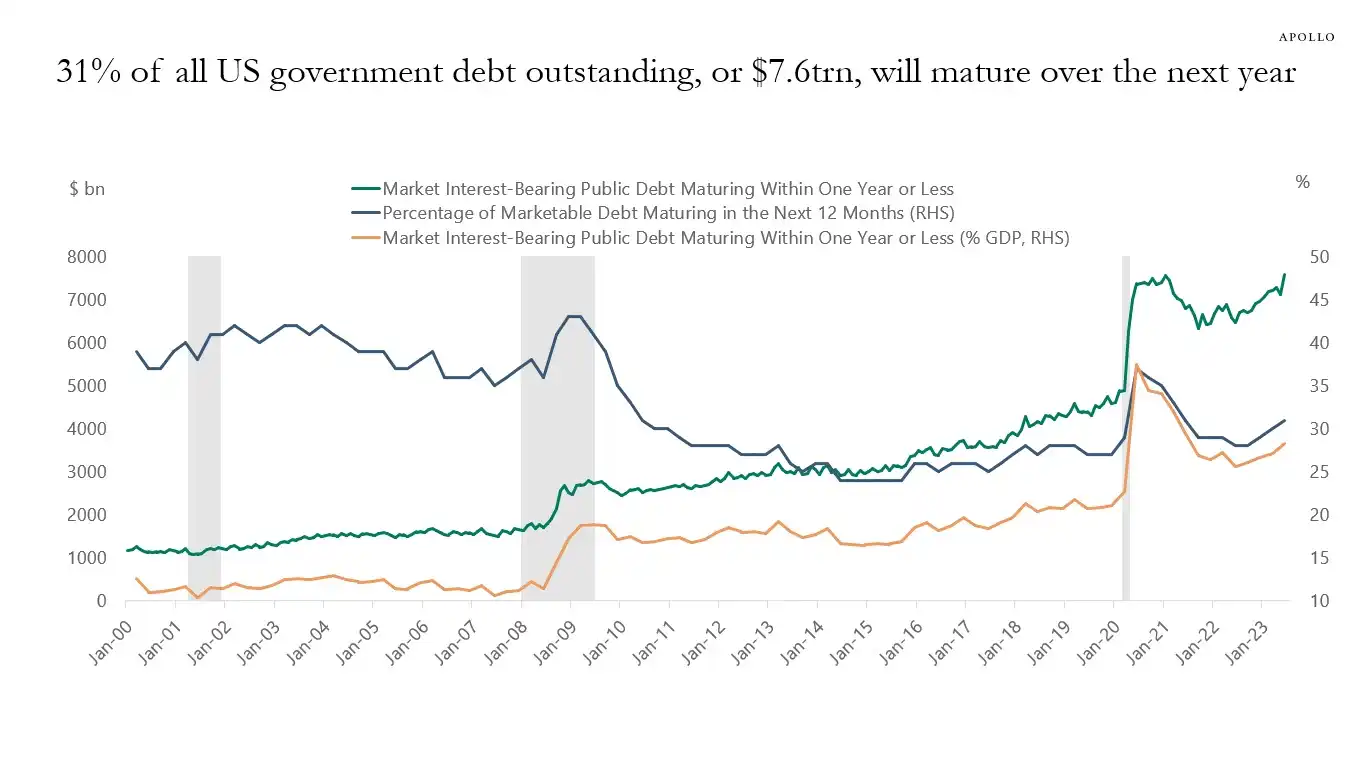

Оптимисты во главе с макроаналитиком Раулем Палем считают, что нынешний кризис — лишь прелюдия к всплеску ликвидности. В следующие 12 месяцев США предстоит рефинансировать до 10 трлн долларов долга — это вынудит власти стабилизировать ситуацию и поддержать ликвидность.

31% госдолга США (около 7 трлн долларов) подлежит погашению в течение года; с учётом новых выпусков общий объём может превысить 10 трлн долларов | Источник: Apollo Academy

Когда приостановка работы правительства закончится, фискальные расходы хлынут на рынок, а программа количественного ужесточения (QT) ФРС будет прекращена или даже сменится на стимулирование.

К выборам 2026 года власти задействуют все инструменты — снижение ставок, послабления для банков, законы о криптовалютах и прочее. С учётом того, что Китай и Япония тоже наращивают ликвидность, вероятна глобальная волна смягчения. Текущий спад — лишь коррекция, а стратегия — покупать на просадке.

Такие финансовые гиганты, как Goldman Sachs и Citi, занимают нейтральную позицию. Большинство ожидает завершения приостановки работы правительства через одну-две недели. После разрешения кризиса замороженные средства TGA быстро поступят на рынок, снижая напряжённость. А долгосрочные перспективы зависят от политики Казначейства (QRA) и ФРС.

Исторически как кризис баланса 2018 года, так и репо-кризис сентября 2019 года завершались вливанием ликвидности ФРС. Сегодня, в условиях политического тупика и экономических угроз, власти вновь стоят на знакомом перепутье.

В краткосрочной перспективе судьба рынка зависит от Вашингтона. В долгосрочной мировой экономике грозит цикл долгов, стимулов и пузырей.

Кризис, вызванный приостановкой работы правительства, может предшествовать ещё большему событию, связанному с ликвидностью.

Раскрытие информации:

- Статья перепечатана с ресурса [BlockBeats], права принадлежат оригинальному автору [EeeVee]. По вопросам перепубликации обращайтесь в команду Gate Learn для получения разрешения.

- Отказ от ответственности: изложенные в статье взгляды выражают исключительно точку зрения автора и не являются инвестиционными рекомендациями.

- Переводы на другие языки подготовлены командой Gate Learn. Запрещается копирование, распространение или использование переводов без указания источника Gate.

Похожие статьи

Лучшие криптовалютные лотерейные платформы на 2024 год

Что такое проблема византийских генералов

Альтсезон 2025: Поворот в рассказе и капитальная реструктуризация в атипичном бычьем рынке

Что такое Индекс сезона альткоинов?

Сравнение типов биткойн-адресов: P2PKH, P2SH, P2WPKH и другие