Gate Research: BTC e ETH consolidam-se e recuperam, estratégia RSI identifica oportunidades de reversão

Resumo

- BTC e ETH mantiveram a trajetória de consolidação e recuperação, evidenciando divergência expressiva nas estruturas de preço e volatilidade, enquanto o ímpeto de curto prazo permanece limitado.

- Os rácios long-short e as taxas de financiamento mantêm-se ligeiramente otimistas, mas o interesse comprador continua restrito, refletindo maior cautela no sentimento de mercado.

- Após um ciclo de descompressão da alavancagem, o open interest recuperou gradualmente, com as posições ETH a mostrarem resiliência superior face ao BTC, sugerindo que o capital alavancado ainda não se retirou por completo.

- Os níveis de liquidação permanecem moderados, alternando forças long e short, equilibrando a estrutura global do mercado, embora os traders mais alavancados continuem sob pressão.

- No segmento quantitativo, as estratégias RSI de curto prazo revelaram retornos robustos, enquanto o Gate Quantitative Fund reforça o foco em ganhos estáveis e rigoroso controlo de risco, consolidando a sua vantagem competitiva de longo prazo.

Visão Geral do Mercado

De forma sistemática, este relatório apresenta o comportamento dos capitais e as mudanças estruturais no mercado de criptomoedas, analisando cinco dimensões essenciais: volatilidade dos preços de Bitcoin e Ethereum, rácio long-short (LSR), open interest, taxas de financiamento e dados de liquidação. Estes indicadores retratam tendências de preço, sentimento dos investidores e dinâmica de risco, oferecendo uma leitura integrada sobre a intensidade transacional e os traços estruturais do mercado. As secções seguintes abordam os desenvolvimentos recentes de cada métrica desde 14 de outubro:

1. Análise da Volatilidade dos Preços de Bitcoin e Ethereum

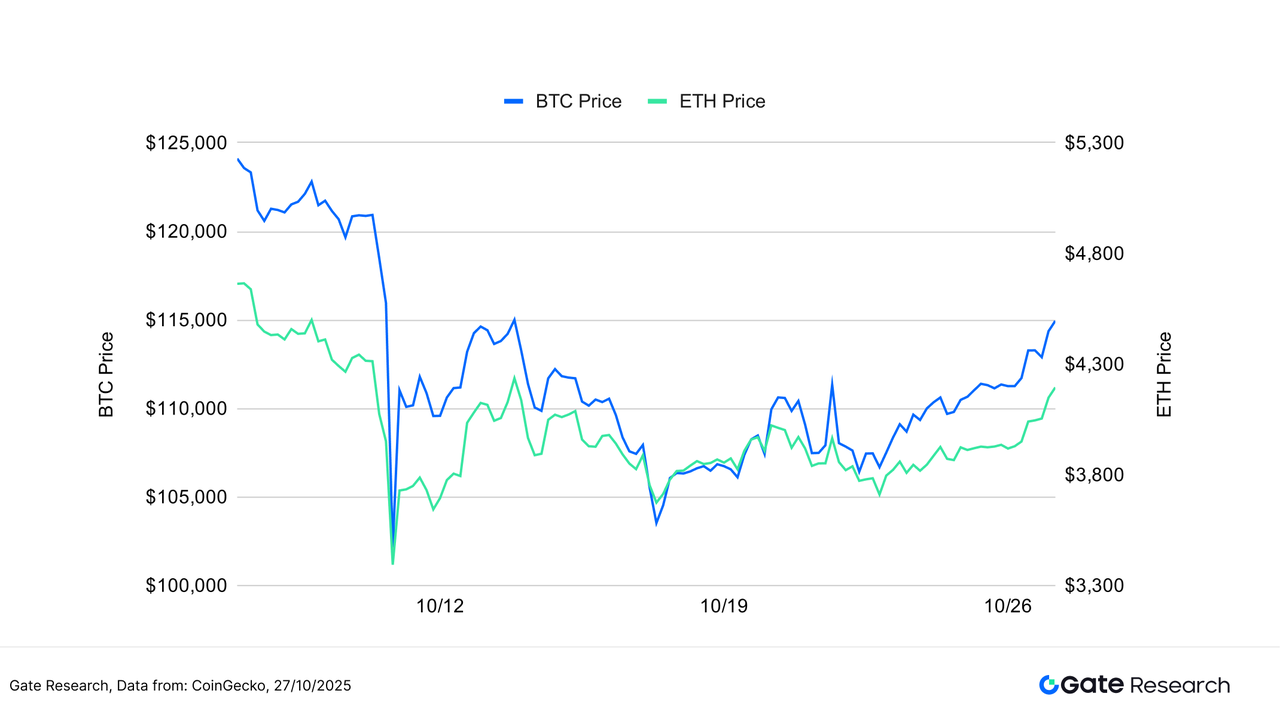

Conforme dados da CoinGecko, entre 14 e 27 de outubro, o mercado cripto manteve uma consolidação lateral. Após o máximo de 126 000 $ a 7 de outubro, o BTC entrou em fase de estabilização, com menor dinamismo e crescente divergência estrutural. BTC e ETH apresentaram recuperações dentro de intervalos restritos.

O BTC estabilizou junto dos 108 000 $ e recuperou gradualmente, centrando o foco acima dos 113 000 $ no curto prazo. O ETH recuperou dos 3 700 $ para perto dos 4 000 $, com subida mais moderada. Ambos mantêm-se em consolidação de médio prazo, com recuperações impulsionadas essencialmente por capital especulativo de curto prazo, não por ruturas de tendência.【1】【2】【3】

Ao nível macro e on-chain, persistem fatores mistos entre posições long e short. O capital institucional reforça a presença no ecossistema Ethereum — exemplo disso foi o investimento de Cathie Wood na Quantum Solutions, ilustrando interesse institucional contínuo. Simultaneamente, o TVL nos protocolos DeFi permaneceu estável em cerca de 220 mil milhões $, sugerindo equilíbrio na estrutura de capital.

O Gate Perp DEX ultrapassou 1 mil milhões $ em volume acumulado, destacando-se nos derivados descentralizados pela sua rede Gate Layer L2 e motor de matching avançado. BTC e ETH mostram sinais de formação de fundo de médio prazo em contexto de volatilidade. Caso ETH recupere acima dos 4 000 $ com aumento de volume, poderá liderar uma nova tendência ascendente.

Figura 1: Intervalo de curto prazo do BTC deslocou-se acima dos 113 000 $, enquanto o ETH recuperou dos 3 700 $ para o patamar dos 4 000 $, mantendo ritmo estável.

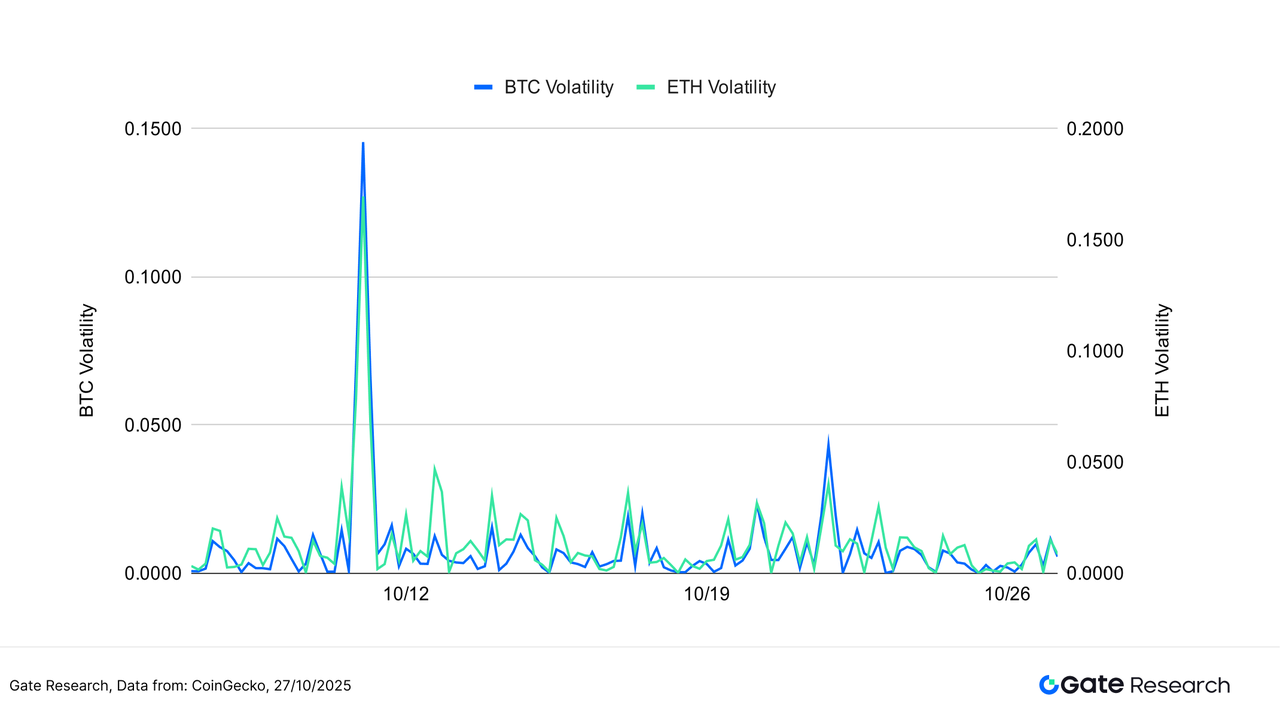

A volatilidade do BTC manteve-se baixa, com breves picos pontuais, indicando que os grandes fluxos de capital permanecem estáveis e as expectativas de direção são claras — sugerindo apetite limitado por operações agressivas. O ETH, pelo contrário, registou volatilidade bem superior, com múltiplos aumentos recentes, sinalizando entradas frequentes de capital especulativo e maior sensibilidade nos níveis-chave.

O mercado ainda não entrou em ciclo de expansão generalizada da volatilidade. Os picos recorrentes no ETH requerem atenção. Se o volume de negociação subir em simultâneo, poderá ser indicativo do início de novo ciclo, tornando essencial monitorizar a correlação entre volatilidade e volume do ETH.

Figura 2: BTC mantém volatilidade estável com poucas sessões intensas; ETH regista picos recorrentes, indicando aumento do sentimento de curto prazo.

Em suma, o mercado cripto permanece num contexto de baixa volatilidade e divergência estrutural. O BTC mostra estabilidade, com postura expectante dos capitais; já as oscilações do ETH revelam o regresso dos traders de curto prazo. Se o volume continuar a expandir em sintonia com a volatilidade, o mercado poderá avançar para uma rutura direcional decisiva.

2. Análise do Rácio Long/Short Taker Size (LSR) para Bitcoin e Ethereum

O Long/Short Taker Size Ratio (LSR) é um indicador fundamental que mede o volume de compras agressivas versus vendas agressivas, sendo frequentemente usado para aferir sentimento e força da tendência. LSR acima de 1 indica predominância das compras ao mercado (longs agressivos) face às vendas (shorts agressivos), sugerindo viés otimista.

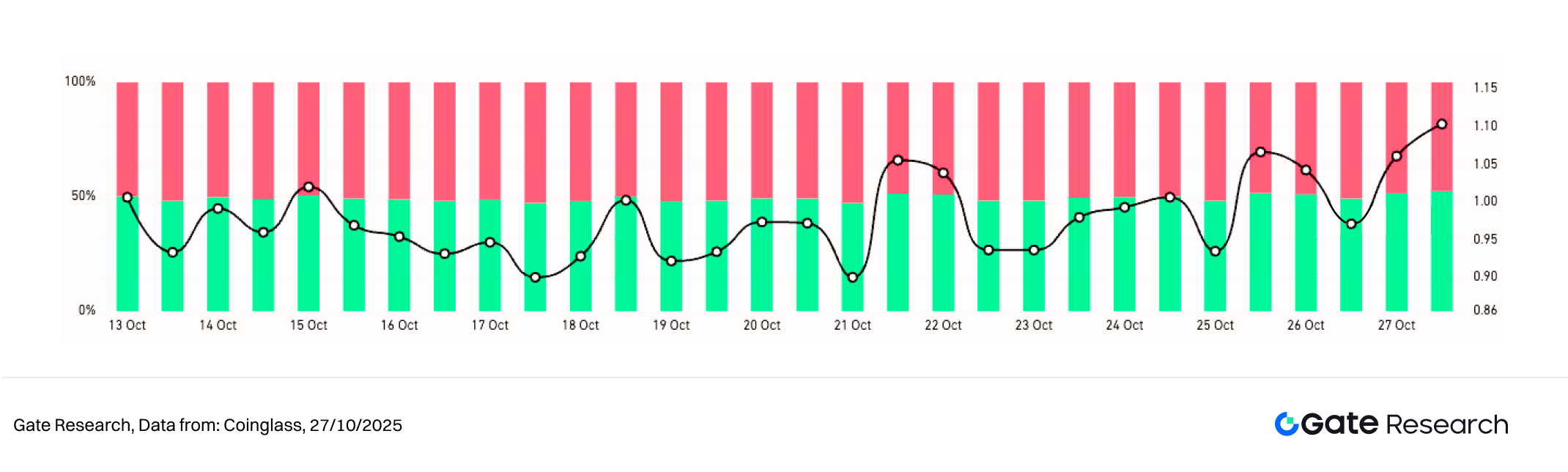

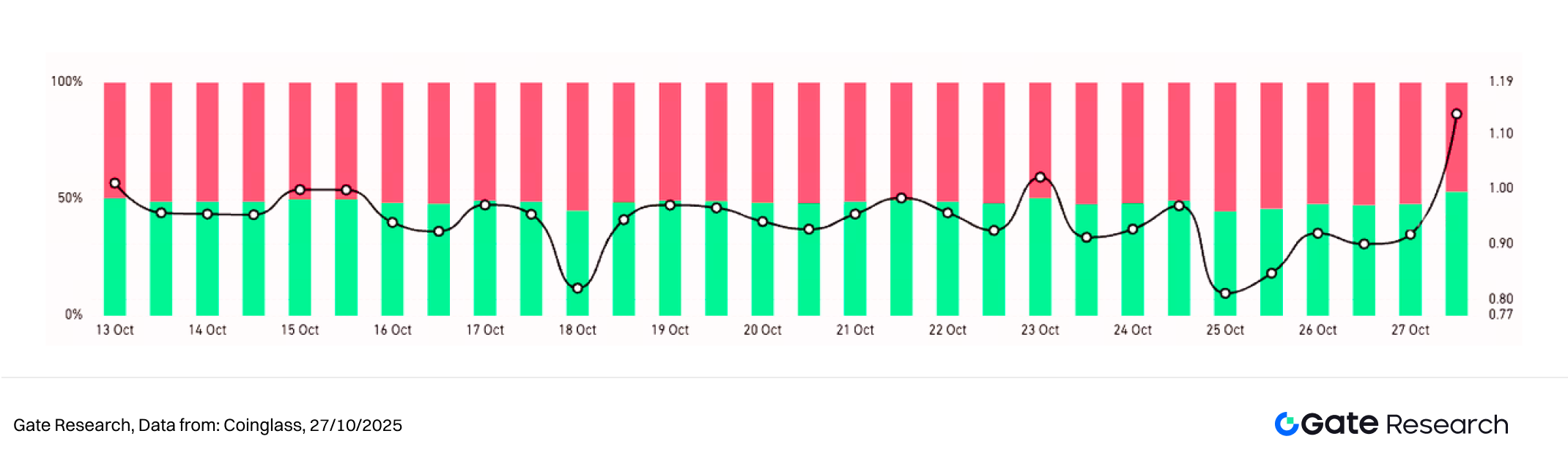

Segundo a Coinglass, o LSR de BTC e ETH oscilou próximo de 1, refletindo disputa persistente no sentimento durante a consolidação, sem consenso claro entre os traders.【5】

O LSR do BTC desceu brevemente abaixo de 0,9 em meados de outubro, recuperando acima de 1,1 — indicando que, no recuo, o apetite comprador era baixo. Com a estabilização dos preços e redução da volatilidade, a compra ativa retomou gradualmente, refletindo transição cautelosamente otimista.

O LSR do ETH apresentou flutuações mais acentuadas, caindo abaixo de 0,9 em vários momentos, sinalizando maior sensibilidade dos traders. No final do mês, subiu rapidamente para cerca de 1,1, traduzindo mudança estrutural de cautela para otimismo, com predominância das posições long.

No conjunto, após a fraqueza de meados do mês, a recuperação do LSR sugere diminuição do pessimismo e regresso da atividade compradora. Se o LSR se mantiver acima de 1 com aumento do volume, poderá ser um sinal relevante para recuperação sustentada.

Figura 3: O rácio long-short do BTC superou 1, revelando recuperação gradual do sentimento comprador.

Figura 4: O rácio long-short do ETH oscila fortemente, com o posicionamento de capital no final do mês a passar de cautela para viés otimista.

3. Análise do Open Interest

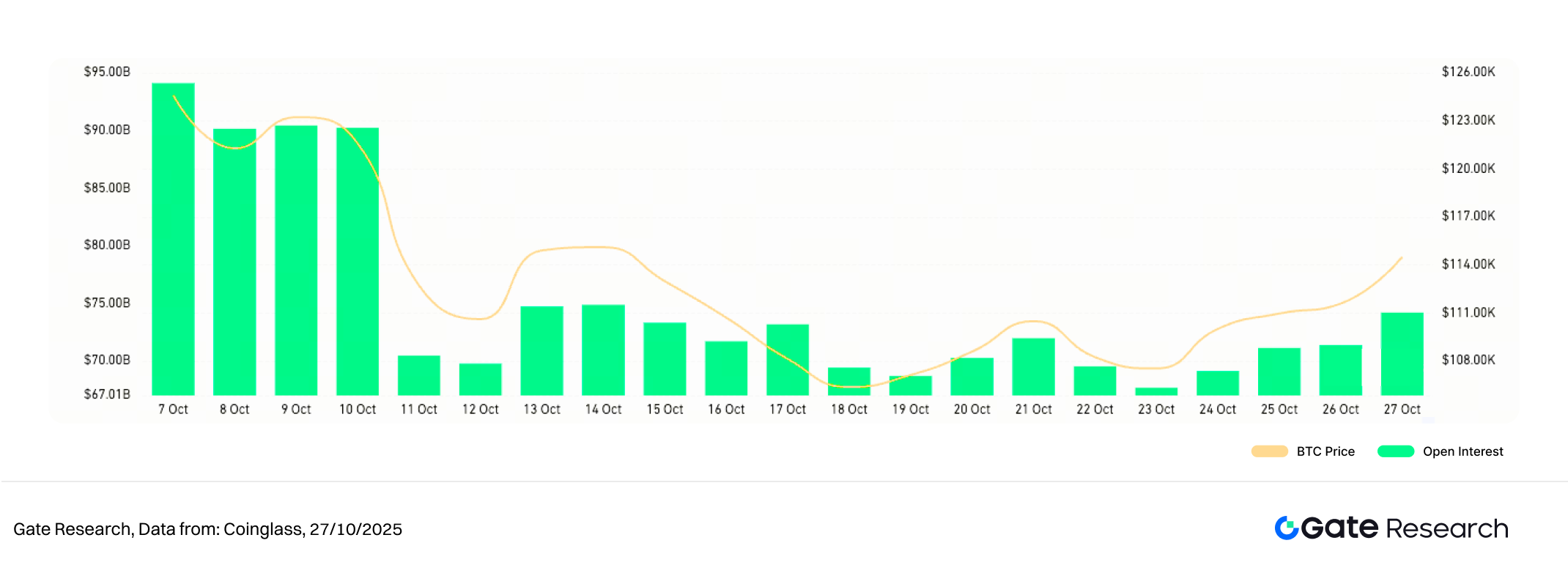

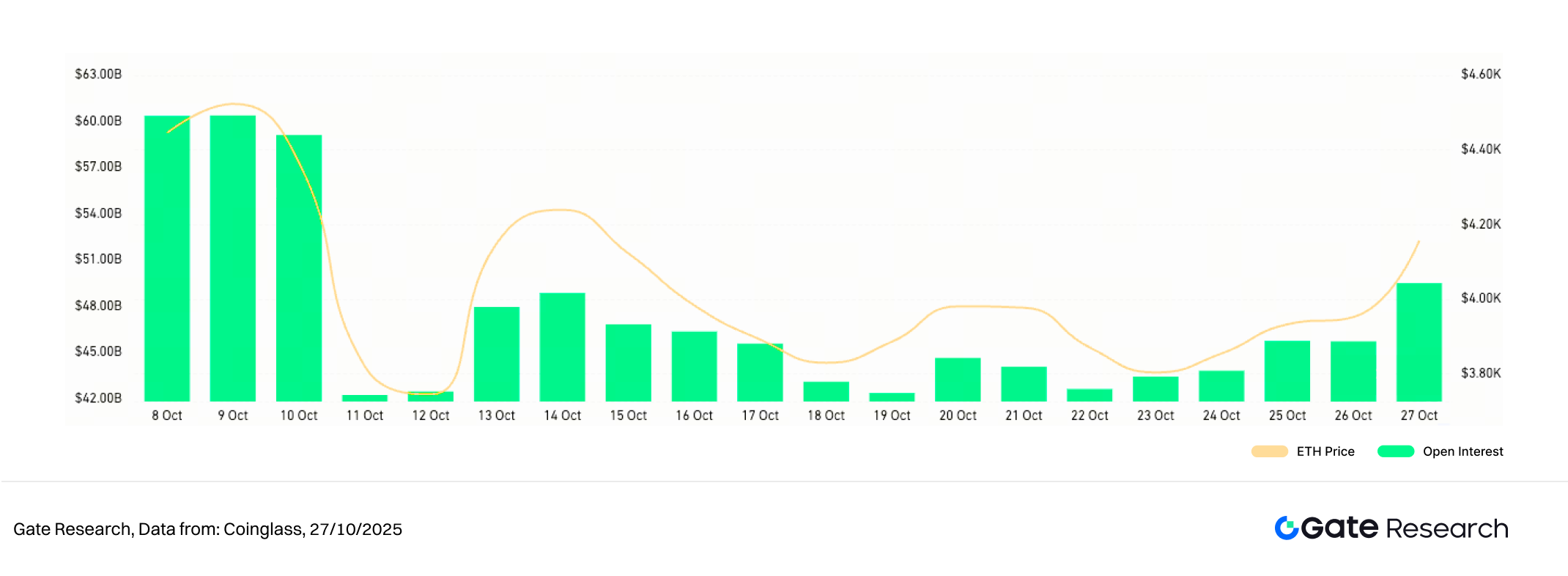

Segundo a Coinglass, nas últimas duas semanas, o open interest de BTC e ETH recuperou gradualmente após queda acentuada, evidenciando padrão de “descompressão seguida de retoma da alavancagem” na estrutura de mercado. A queda anterior refletiu liquidação de posições long altamente alavancadas e maior aversão ao risco; a recuperação subsequente indica melhoria de sentimento e renovada entrada de capital.【6】

O open interest do BTC manteve-se elevado, com reconstrução de posições long à medida que os preços estabilizavam, sugerindo que instituições e grandes traders mantêm perspetiva cautelosamente otimista. A recuperação do open interest do ETH foi mais célere e gradual, sugerindo confiança superior de médio prazo entre os participantes alavancados.

Em síntese, a estrutura de alavancagem evoluiu de sobreaquecida para fase de recuperação saudável. O capital regressa ao mercado, sem expansão total da alavancagem. Se os preços e o volume subirem, o open interest poderá crescer; caso surja nova pressão, a liquidez poderá apertar e gerar correção.

Figura 5: O open interest do BTC permanece elevado, com reconstrução de posições long após estabilização de preços.

Figura 6: O open interest do ETH revela recuperação mais estável e rápida — indicando confiança reforçada na perspetiva de médio prazo.

4. Taxa de Financiamento

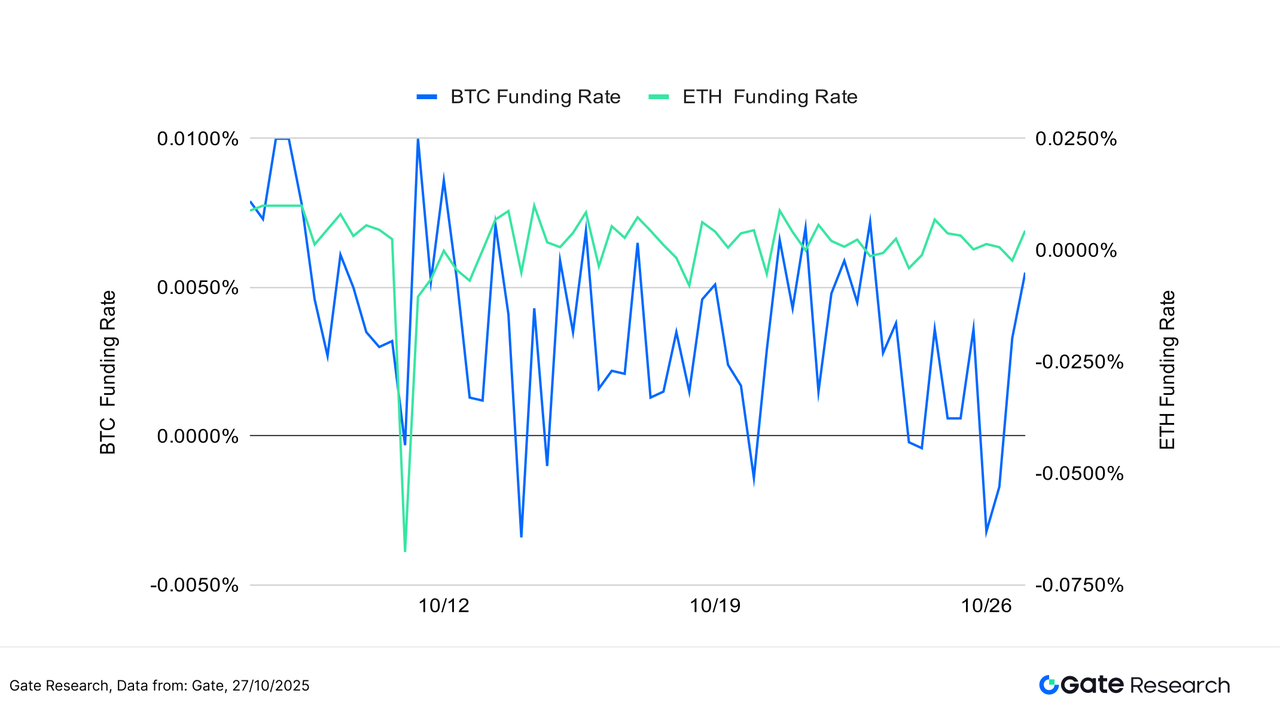

As taxas de financiamento de BTC e ETH mantêm-se, em geral, positivas, indicando estrutura de mercado moderadamente otimista e ritmo estável. As variações nas taxas de BTC são mínimas, quase nulas, sugerindo posições long alavancadas estáveis e confiança do capital institucional e de médio/longo prazo.【7】【8】

As taxas de financiamento do ETH são mais voláteis, tornando-se pontualmente negativas em correções de curto prazo — especialmente em meados/final de outubro — refletindo aversão temporária ao risco entre traders de curto prazo. Estas quedas foram breves e rapidamente revertidas, sem sinais sistémicos.

O perfil de financiamento do mercado permanece moderadamente otimista. O capital alavancado não abandonou o mercado, mas o sentimento está longe do sobreaquecimento. Se as taxas e o volume subirem, pode haver ímpeto para recuperação prolongada; se se tornarem negativas por períodos sucessivos, poderá indicar deterioração do sentimento e risco de correção.

Figura 7: As taxas de financiamento do BTC mantêm-se positivas, enquanto as do ETH descem pontualmente — refletindo tom otimista, mas prudente.

5. Gráfico de Liquidação de Criptomoedas

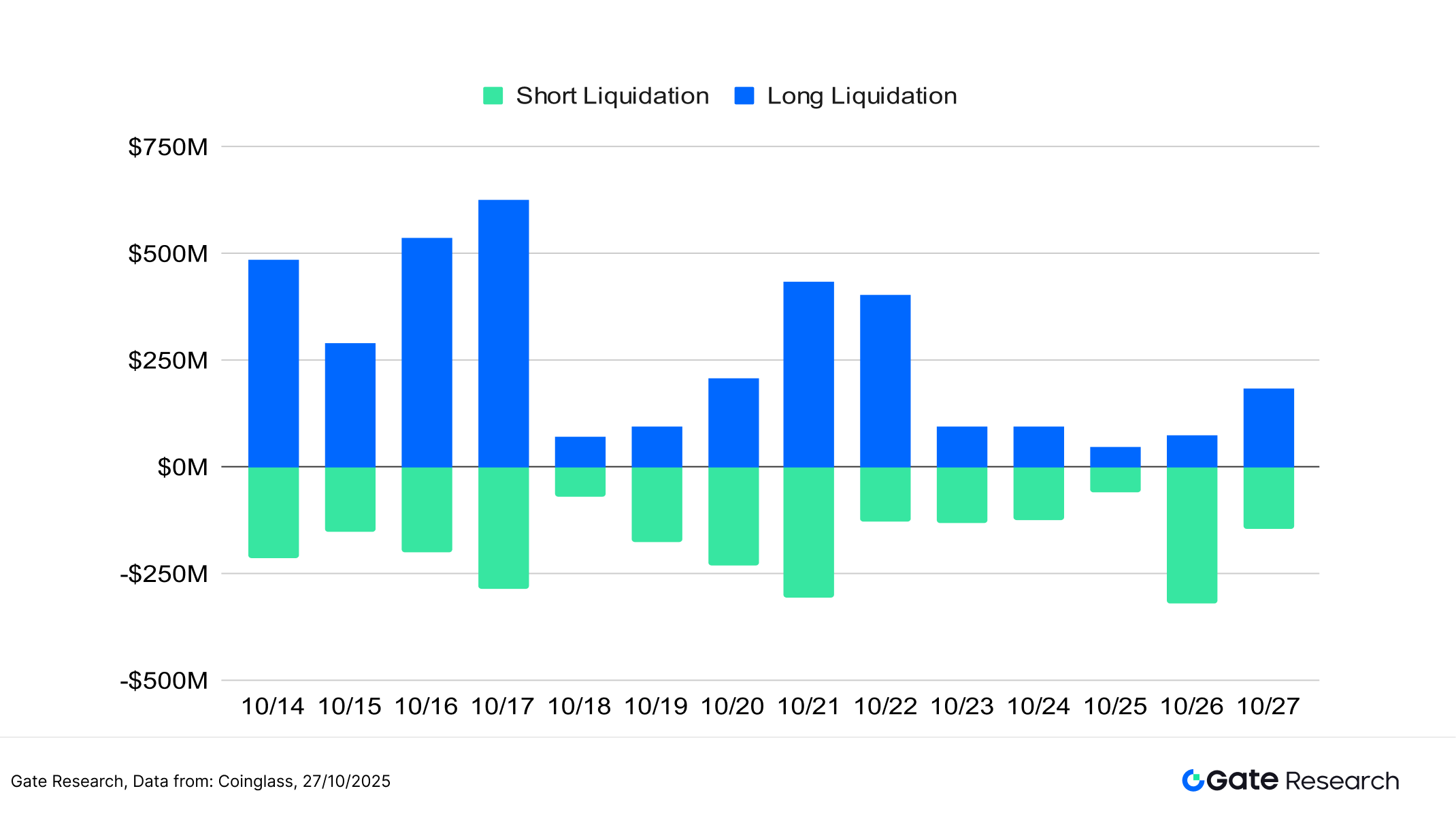

Segundo a Coinglass, apesar da consolidação elevada em outubro, ocorreram liquidações frequentes no segmento de derivados, refletindo disputa entre posições long e short. Em 10 de outubro, o mercado registou a maior vaga, com mais de 18 mil milhões $ liquidados num só dia — incluindo 16,7 mil milhões $ em liquidações long — indicando encerramento forçado de posições long altamente alavancadas devido à queda.

【9】

Nas duas semanas seguintes, as liquidações long mantiveram-se elevadas, com totais diários acima de 500 milhões $, sugerindo que traders otimistas continuaram sob pressão nos recuos. Por sua vez, em 21 e 26 de outubro, as liquidações short aumentaram com a recuperação dos preços, traduzindo saídas stop-loss entre vendedores a descoberto e alternância de pressão.

Apesar da dimensão das liquidações não ser sistémica, a elevada concentração de posições long alavancadas indica aumento do risco. Se o volume não expandir ou a volatilidade crescer, o sentimento poderá voltar à cautela e o stress de liquidez gerar reação em cadeia.

Figura 8: Liquidações long dispararam em meados de outubro; liquidações short subiram em 21 e 26 de outubro, ilustrando o confronto entre forças otimistas e pessimistas.

Num cenário de consolidação elevada e volatilidade reduzida, o comportamento do capital permanece moderadamente otimista, mas neutro. Diversos indicadores de derivados e sentimento mostram enfraquecimento do ímpeto comprador e menor força de curto prazo. O LSR e rácios long-short subiram acima de 1, sem aumento relevante de volume; as taxas de financiamento mantêm-se positivas, mas sem alargamento; e as liquidações passaram de alternância para concentração do lado long — tudo aponta para perda de confiança na alavancagem. O mercado mantém-se estável, mas o suporte do sentimento enfraquece, limitando continuidade de tendência.

Com a contração marginal do capital alavancado e a divergência crescente do sentimento long-short, os investidores devem monitorizar zonas-chave de preço e volatilidade para avaliar se a consolidação evolui para reversão de tendência ou recuperação corretiva. O próximo tópico irá abordar a avaliação empírica da Estratégia RSI de Reversão de Tendência, focando a sua adaptação à identificação de zonas de sobrecompra/sobrevenda em diferentes ritmos, captação de pontos de reversão e desempenho prático na melhoria do controlo de risco, redução do trading emocional e otimização do timing de entrada/saída em mercados laterais.

Análise Quantitativa – Estratégia RSI de Reversão de Tendência

(Aviso Legal: Todas as previsões deste artigo baseiam-se em dados históricos e tendências de mercado, destinam-se apenas a fins informativos e não constituem recomendação de investimento nem garantia de desempenho futuro. Os investidores devem avaliar cuidadosamente os riscos e decidir prudentemente.)

1. Visão Geral da Estratégia

A Estratégia RSI de Reversão de Tendência é uma abordagem de trading de curto prazo para identificar mudanças de sentimento e captar reversões de preço com o Relative Strength Index (RSI). Define um limiar de sobrevenda como sinal de entrada e um limiar de sobrecompra como condição de saída, permitindo ao trader detetar ímpeto corretivo em fases de sentimento extremo. Foca-se apenas em posições long (compra). Quando o RSI entra em zona de sobrevenda, inicia-se uma compra; as posições são encerradas por take-profit, stop-loss ou sinal de sobrecompra.

Combinando mecanismos dinâmicos de take-profit e stop-loss, procura garantir lucros nas recuperações e minimizar perdas em reversões falsas. É particularmente eficaz em mercados laterais ou de reversão à média, onde oscilações de curto prazo criam oportunidades recorrentes.

O backtest foi aplicado às dez principais criptomoedas por capitalização (excluindo stablecoins), abrangendo blockchains públicas e ativos de elevada liquidez. O objetivo foi validar a adaptabilidade e robustez da estratégia em diferentes ativos e condições de mercado, comprovando a viabilidade para aplicação real.

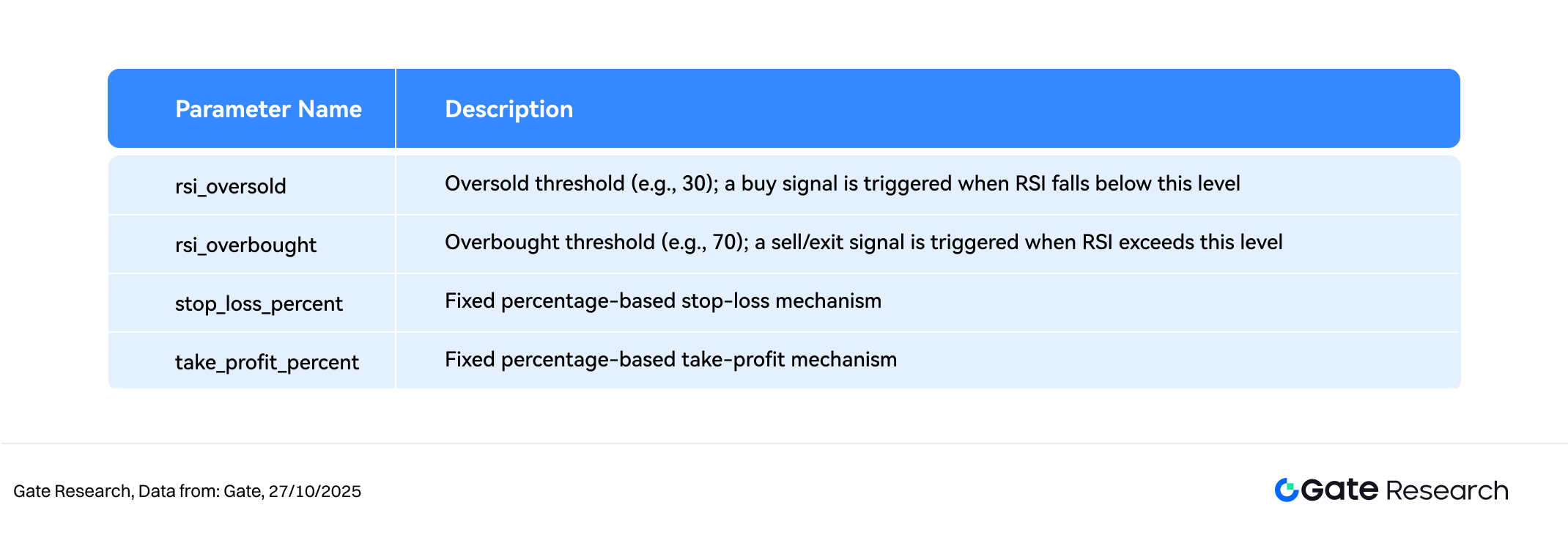

2. Parâmetros Principais

3. Lógica e Mecanismo Operacional da Estratégia

Condições de Entrada

- Quando não há posição ativa e o RSI desce abaixo do limiar rsi_oversold, o mercado é considerado em sobrevenda e ativa-se o sinal de compra.

Condições de Saída

- Saída por Sobrecompra: Se o RSI subir acima do limiar rsi_overbought, antecipa-se reversão e ativa-se o sinal de venda.

- Saída por Stop-Loss: Se o preço descer até

entry_price× (1 −stop_loss_percent), executa-se o stop-loss forçado. - Saída por Take-Profit: Se o preço subir até

entry_price× (1 +take_profit_percent), ativa-se a ordem de take-profit.

Exemplo Prático em Gráfico

- Sinal de Trading Ativado

O gráfico em baixo mostra o ponto de entrada da estratégia a 15 de junho de 2025, no timeframe 1 hora SUI/USDT. Após queda prolongada, o RSI desceu abaixo do nível de sobrevenda em torno de 20 e recuperou rapidamente acima dos 40, indicando reversão inicial. Simultaneamente, a linha rápida do MACD começou a convergir para a lenta, sinalizando recuperação de ímpeto, e o volume aumentou.

Embora o preço não tivesse ainda recuperado significativamente, o rebote do RSI e o aumento do volume validaram o critério “buy-the-dip”, ativando o sinal de entrada long em antecipação de recuperação de curto prazo.

Figura 9: Exemplo de Sinal de Entrada SUI/USDT (15 de junho de 2025)

- Desenvolvimento da Operação

Após a recuperação, o preço da SUI oscilou em alta, com RSI momentaneamente acima de 75 — zona de sobrecompra. O ímpeto diminuiu e o RSI começou a recuar, levando à saída baseada na condição de sobrecompra, consolidando lucro da subida anterior. Embora o preço tenha subido ligeiramente depois, o histograma MACD revelou diminuição do momentum; as médias móveis começaram a convergir, formando padrão clássico de exaustão.

Esta saída está alinhada com a lógica de controlo de risco “realizar ganhos quando o momentum sobreaquece”, evitando a retração subsequente. Futuras melhorias podem incluir trailing stops dinâmicos ou módulos de tendência para maximizar captura de lucro e eficiência.

Figura 10: Exemplo de Sinal de Saída SUI/USDT (16 de junho de 2025)

O estudo de caso demonstra claramente a lógica de entrada/saída e a gestão dinâmica de risco em períodos de sentimento extremo. O RSI permite identificar rebotes em sobrevenda e desacelerações em sobrecompra: quando desce abaixo do limiar, entra-se para captar recuperação; quando sobe à zona de sobrecompra ou atinge limites de lucro/perda, sai-se para consolidar ganhos e limitar o risco.

Com drawdown contido, a estratégia captou parte da tendência ascendente de curto prazo, demonstrando capacidade de deteção de reversão e disciplina operacional em mercados voláteis. Este caso valida a aplicabilidade real e força defensiva da estratégia RSI, servindo de base para futuras otimizações, integração multifatorial e expansão multi-ativos.

4. Exemplo Prático de Backtesting

Configuração de Parâmetros do Backtesting

Para identificar parâmetros ótimos, foi realizada grelha sistemática nos seguintes intervalos:

rsi_overbought: 60 a 95 (passo: 5)rsi_oversold: 5 a 30 (passo: 5)stop_loss_percent: 1 % a 2 % (passo: 0,5 %)take_profit_percent: 10 % a 16 % (passo: 5 %)

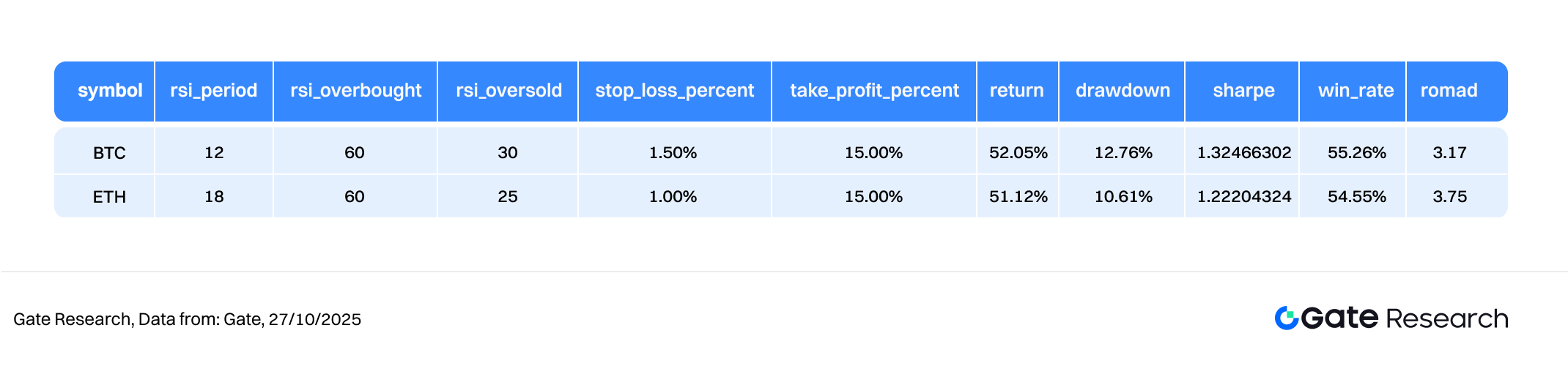

Utilizando o top 10 de criptomoedas por capitalização (excluindo stablecoins), o backtest analisou candles de 4 horas de outubro 2024 a outubro 2025, testando 288 combinações de parâmetros. Selecionaram-se as dez melhores pelo retorno anualizado. Métricas de avaliação: retorno anualizado, Sharpe ratio, drawdown máximo e ROMAD (Return Over Maximum Drawdown), para avaliar estabilidade e desempenho ajustado ao risco em múltiplos cenários.

Figura 11: Tabela comparativa de desempenho das estratégias BTC e ETH

Descrição da Lógica da Estratégia

Ao detetar que o RSI desce abaixo do limiar pré-definido, interpreta-se entrada em zona de sentimento extremo e ativa-se compra imediata. Procura-se captar reversão de curto prazo, combinando take-profit e stop-loss dinâmicos para reforçar o controlo de risco. Se o RSI subir à zona de sobrecompra ou o preço atingir limites de lucro/perda, o sistema executa venda automática, consolidando ganhos ou limitando perdas.

Exemplo BTC para este backtest:

rsi_oversold= 60 (entrada quando RSI desce abaixo deste valor)rsi_overbought= 30 (saída quando RSI sobe acima deste valor)stop_loss_percent= 1,5 %take_profit_percent= 15 %

Análise de Performance e Resultados

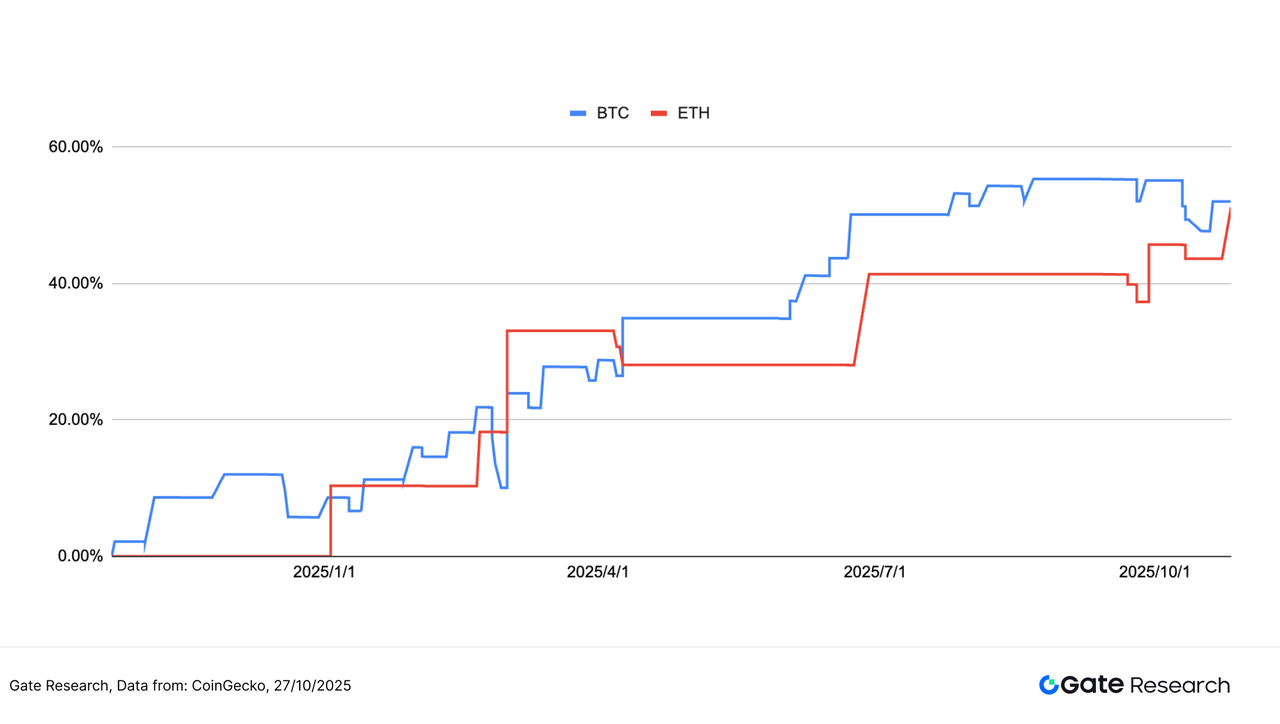

O backtest decorreu de outubro de 2024 a junho de 2025, aplicando a lógica RSI de sobrecompra/sobrevenda aos principais ativos. O desempenho foi estável; as curvas de retorno acumulado BTC e ETH evoluíram gradualmente, com baixa volatilidade, confirmando a força defensiva e rentabilidade consistente em mercados consolidados de médio/longo prazo.

Em outubro de 2025, a estratégia BTC atingiu cerca de 52 % de retorno acumulado e ETH cerca de 51 %, com trajetórias semelhantes. As diferenças residem na amplitude das reversões de curto prazo e volume. A estratégia manteve drawdowns reduzidos, protegendo lucros em múltiplas correções, gerando curva de performance suave e ascendente.

Globalmente, a estratégia RSI manteve perfil estável de risco-retorno nas principais criptomoedas, gerando resultados consistentes mesmo em contexto lateral, validando a sua eficácia.

O Gate Quant Fund, focado em arbitragem e cobertura de risco com neutralidade de mercado, privilegia retornos estáveis e controlo rigoroso de risco. Com enquadramento robusto, procura performance composta de longo prazo, oferecendo abordagem quantitativa equilibrada e baixa volatilidade ao investidor.

Figura 12: Comparação dos retornos acumulados no último ano – Estratégia RSI com parâmetros ótimos

5. Resumo da Estratégia

A Estratégia RSI de Reversão de Tendência, utilizando o RSI como sinal central e mecanismos dinâmicos de take-profit/stop-loss, demonstrou retornos estáveis e forte capacidade de captação de reversão nas principais criptomoedas. Os backtests mostram que BTC e ETH atingiram cerca de 50 % de retorno acumulado, com curvas ascendentes em degraus, evidenciando estabilidade em mercados neutros ou laterais. A estratégia limitou drawdowns e manteve retornos positivos em múltiplos ciclos, gerando performance resiliente.

Modelos de reversão de curto prazo apresentam elevado potencial de lucro, mas podem subperformar em mercados fortemente direcionais, devido a saídas prematuras por sinais persistentes de sobrecompra, limitando o upside. No investimento real, equilibrar controlo da volatilidade e crescimento composto permanece objetivo central na gestão quantitativa.

O Gate Quant Fund privilegia estratégias de arbitragem e cobertura de risco, com enfoque na neutralidade de mercado e gestão rigorosa, visando retornos estáveis. Para que os utilizadores experienciem os benefícios compostos de estratégias quantitativas estáveis, a Gate lançou a campanha “Quant Fund New User Bonus Rate” de 27 de outubro de 2025, 06:00 a 10 de novembro de 2025, 06:00 (UTC). Durante este período, subscritores pela primeira vez podem beneficiar de +5 % de rendimento anualizado adicional em 14 dias, com retorno anualizado total superior a 19 %.

O fundo é gerido por equipa de topo, com portefólio diversificado em arbitragem e cobertura. O objetivo é controlar drawdowns e equilibrar risco e retorno, sendo solução ideal para investidores que procuram retornos quantitativos sustentáveis, de baixa volatilidade e longo prazo.

Conclusão

Entre 14 e 27 de outubro de 2025, o mercado cripto manteve fase de consolidação elevada, com enfraquecimento marginal dos fluxos e sentimento. BTC e ETH mantiveram estrutura técnica, mas volatilidade e volumes contraíram, indicando perda de momentum. O LSR e taxas de financiamento mantêm-se moderadamente otimistas, sem expansão, refletindo otimismo cauteloso nas posições long.

No segmento de derivados, o open interest BTC recuperou após queda breve, enquanto ETH cresceu de forma estável; taxas de financiamento mantêm-se positivas e o capital alavancado não se retirou significativamente. O evento de liquidação de 10 de outubro expôs a fragilidade da alavancagem excessiva e promoveu posicionamento defensivo. O mercado permanece em fase final de consolidação, com rotação estrutural e rearranjo de posições; sem novos influxos, persistem riscos descendentes.

Neste contexto, a estratégia RSI de reversão evidenciou forte aplicabilidade, com retornos acumulados próximos dos 50 % para BTC e ETH, curvas de capital estáveis e eficaz controlo de drawdown. Tokens de alta beta podem subperformar em rallies unidirecionais devido a saídas repetidas por sobrecompra. Futuras melhorias podem integrar limiares dinâmicos, filtros de volatilidade e fatores de volume para refinar a qualidade do sinal e adaptar a estratégia aos ciclos de mercado.

O Gate Quant Fund mantém prioridade nas estratégias de neutralidade e cobertura, visando retornos estáveis e ajustados ao risco. Com gestão rigorosa e diversificação, entrega performance composta sob drawdowns controlados — oferecendo a investidores que procuram resiliência em mercados voláteis uma solução superior para investimento quantitativo sustentável.

Referências:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Research é uma plataforma europeia líder de investigação em blockchain e criptomoedas, proporcionando conteúdo aprofundado ao leitor, incluindo análise técnica, insights de mercado, pesquisa setorial, previsão de tendências e análise de políticas macroeconómicas.

Aviso Legal

Investir em mercados de criptomoedas envolve riscos elevados. Os utilizadores devem realizar pesquisa própria e compreender plenamente a natureza dos ativos antes de tomar decisões de investimento. Gate não se responsabiliza por quaisquer perdas ou danos resultantes dessas decisões.

Artigos relacionados

Tudo o que precisa saber sobre o Quantitative Strategy Trading

Como usar APIs para iniciar a negociação quantitativa

Como os Agentes de IA Impulsionarão a Cripto no Mercado Principal

O Dólar na Internet de Valor - Relatório da Economia de Mercado USDC 2025

Como gerir os riscos no comércio de futuros cripto?