* * ***トップのフィンテックニュースとイベントを発見しよう!****FinTech Weeklyのニュースレターに登録しよう****JPモルガン、コインベース、ブラックロック、クラーナなどの経営幹部が読んでいます*** * *シャリーア準拠の金融は、従来の銀行や投資システムに代わる価値観に基づく選択肢です。イスラム法(シャリーア)に根ざしたこの金融システムは、公正さ、透明性、リスク共有を促進し、宗教的・倫理的原則を遵守しています。この包括的なガイドでは、イスラム金融の基礎、主要な商品、最近の市場動向、技術革新が未来のイスラム金融をどのように形成しているかについて詳しく解説します。シャリーア準拠金融の基本原則----------------------------シャリーア準拠金融の基盤は、公正さ、透明性、倫理的行動を確保するために設計されたいくつかの重要な原則にあります。最も重要な側面の一つはリスク共有であり、これにより取引に関わる両者が利益と損失の可能性を共有します。これは、従来の金融では貸し手が利息契約を通じてすべてのリスクを借り手に移すのに対し、イスラム金融では公平な分配を行うことで搾取を防ぎ、倫理的なパートナーシップを促進し、透明性を高め、実体経済への投資を支援します。また、利益と損失を公平に分かち合うことで金融の安定性を向上させ、社会正義を促進します。### **リバラ(利息)の禁止** イスラム金融では、利息を得たり支払ったりすることは厳しく禁じられています。代わりに、株式参加、資産担保取引、取引を通じて利益を得ます。この原則はリスク共有と一致し、金融機関は投資のリスクに積極的に関与し、保証された利息を得ることはありません。### リスク共有契約リスク共有契約は、シャリーア準拠金融の中心であり、富と責任の公平な分配というイスラムの基本原則を反映しています。資本提供者と起業家が出資比率に応じて利益と損失を共有する二つの主要な形態があります。 * マダラバ(Mudarabah):一方が資本を提供し、もう一方が事業を管理するパートナーシップ。利益は合意した比率で分配され、損失は過失がなければ資本提供者が負担します。 * ムシャラカ(Musharakah):両者が資本を出資し、利益と損失を比例配分する共同事業。責任とパートナーシップを促進します。### 資産担保融資 取引は実体資産やサービスに結びついている必要があり、投機を避け、実体経済活動を促進します。これにより、両者が取引の成功に関心を持つことも保証されます。### ガラル(過度の不確実性)の禁止 契約は透明性を持ち、条件や条項が明確に定められている必要があります。この原則はリスク共有を強化し、すべての当事者がリスクを十分に理解していることを保証します。### 倫理的投資(ハラール金融) 投資は、アルコール、ギャンブル、豚肉産業などのイスラム倫理基準に反する業界を除き、倫理的な事業に限定されます。倫理的な事業に投資することで、金融機関と投資家は道徳的責任と活動の金融リスクを共有します。### ザカート(慈善寄付) 資産の2.5%の義務的な慈善寄付であり、多くの場合金融機関が支援します。これにより、富の公正な再配分と社会福祉の支援が促進されます。例えば、倫理産業に投資するシャリーア準拠の投資ファンドを持つ個人が、年度末に総資産(リターン、貯蓄、その他資産を含む)を計算し、2.5%のザカートを支払うケースを想像してください。この場合、投資家の資産はザカートによって浄化されるだけでなく、社会福祉に貢献し、必要な人々を支援することになり、イスラム金融の倫理的基盤と一致します。* * ***おすすめの書籍:****ディルショド・ジュマニヤゾフとのインタビュー:倫理を超えたシャリーア準拠金融*** * *従来の金融とシャリーア準拠金融の比較シャリーア準拠金融の主要セクター----------------------------シャリーア準拠の金融は、多様なニーズに応えるために個人、企業、機関向けに幅広く展開されており、倫理的ガイドラインに従っています。個人向け銀行サービスから最先端のフィンテック革新まで、それぞれのセクターは公正さ、透明性、責任ある金融慣行の促進に重要な役割を果たしています。ここでは、銀行、投資、ビジネスファイナンス、フィンテックの4つの柱について詳しく解説します。### シャリーア準拠銀行イスラム銀行は、従来の銀行に代わる倫理的選択肢を提供し、前述の原則を遵守しています。主な口座タイプは次の通りです。 * 当座預金口座:資金は信託に基づき、要求に応じて返済され、利息はつきません。 * 貯蓄口座:マダラバ契約のもと、利益は預金者と銀行が合意した比率で分配されます。一般的な銀行商品には次のようなものがあります。 * ムラバハ(コストプラス融資):銀行が資産を購入し、事前に合意したマークアップをつけて顧客に販売。 * イジャラ(リース):銀行が資産をリースし、契約完了時に所有権が移転。 * カルド・ハサン(善意の貸付):慈善や社会的目的のための無利子融資。### シャリーア準拠投資イスラム金融の投資は、倫理的で責任ある事業に焦点を当てています。特に、シャリーアに適合した株式は、アルコール、ギャンブル、豚肉産業などに関わる企業を除外した企業の株式です。シャリーア準拠投資の例は次の通りです。 * 株式投資:特定の倫理的・財務的基準を満たすシャリーア適合株のみ許可。 * スーク(イスラム債券):資産担保証券として構成され、基礎資産から得られる収益から利益を得る。 * イスラム・ミューチュアルファンド:シャリーア適合株やその他の許可された資産に投資するファンドの集合体。投資家は、ビジネス活動と財務比率の両面を評価するシャリーアスクリーニングを通じて適合性を確認します。### イスラム金融におけるビジネスファイナンスイスラム金融のビジネスファイナンスは、公正さ、リスク共有、倫理的投資の原則に沿って構築されています。従来の利息ベースの融資に代わり、資金提供者と起業家がリスクとリターンを共有し、協力と持続可能性を促進します。#### マダラバ(利益分配型パートナーシップ)マダラバは、資本(ラブ・アル=マール)を提供する一方、管理や労働を行う(ムダリブ)パートナーシップです。特にスタートアップや小規模事業、資本不足の起業家に適しています。この契約では、事業から得られる利益は事前に合意した比率で分配されます。例えば、投資家が70%、起業家が30%を受け取るケースです。ただし、損失は過失や管理ミスがなければ資本提供者が負担します。起業家の損失は、投入した時間と労力に限定されます。この仕組みは、借金返済のプレッシャーなしに起業家の革新と成功を促し、投資家はイスラム倫理に沿った投資機会を多様化できます。#### ムシャラカ(ジョイントベンチャー)ムシャラカは、共同所有と相互協力を重視した重要な契約です。資本だけを提供するのではなく、すべてのパートナーが資本や努力を出資し、利益と損失を比例配分します。このモデルは、さまざまな産業に適用可能で、不動産開発や大規模工業プロジェクトなどに利用されます。例えば、二つの企業が新工場の資金調達のためにムシャラカ契約を結び、それぞれ50%ずつ資本を出資した場合、利益は平等または合意した比率で分配されます。この構造は、すべてのパートナーが事業運営に積極的に関与し、資本の効率的な利用とリスクの公平な分散を促します。#### ムラバハ(貿易ファイナンス)ムラバハは、イスラム金融で最も一般的な資金調達手段の一つで、特に貿易や資産取得に有効です。直接融資の代わりに、銀行や金融機関が商品や資産を顧客のために購入し、事前に合意したマークアップで販売します。例えば、小規模企業が新しい機械を購入する場合、イスラム銀行に資金調達を依頼します。銀行は供給者から機械を購入し、コスト+利益価格で販売します。起業家は、その後、合意した期間に分割払いで返済します。従来の利息支払いを伴う融資とは異なり、ムラバハは透明性の高い事前合意に基づき、リスクを明確にし、シャリーアの原則に沿った資産にリンクさせることで、両者の不確実性を排除します。#### サラム(前払い資金調達)サラム契約は、買い手が商品やサービスの代金を前払いし、将来の一定日に引き渡す契約です。農業資金調達に特に有効で、農家が収穫前に資金を必要とする場合に利用されます。サラム契約では、金融機関が農家に資金を前払いし、作物(小麦やナツメヤシなど)の一定量を将来の合意日に引き渡す約束をします。価格は、引き渡し時の市場価格より低く設定されることが多く、早期資金調達のインセンティブとなるとともに、両者の安全性を高めます。このモデルは、生産者の運転資金を確保し、収穫前に販売を確定させることで市場価格の安定化に寄与し、不確実性を軽減します。* * *### **おすすめの書籍:** * オッファはシャリーア準拠のバイ・トゥ・レット金融へのアクセス拡大を推進* * *### シャリーア準拠フィンテックの革新シャリーア準拠のフィンテックは、イスラム金融商品をよりアクセスしやすく、効率的に、透明性を高める役割を果たしています。先進技術とイスラム金融の倫理・リスク共有原則を融合させることで、金融包摂のギャップを埋め、シャリーア準拠の金融サービスへのアクセスを民主化しています。これらの革新は、複雑な金融取引を簡素化し、投資家や企業に完全な法令遵守を保証するツールを提供します。以下に、シャリーア準拠金融を変革する最も影響力のある技術を詳述します。#### クラウドファンディングプラットフォームクラウドファンディングは、倫理的な事業資金調達の強力な手段として台頭しています。シャリーア準拠のクラウドファンディングは、マダラバ(利益分配)やムシャラカ(共同事業)といった契約に基づき、個人が資金をプールし、公正に利益と損失を分配します。例えば、ハラール食品事業を立ち上げたい起業家は、利息に基づかないクラウドファンディングを通じて資金を調達できます。投資者は、利益の一部を受け取る代わりに資金を提供し、マダラバ契約で事前に合意します。あるいは、ムシャラカ構造では、すべての出資者が事業の所有権を共有し、意思決定に参加します。これらのプラットフォームは、小規模投資家が倫理的事業に参加できる機会を提供し、スタートアップにとっても重要な資金源となり、シャリーアの原則を侵害しません。#### ピア・ツー・ピア(P2P)融資(カルド・ハサン)ピア・ツー・ピア融資は、従来の金融仲介者を介さずに個人や企業が資金を調達できる革新的な手段です。イスラム金融の文脈では、カルド・ハサンモデルに従い、無利子の融資を提供します。この仕組みでは、貸し手は利息を期待せずに資金を提供し、借り手は元本のみを返済します。特に、小規模企業や起業家、個人の経済的支援に適しており、利息負担のない支援を可能にします。カルド・ハサン融資を促進するプラットフォームは、特に社会的に支援が必要な層に対し、相互扶助とコミュニティの連帯に基づく倫理的金融支援を提供します。#### ブロックチェーン技術ブロックチェーンは、透明性、安全性、効率性を高めることで、イスラム金融に革命をもたらしています。最も有望な応用例の一つは、スーク(イスラム債券)の発行です。従来のスーク発行は複雑な書類作成と多くの仲介者を必要とし、コストと時間がかかっていました。ブロックチェーンは、取引の分散型で不変の台帳を作成し、所有権移転、利益分配、コンプライアンス監視を安全に記録します。これにより、取引コストが削減され、透明性が向上し、不正や操作のリスクが低減します。バーレーンやマレーシアなどの国々は、すでにブロックチェーンを活用したスーク発行の検討を進めており、イスラム金融の革新とシャリーアの厳格な遵守を両立させています。#### ロボアドバイザリーロボアドバイザリーは、個人のシャリーア適合株やその他の金融商品への投資方法を変革しています。これらのデジタルプラットフォームは、アルゴリズムとAIを駆使し、ユーザーの好みやリスク許容度、金融目標に基づいた自動化された投資アドバイスを提供します。ハラール投資ポートフォリオを構築したい個人は、ロボアドバイザリーサービスを利用して、ギャンブル、アルコール、利息を伴う金融機関の株式など、非適合資産を自動的に除外できます。ポートフォリオは継続的にリバランスされ、シャリーアのスクリーニング基準に適合し続けます。Wahed Investのようなプラットフォームは、倫理的投資をより身近にし、特に若い投資家やデジタル志向の層に支持されています。#### AIを活用したザカート計算ツールザカートは、イスラム金融の重要な柱であり、その計算は複雑です。現金、金、事業収入、投資などさまざまな資産クラスの資産を評価する必要があります。AIを活用したザカート計算ツールは、リアルタイムの財務データに基づき自動計算を行います。ユーザーは資産と負債を入力し、システムは適切なザカート額を自動的に算出します。一部の高度なプラットフォームでは、適格な慈善団体への自動支払いも行い、宗教的義務を果たしつつ社会福祉支援も可能にしています。市場動向と成長データ--------------------近年、イスラム金融業界は大きな成長を遂げています。 * 世界のイスラム金融市場は2024年の3.49兆ドルから2034年には5.75兆ドルへ、年平均成長率は5.13%と予測。 * スークの発行額は2024年3月までに468億ドルに達し、2023年の382億ドルから増加。 * MENA(中東・北アフリカ)が主要市場であり、アジア太平洋地域も急速に拡大中。 * AAOIFI(イスラム金融監督機構)は、スーク発行の規制を強化し、投資家保護を強化。 * 英国では、シャリーア準拠の年金基金が大きく成長し、30%のリターンと1億800万ポンドの資産増加を実現。シャリーア適合株の需要は高まっており、倫理的投資の機会を求める投資家が増えています。課題と今後の展望----------------イスラム金融は、いくつかの課題に直面しています。 * 規制の複雑さ:地域ごとにシャリーア適合の解釈が異なる。 * 教育と認知度:多くの投資家がイスラム金融の原則を理解していない。 * 技術のスケーラビリティ:フィンテック導入とシャリーア遵守の両立。それでも、将来は次のような展望が期待されています。 * アフリカや中央アジアなど未開拓市場への進出。 * ESG(環境・社会・ガバナンス)フレームワークとの連携。 * AIやブロックチェーンの活用による透明性と効率性の向上。倫理的投資への関心が高まる中、シャリーア適合株の需要は増加し、ムスリム・非ムスリム問わず投資家を惹きつけるでしょう。結論:シャリーア準拠金融の重要性----------------------------シャリーア準拠金融は、倫理的な資金運用の新しいアプローチを提供します。公正さ、透明性、社会的責任を重視し、ムスリムだけでなく非ムスリムの投資家にも魅力的です。成長予測や需要の高まり、技術革新とともに、イスラム金融は世界の金融の未来を形作る重要な役割を果たすことが期待されています。

シャリーア準拠の金融の包括的ガイド:原則、成長、革新

トップのフィンテックニュースとイベントを発見しよう!

FinTech Weeklyのニュースレターに登録しよう

JPモルガン、コインベース、ブラックロック、クラーナなどの経営幹部が読んでいます

シャリーア準拠の金融は、従来の銀行や投資システムに代わる価値観に基づく選択肢です。イスラム法(シャリーア)に根ざしたこの金融システムは、公正さ、透明性、リスク共有を促進し、宗教的・倫理的原則を遵守しています。

この包括的なガイドでは、イスラム金融の基礎、主要な商品、最近の市場動向、技術革新が未来のイスラム金融をどのように形成しているかについて詳しく解説します。

シャリーア準拠金融の基本原則

シャリーア準拠金融の基盤は、公正さ、透明性、倫理的行動を確保するために設計されたいくつかの重要な原則にあります。最も重要な側面の一つはリスク共有であり、これにより取引に関わる両者が利益と損失の可能性を共有します。これは、従来の金融では貸し手が利息契約を通じてすべてのリスクを借り手に移すのに対し、イスラム金融では公平な分配を行うことで搾取を防ぎ、倫理的なパートナーシップを促進し、透明性を高め、実体経済への投資を支援します。また、利益と損失を公平に分かち合うことで金融の安定性を向上させ、社会正義を促進します。

リバラ(利息)の禁止

イスラム金融では、利息を得たり支払ったりすることは厳しく禁じられています。代わりに、株式参加、資産担保取引、取引を通じて利益を得ます。この原則はリスク共有と一致し、金融機関は投資のリスクに積極的に関与し、保証された利息を得ることはありません。

リスク共有契約

リスク共有契約は、シャリーア準拠金融の中心であり、富と責任の公平な分配というイスラムの基本原則を反映しています。

資本提供者と起業家が出資比率に応じて利益と損失を共有する二つの主要な形態があります。

資産担保融資

取引は実体資産やサービスに結びついている必要があり、投機を避け、実体経済活動を促進します。これにより、両者が取引の成功に関心を持つことも保証されます。

ガラル(過度の不確実性)の禁止

契約は透明性を持ち、条件や条項が明確に定められている必要があります。この原則はリスク共有を強化し、すべての当事者がリスクを十分に理解していることを保証します。

倫理的投資(ハラール金融)

投資は、アルコール、ギャンブル、豚肉産業などのイスラム倫理基準に反する業界を除き、倫理的な事業に限定されます。倫理的な事業に投資することで、金融機関と投資家は道徳的責任と活動の金融リスクを共有します。

ザカート(慈善寄付)

資産の2.5%の義務的な慈善寄付であり、多くの場合金融機関が支援します。これにより、富の公正な再配分と社会福祉の支援が促進されます。例えば、倫理産業に投資するシャリーア準拠の投資ファンドを持つ個人が、年度末に総資産(リターン、貯蓄、その他資産を含む)を計算し、2.5%のザカートを支払うケースを想像してください。

この場合、投資家の資産はザカートによって浄化されるだけでなく、社会福祉に貢献し、必要な人々を支援することになり、イスラム金融の倫理的基盤と一致します。

おすすめの書籍:

ディルショド・ジュマニヤゾフとのインタビュー:倫理を超えたシャリーア準拠金融

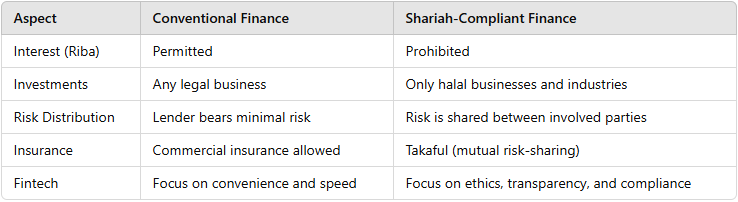

従来の金融とシャリーア準拠金融の比較

シャリーア準拠金融の主要セクター

シャリーア準拠の金融は、多様なニーズに応えるために個人、企業、機関向けに幅広く展開されており、倫理的ガイドラインに従っています。個人向け銀行サービスから最先端のフィンテック革新まで、それぞれのセクターは公正さ、透明性、責任ある金融慣行の促進に重要な役割を果たしています。

ここでは、銀行、投資、ビジネスファイナンス、フィンテックの4つの柱について詳しく解説します。

シャリーア準拠銀行

イスラム銀行は、従来の銀行に代わる倫理的選択肢を提供し、前述の原則を遵守しています。主な口座タイプは次の通りです。

一般的な銀行商品には次のようなものがあります。

シャリーア準拠投資

イスラム金融の投資は、倫理的で責任ある事業に焦点を当てています。特に、シャリーアに適合した株式は、アルコール、ギャンブル、豚肉産業などに関わる企業を除外した企業の株式です。

シャリーア準拠投資の例は次の通りです。

投資家は、ビジネス活動と財務比率の両面を評価するシャリーアスクリーニングを通じて適合性を確認します。

イスラム金融におけるビジネスファイナンス

イスラム金融のビジネスファイナンスは、公正さ、リスク共有、倫理的投資の原則に沿って構築されています。従来の利息ベースの融資に代わり、資金提供者と起業家がリスクとリターンを共有し、協力と持続可能性を促進します。

マダラバ(利益分配型パートナーシップ)

マダラバは、資本(ラブ・アル=マール)を提供する一方、管理や労働を行う(ムダリブ)パートナーシップです。特にスタートアップや小規模事業、資本不足の起業家に適しています。

この契約では、事業から得られる利益は事前に合意した比率で分配されます。例えば、投資家が70%、起業家が30%を受け取るケースです。ただし、損失は過失や管理ミスがなければ資本提供者が負担します。起業家の損失は、投入した時間と労力に限定されます。

この仕組みは、借金返済のプレッシャーなしに起業家の革新と成功を促し、投資家はイスラム倫理に沿った投資機会を多様化できます。

ムシャラカ(ジョイントベンチャー)

ムシャラカは、共同所有と相互協力を重視した重要な契約です。資本だけを提供するのではなく、すべてのパートナーが資本や努力を出資し、利益と損失を比例配分します。

このモデルは、さまざまな産業に適用可能で、不動産開発や大規模工業プロジェクトなどに利用されます。例えば、二つの企業が新工場の資金調達のためにムシャラカ契約を結び、それぞれ50%ずつ資本を出資した場合、利益は平等または合意した比率で分配されます。

この構造は、すべてのパートナーが事業運営に積極的に関与し、資本の効率的な利用とリスクの公平な分散を促します。

ムラバハ(貿易ファイナンス)

ムラバハは、イスラム金融で最も一般的な資金調達手段の一つで、特に貿易や資産取得に有効です。直接融資の代わりに、銀行や金融機関が商品や資産を顧客のために購入し、事前に合意したマークアップで販売します。

例えば、小規模企業が新しい機械を購入する場合、イスラム銀行に資金調達を依頼します。銀行は供給者から機械を購入し、コスト+利益価格で販売します。起業家は、その後、合意した期間に分割払いで返済します。

従来の利息支払いを伴う融資とは異なり、ムラバハは透明性の高い事前合意に基づき、リスクを明確にし、シャリーアの原則に沿った資産にリンクさせることで、両者の不確実性を排除します。

サラム(前払い資金調達)

サラム契約は、買い手が商品やサービスの代金を前払いし、将来の一定日に引き渡す契約です。農業資金調達に特に有効で、農家が収穫前に資金を必要とする場合に利用されます。

サラム契約では、金融機関が農家に資金を前払いし、作物(小麦やナツメヤシなど)の一定量を将来の合意日に引き渡す約束をします。価格は、引き渡し時の市場価格より低く設定されることが多く、早期資金調達のインセンティブとなるとともに、両者の安全性を高めます。

このモデルは、生産者の運転資金を確保し、収穫前に販売を確定させることで市場価格の安定化に寄与し、不確実性を軽減します。

おすすめの書籍:

シャリーア準拠フィンテックの革新

シャリーア準拠のフィンテックは、イスラム金融商品をよりアクセスしやすく、効率的に、透明性を高める役割を果たしています。先進技術とイスラム金融の倫理・リスク共有原則を融合させることで、金融包摂のギャップを埋め、シャリーア準拠の金融サービスへのアクセスを民主化しています。

これらの革新は、複雑な金融取引を簡素化し、投資家や企業に完全な法令遵守を保証するツールを提供します。以下に、シャリーア準拠金融を変革する最も影響力のある技術を詳述します。

クラウドファンディングプラットフォーム

クラウドファンディングは、倫理的な事業資金調達の強力な手段として台頭しています。シャリーア準拠のクラウドファンディングは、マダラバ(利益分配)やムシャラカ(共同事業)といった契約に基づき、個人が資金をプールし、公正に利益と損失を分配します。

例えば、ハラール食品事業を立ち上げたい起業家は、利息に基づかないクラウドファンディングを通じて資金を調達できます。投資者は、利益の一部を受け取る代わりに資金を提供し、マダラバ契約で事前に合意します。あるいは、ムシャラカ構造では、すべての出資者が事業の所有権を共有し、意思決定に参加します。

これらのプラットフォームは、小規模投資家が倫理的事業に参加できる機会を提供し、スタートアップにとっても重要な資金源となり、シャリーアの原則を侵害しません。

ピア・ツー・ピア(P2P)融資(カルド・ハサン)

ピア・ツー・ピア融資は、従来の金融仲介者を介さずに個人や企業が資金を調達できる革新的な手段です。イスラム金融の文脈では、カルド・ハサンモデルに従い、無利子の融資を提供します。

この仕組みでは、貸し手は利息を期待せずに資金を提供し、借り手は元本のみを返済します。特に、小規模企業や起業家、個人の経済的支援に適しており、利息負担のない支援を可能にします。

カルド・ハサン融資を促進するプラットフォームは、特に社会的に支援が必要な層に対し、相互扶助とコミュニティの連帯に基づく倫理的金融支援を提供します。

ブロックチェーン技術

ブロックチェーンは、透明性、安全性、効率性を高めることで、イスラム金融に革命をもたらしています。最も有望な応用例の一つは、スーク(イスラム債券)の発行です。従来のスーク発行は複雑な書類作成と多くの仲介者を必要とし、コストと時間がかかっていました。

ブロックチェーンは、取引の分散型で不変の台帳を作成し、所有権移転、利益分配、コンプライアンス監視を安全に記録します。これにより、取引コストが削減され、透明性が向上し、不正や操作のリスクが低減します。

バーレーンやマレーシアなどの国々は、すでにブロックチェーンを活用したスーク発行の検討を進めており、イスラム金融の革新とシャリーアの厳格な遵守を両立させています。

ロボアドバイザリー

ロボアドバイザリーは、個人のシャリーア適合株やその他の金融商品への投資方法を変革しています。これらのデジタルプラットフォームは、アルゴリズムとAIを駆使し、ユーザーの好みやリスク許容度、金融目標に基づいた自動化された投資アドバイスを提供します。

ハラール投資ポートフォリオを構築したい個人は、ロボアドバイザリーサービスを利用して、ギャンブル、アルコール、利息を伴う金融機関の株式など、非適合資産を自動的に除外できます。ポートフォリオは継続的にリバランスされ、シャリーアのスクリーニング基準に適合し続けます。

Wahed Investのようなプラットフォームは、倫理的投資をより身近にし、特に若い投資家やデジタル志向の層に支持されています。

AIを活用したザカート計算ツール

ザカートは、イスラム金融の重要な柱であり、その計算は複雑です。現金、金、事業収入、投資などさまざまな資産クラスの資産を評価する必要があります。

AIを活用したザカート計算ツールは、リアルタイムの財務データに基づき自動計算を行います。ユーザーは資産と負債を入力し、システムは適切なザカート額を自動的に算出します。

一部の高度なプラットフォームでは、適格な慈善団体への自動支払いも行い、宗教的義務を果たしつつ社会福祉支援も可能にしています。

市場動向と成長データ

近年、イスラム金融業界は大きな成長を遂げています。

シャリーア適合株の需要は高まっており、倫理的投資の機会を求める投資家が増えています。

課題と今後の展望

イスラム金融は、いくつかの課題に直面しています。

それでも、将来は次のような展望が期待されています。

倫理的投資への関心が高まる中、シャリーア適合株の需要は増加し、ムスリム・非ムスリム問わず投資家を惹きつけるでしょう。

結論:シャリーア準拠金融の重要性

シャリーア準拠金融は、倫理的な資金運用の新しいアプローチを提供します。公正さ、透明性、社会的責任を重視し、ムスリムだけでなく非ムスリムの投資家にも魅力的です。成長予測や需要の高まり、技術革新とともに、イスラム金融は世界の金融の未来を形作る重要な役割を果たすことが期待されています。