イーサリアム強気・弱気ゲームの分析および間近に迫るFusakaアップグレード前の展望

I. はじめに

今週、世界中の開発者がブエノスアイレスに集まり、年次のEthereum開発者カンファレンスが開催されています。12月にはEthereumの大型アップグレード「Fusaka」が控えており、データ処理能力が8倍に拡大、ネットワークセキュリティの強化、新しい開発ツールの導入が予定されています。加えて、機関投資家の参入拡大により資本流入が活発化し、リアルワールドアセット(RWA)市場がEthereumの新たな成長ドライバーとなる見込みです。

一方で、10月初旬以降のマクロ経済の不透明感がEthereumに重くのしかかり、価格は最高値4,900ドルから下落トレンドへ転じました。突発的な「10・11暴落」のブラックスワンイベントでETHは低迷し、直近は3,000ドル前後で推移、ピークから30%超の下落となっています。かつてETH上昇を支えた資本は流出に転じ、DATトレジャリー企業の株価は急落、保有分も含み益から含み損へ転じ、一部株主は売却に動いています。世界各国のETH現物ETFも純流出が続き、伝統的な機関投資家は様子見姿勢を強めています。同時にEthereumエコシステムも冷え込み、TVL(ロック総額)は10月以降20%超減少、オンチェーンステーブルコインは度重なるペッグ外れ、DeFiプロトコルも相次ぎ打撃を受けています。

本稿では、Ethereumの直近パフォーマンスを振り返り、現状の強気・弱気要因を深く分析し、年末・来年・中長期の展望を示します。個人投資家が不透明な状況を乗り越え、主要トレンドを把握し、この重要な転換期により合理的な意思決定ができるよう支援することが目的です。

II. Ethereumの直近パフォーマンス分析

第3四半期、Ethereum価格は強気ムードとともに上昇し、6月末の約2,500ドルから8月下旬には年初来高値となる約4,950ドルまで駆け上がりました。しかし10月には、マクロ・市場内リスクが複合的に高まり、急激な売りが発生。10月11日、米国の対中関税引き上げ発表を受けてリスク資産の世界的売りが加速し、暗号資産も大幅下落しました。Ethereum価格は20%超下落し、3,380ドル付近まで急落。その後やや反発したものの、流動性は徐々に枯渇し、全体的にボラティリティが高く下落基調が続いています。現在、ETHは3,000ドル前後で推移し、8月高値から30%超の下落となっています。

出典: https://www.tradingview.com/symbols/ETHUSD

- マクロ経済の引き締め:今回の調整は主にマクロ流動性の縮小とタカ派的な金利観測が要因です。11月、米連邦準備制度理事会(FRB)は強硬姿勢を示し、12月利下げ期待は後退、リスク回避姿勢が強まりました。暗号資産市場の第3四半期の盛り上がりは、機関投資家の「新規資金」に支えられていました。夏には複数のEthereum現物ETFが上場し、伝統的投資家が流入、大手上場企業もETH大量購入を発表し、強力な買い支えとなりました。しかし10月にはマクロ不透明感が増し、安全資産志向で米ドル・米国債への資金還流が起こり、暗号資産への新規流入は急速に枯渇しました。

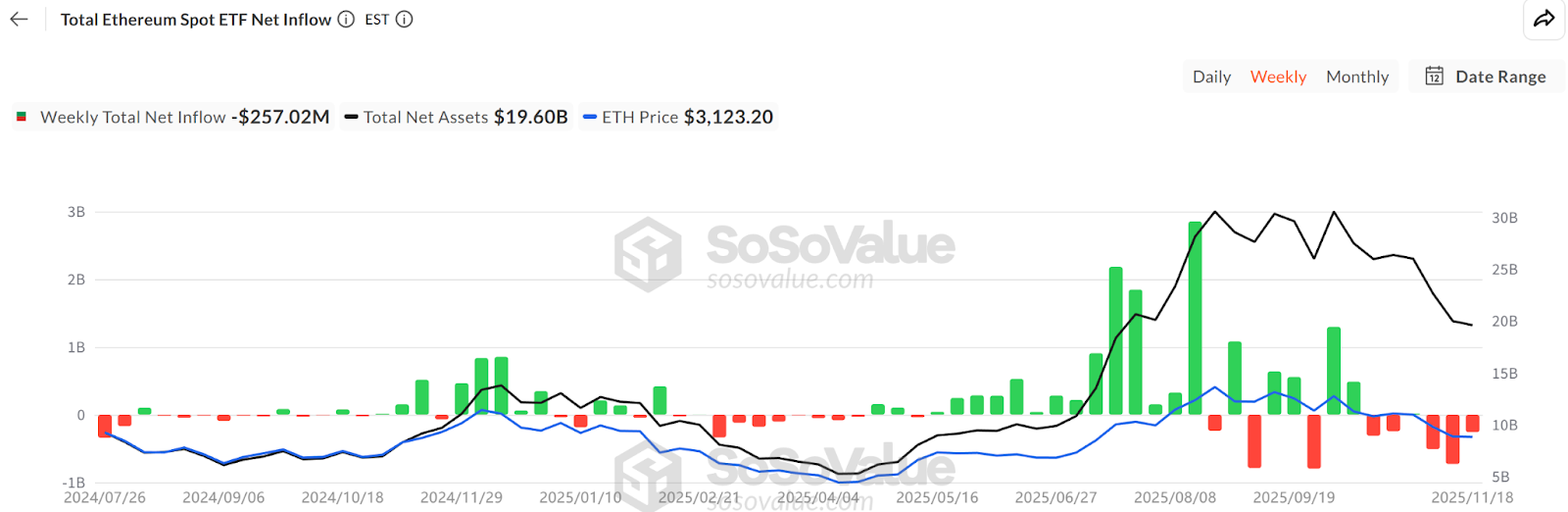

2. ETF資金流出:SoSoValueのデータによると、11月中旬時点でEthereum現物ETFの総保有量は約634万ETH(1,928億ドル)、供給量の5.19%に相当します。しかし今月は純流入から純流出へ転じ、出金額が新規投資を大きく上回り、1日最大1億8,000万ドルの流出が発生。7月・8月の安定した流入と対照的です。ETF投資家は通常長期投資家ですが、連日の純償還は伝統金融経路からのETH需要減退を示します。彼らの撤退は買い圧力を直接減らすだけでなく、短期的なボラティリティも増幅させます。

出典: https://sosovalue.com/assets/etf/us-eth-spot

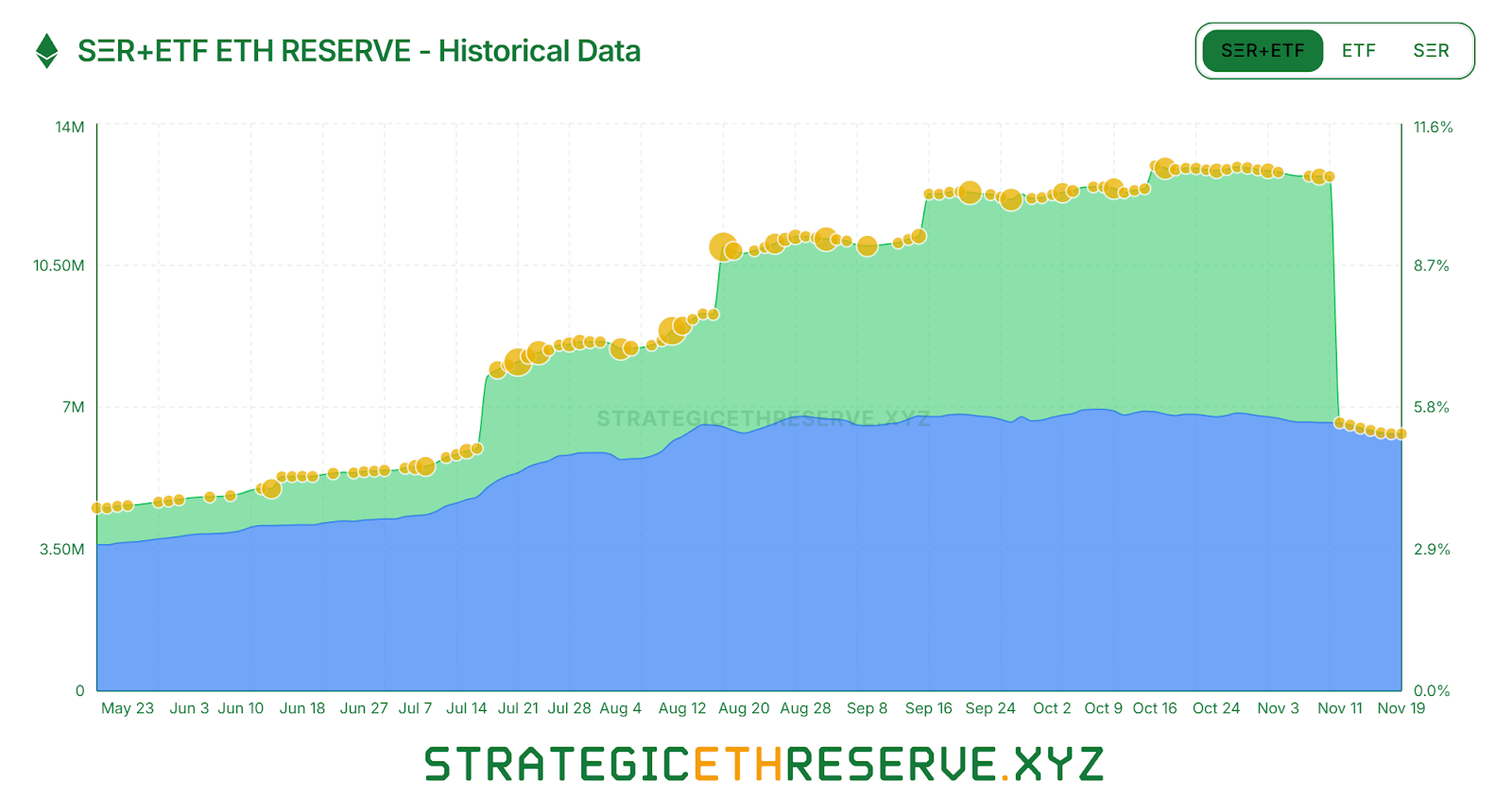

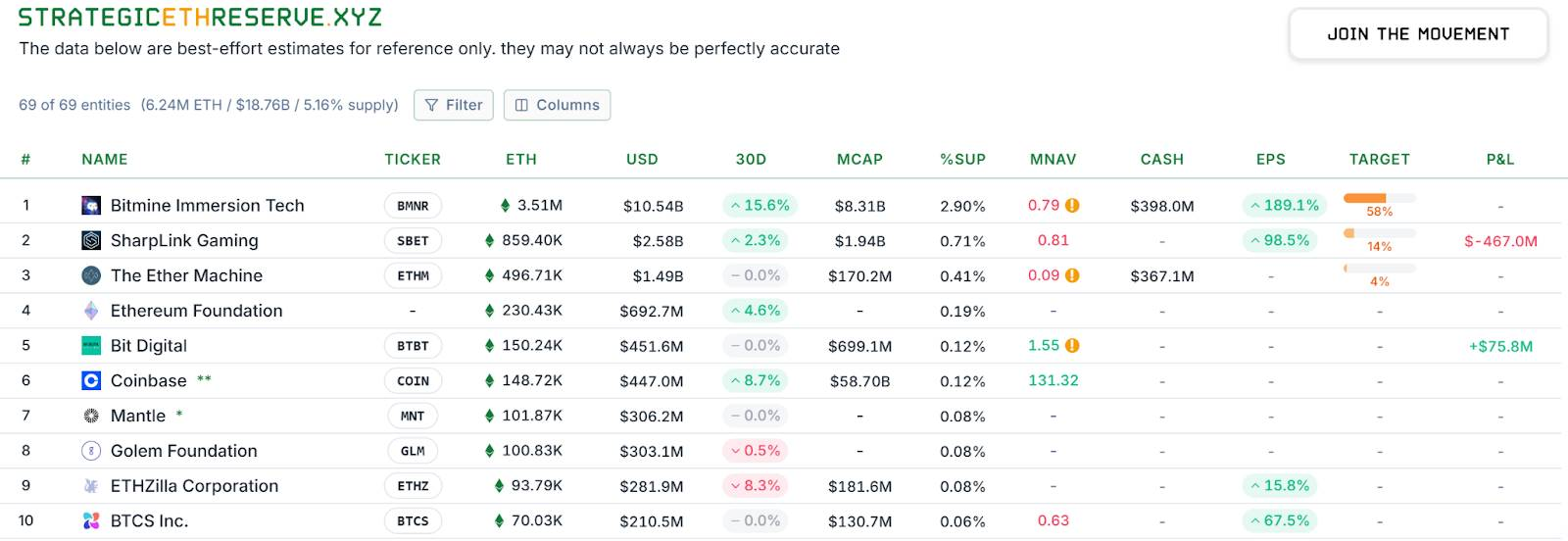

3. DAT社の積増ペース鈍化:業界内でも分化が進んでいます。11月中旬時点でDATの戦略的ETH保有総量は約624万ETH(供給量の5.15%)ですが、積増ペースは明らかに鈍化。主要保有者の中でBitMineだけが積極的にETHを購入し、直近1週間でさらに67,000ETHを追加。SharpLinkは10月中旬以降買いを停止し、19,300ETH(平均3,609ドル)を取得後、含み損状態です。一部の小規模トレジャリー企業は生き残りのため資産売却を余儀なくされ、例えば「ETHZilla」は10月末に約40,000ETHを売却し自社株買いとディスカウント縮小に充てました。トレジャリー業界は拡大から二極化へ移行し、強大な企業は辛うじて買いを維持、小規模企業は流動性・債務圧力から保有縮小と損切りを迫られています。

出典: https://www.strategicethreserve.xyz/

4. レバレッジ解消と売り圧力増加:二次市場では、レバレッジ資金の急速な引き上げがETHの売り圧力を強めました。10月の暴落時には、強気ポジションを大きく取っていた「Machi Big Brother」などのクジラが清算され、パニックが広がり強気心理が悪化。Coinglassによれば、ETH先物の建玉は8月高値から約50%減少しており、急速なデレバレッジと投機・流動性の冷却を示します。レバレッジ勢だけでなく長期保有者もポジションを緩めています。オンチェーン分析会社Glassnodeによると、155日超保有の長期保有者は直近で1日あたり約45,000ETH(1億4,000万ドル)を売却しており、2021年以来の高水準です。これは一部の熟練保有者が高値で利益確定していることを示します。これらは内部の強気モメンタムが弱まっている兆候です。

5. Ethereumステーキング減少:Beacon Chainデータによれば、7月以降アクティブバリデータ数は約10%減少し、2022年のPOS移行以降初の大幅減です。主因は、上半期のETH価格高騰で多くのノード運営者が高値でステーキングを解消し利益確定したためで、7月下旬にはバリデータ退出キューが急増、1日あたりETH退出量も過去最高を記録しました。年率ステーキング利回りは約2.9%に低下し、オンチェーン貸出金利は上昇、裁定機会が減少しステーキングの価格支援力が弱まっています。

6. ステーブルコイン・DeFiの混乱:Ethereumエコシステム内の問題も顕在化し、投資家心理をさらに悪化させました。10月11日、USDeは循環型貸付裁定メカニズムの破綻で0.65ドルまで下落。その後すぐ1ドル近くまで回復しましたが、連鎖反応を引き起こしました。その後も分散型ステーブルコイン分野でリスクイベントが続発。StreamプロトコルのxUSDはヘッジファンド破綻でペッグ外れ、USDXは流動性危機で0.38ドルまで急落し1:1償還リスク発生、アルゴリズム型deUSDもペッグ割れ。期待された新興ステーブルコインはいずれも極端な市況で機能不全となり、「デルタニュートラル」モデルの脆弱性と不透明性が露呈しました。ステーブルコインの連鎖的失敗はDeFiにも大打撃を与え、10月中旬以降、複数の貸付・利回り集約プロトコルで不良債権・TVL暴落が発生。MorphoのUSDCボールトはElixirステーブルコインプールの破綻で3.6%の資産損失、戦略撤退を余儀なくされました。老舗貸付プロトコルCompoundも一部ロングテール型ステーブルコイン崩壊で不良債権・清算リスクに直面。Balancerは10月末にハッキングを受け、1億ドル超の損失。これらの出来事でDeFiからの資本流出が続き、11月初めにはEthereumのオンチェーンTVLが975億ドルから約695億ドルまで、1ヶ月余りで300億ドル超減少しました。

出典: https://defillama.com/chain/

総じて、Ethereumは過去2ヶ月間で「ダブルパンチ」に直面しました。マクロ環境の引き締めと、ETF・トレジャリー・オンチェーン資本という3大買い手の同時圧力、加えて内部エコシステムのステーブルコイン・セキュリティの混乱。こうした逆風下で、Ethereumの価格と時価総額は圧力を受けています。

III. 弱気要因:マクロ逆風と潜在リスク

現在、Ethereumを覆う弱気ムードは短中期的にETH価格やエコシステムの発展に引き続き圧力をかける可能性が高い状況です。

1. マクロ引き締めと資本流出

最大の逆風はマクロ環境です。主要中央銀行はインフレ継続下で慎重な金利政策を維持し、12月の利下げ期待は後退、リスク回避ムードが強まっています。上半期にETHを押し上げたETF申込・DAT買い・オンチェーンレバレッジポジションは、今や売り圧力の源となりうる存在です。今後半年間マクロ環境が冷え込んだままなら、より多くの機関がETF償還やトレジャリー株売却に動き、間接的にETH保有量を減らして資本流出が継続するリスクがあります。トレジャリーモデル自体も脆弱で、BitMineなどは大幅ディスカウントで取引され、株主信頼も弱く、資金調達が途絶えたり返済圧力が高まれば、強制的なETH売却リスクが現実味を帯びます。総じて、世界的な流動性転換が起こるまでは資本逆風がEthereumに重くのしかかるでしょう。

2. 競争と分散効果

SolanaやBSCなど他のパブリックチェーンが投機資本を吸収しています。クロスチェーンプロトコルやPlasma、Stable、Arcなどのアプリチェーンの台頭も、プロジェクトやユーザーのEthereum離れを促進しています。モジュラー型ブロックチェーンの概念が普及し、一部プロジェクトは独自ロールアップを構築しEthereumのセキュリティを利用しないケースも増加。Layer2内でもロールアップ間競争が激化し、ArbitrumやOptimismは高額インセンティブやエアドロップでユーザー獲得を図っており、「L2ウォー」に発展する可能性も。L2の発展が必ずしもETH価格上昇に直結せず、価値希釈の一因となる場合もあります。一部L2は独自トークンで手数料を徴収し、長期的にはETHのガス需要減少につながる可能性も。現時点ではETHが主要決済資産の地位を維持しており短期的な競争影響は限定的ですが、長期的リスクには注意が必要です。

3. 規制・政策の不透明性

規制環境も大きなリスクです。SECのPaul Atkins委員長はEthereumを証券と見なさないと発言していますが、今後の規制方針変更があればコンプライアンス地位が揺らぎ、機関投資家の熱意を冷やす恐れがあります。グローバルでDeFi規制議論が進み、分散型ステーブルコインや匿名取引には一層厳しい制限や締め付けが予想されます。こうした政策変化はEthereumエコシステムの発展を阻害しかねません。例えば、一部の国で銀行のステーキング禁止や個人の暗号資産取引制限が導入されれば、資本流入余地が縮小します。欧州のMiCA規制はステーブルコイン発行・DeFiサービスに要件を課し、Ethereumプロジェクトのコンプライアンスコストを押し上げます。

4. 内部エコシステムリスクと信頼再構築

直近の混乱を経て、Ethereumは信頼赤字に直面しており、回復には時間がかかります。頻発するステーブルコインのペッグ外れにより、DeFiユーザーは高利回り商品の利用を敬遠する傾向が強まっています。現在は保守的な戦略が好まれ、ユーザーは中央集権型プラットフォームやUSDT/USDCなど主流ステーブルコインを選好。これにより多くのイノベーティブなEthereumプロトコルは流動性不足に陥り、成長余地も当面限定されます。度重なるセキュリティインシデント(ハッキング・バグ)もEthereumアプリの安全性への疑念を高めており、大型攻撃や破綻が起きる度にユーザーのETH売却や資本流出が発生します。短期的にはリスク管理がコミュニティの重要課題となり、各プロジェクトは準備金や保険を強化しユーザー信頼回復を図る見通しです。ただし、弱気心理は根強く、投資家が再投資するには価格反発や革新的アプリ誕生などの明確な好材料が必要です。

まとめると、Ethereumは現在、マクロ逆風・業界競争・規制圧力・内部エコシステム問題に直面した「底這いフェーズ」にあり、短期的にはETHパフォーマンスが抑制されやすい状況です。これらの逆風は解消に時間と明確な好材料が必要であり、今後も市場の変動・痛みを伴う可能性があります。

IV. 強気要因:アップグレードモメンタムとファンダメンタルズ支援

直近の混乱にもかかわらず、Ethereumは最大規模のパブリックブロックチェーンエコシステムとしての基盤を堅持しています。ネットワーク効果・技術基盤・価値コンセンサスは長期的に高いレジリエンスを維持しています。

1. ネットワーク効果とエコシステムのレジリエンス

- 活発な開発・イノベーション:Ethereumは開発者数・プロジェクト数で業界をリードし、新規アプリや標準規格が次々登場しています。DevConnectでは、Vitalikが「信頼できる中立性と自己管理」原則を再確認し、アカウント抽象化・プライバシー保護も注目テーマとなりました。

- Layer2エコシステムの成長:直近はTVLが減少したものの、Arbitrum・Optimism・BaseなどのLayer2ネットワークは依然として高いユーザーアクティビティ・取引量を維持し、低コスト環境下での需要の強さを示しています。Fusakaアップグレード後はデータ発行コスト低下によりロールアップ経済性が持続可能となり、より多くのユーザー・プロジェクトがEthereum Layer2に流入し、メインネットの価値も強化されます。

- Ethereumネットワークのセキュリティ・分散性:オンチェーンのETHステーキング総量は3,500万ETH超で供給量の約20%、堅固なPOSセキュリティを維持しています。バリデータ数は減少したものの、新たな機関系ノード運営者が参入し、今後も伝統機関によるETH保有・ステーキングが進み、Ethereumの流動性プール拡大が期待されます。

- 手数料バーンによるETHデフレ維持:EIP-1559の手数料バーン機構によりETHはデフレ的性質を持ち、価格弾力性が高まり、デジタル資産としてインフレヘッジ機能も備えています。

Ethereumの強力なネットワーク効果(開発者・ユーザー・資本)と進化する経済モデルは、長期投資家の信頼の基盤です。

2. 主要アップグレードと改善

- Fusakaアップグレードで容量拡大・手数料削減:FusakaはEthereum史上最大規模のスケーリングアップグレードで、12月4日にメインネット稼働予定。PeerDAS技術の導入により、各ノードが全取引データの約1/8のみ保存し、残りはランダムサンプリングと再構築で検証可能となります。これによりノードのストレージ・帯域要件が大幅に軽減。1ブロックあたりのデータブロブ数が8倍に増え、Layer2ロールアップの取引コストも大幅に低下する見込みです。Fusakaはデータ容量拡大とガス手数料低減をもたらし、ArbitrumやOptimismなどLayer2ネットワークとユーザーに直接恩恵が及びます。

- その他主要改善:PeerDASに加え、ブロブ経済調整・DoS耐性強化・ユーザー・開発者向け新ツール、EIP-7951によるP-256楕円曲線署名のネイティブ対応(ハードウェアウォレットやモバイル互換性向上)、CLZ命令のコントラクトアルゴリズム最適化なども含まれます。

Fusakaが成功すれば、2022年のMerge・2023年のShanghaiアップグレードに続く、Ethereumのグローバル決済基盤化に向けた新たなマイルストーンとなり、次の成長サイクルの技術基盤を築くことになります。

3. 新たなアプリトレンドと価値コンセンサス

- オンチェーン実用性向上:Ethereumの性能向上と手数料低減により、従来はコスト面で制約されていたブロックチェーンゲーム・ソーシャルネットワーク・サプライチェーンファイナンスなどの分野が再活性化する可能性があります。高頻度・少額取引を必要とするプラットフォームは、アップグレード後のEthereumやLayer2を基盤として選択しやすくなります。

- DeFiイノベーション継続:Sky(旧MakerDAO)を中心に、DeFiプロトコルはコンプライアンス資産の導入や、ステーブルコイン貸出・国債投資・サブプロジェクト(Spark、Grove、Keel)によるプロトコル間決済を拡大。大手DEX Uniswapは一部プールで0.15%の手数料徴収を開始し、トレジャリー資金の蓄積と持続可能な収益モデルへの転換、ガバナンストークンの価値向上を促進、Ethereumネットワークの活性化に寄与しています。さらに、AaveはV4でクロスチェーン機能・リスク制御強化を予定。市況好転時には、より堅牢でリスク管理型のDeFi2.0が新たなユーザー層を呼び込む可能性があります。

- 認知拡大と政策明確化:米国ETF承認、香港での個人取引解禁、新興国でのステーブルコイン需要拡大はEthereumに成長機会をもたらします。特にアルゼンチン・トルコなど高インフレ国では、Ethereum上のステーブルコイン・決済アプリがインフレヘッジ・越境送金の主要ツールとなり、実需を示すとともにETHのグローバル価値コンセンサスを静かに強化しています。

まとめると、短期的な課題はあるものの、Ethereumの長期的価値はしっかり支えられており、グローバルブロックチェーンの中核的地位は揺らいでいません。これらの強気要因は即時に市場を反転させるものではありませんが、「雪の下の種」のように、条件が整えば一気に芽吹く可能性があります。

V. 今後の見通しと結論

以上の分析を踏まえ、Ethereumの今後の動向について以下の見通しを示します。

短期(年末まで):Ethereumは弱含みのレンジ相場を維持し、底打ちの兆しは見られるものの、力強い反発は期待しにくい状況です。Fusakaアップグレードの好材料はすでに価格に織り込まれており、単独でトレンドを反転させる可能性は低いでしょう。ただし、ETHは高値から30%超下落しており、テクニカル的な売られ過ぎやショートカバー圧力が高まっているため、年末までの一段安は限定的と考えられます。新たなマクロ悪材料(予想外の利上げなど)がなければ、投資家心理はやや回復し、ETHは3,500ドルを上回る水準で緩やかに推移する可能性があります。なお、年末は流動性が逼迫しやすく、出来高を伴わない反発は限定的となりやすく、3,500ドルが主要レジスタンスとなります。

中期(2024年通年~2025年前半):2024年前半は底固め・蓄積フェーズを経て、後半にかけて強含む展開を予想します。具体的には、2024年第1四半期は持ち合いが続き、年末の税金対策売りや機関投資家のポートフォリオリバランスで1月は変動が大きくなる可能性があります。ただし年央には転換点が訪れる可能性があり、インフレ鈍化でFRBが利下げに転じ、グローバル流動性が改善すれば、ETHを含むリスク資産が反発する展開も。米中間選挙前後のリスク選好回復も重なれば、ETHは4,500~5,000ドルレンジへの上昇トレンド入りが期待されます。

長期(2025年後半以降):さらに先を見据えると、Ethereumは次の本格ブルサイクルで新高値を更新し、「グローバル価値決済レイヤー」としての地位を確立する可能性が高いです。2025年後半から2026年にかけてマクロ環境が緩和し、ブロックチェーン採用が加速すれば、ETHは6,000~8,000ドルレンジまで上昇する可能性もあります。この見通しの根拠は2点。第一に、Fusaka後もVerkle tree・PBS提案・完全シャーディングなど継続的なアップグレードで性能・コストが改善し、膨大な新規アプリ・ユーザー流入で価値が押し上げられること。第二に、Ethereumのネットワーク効果が加速し、ユーザー増加が開発者を呼び、さらに資産・アプリが集まる好循環が生まれること。長期的には、Ethereumが数兆ドル規模の経済活動の基盤ネットワークとなり、ETH(ガス・担保・価値保存)の需要が現在の想定を大きく上回る可能性も。さらに、ETHは利回り資産として機関投資家に独自の魅力を持ち、規制環境が成熟すれば年金・政府系ファンドなどが不動産や株式同様にETHを組み入れる余地が広がり、莫大な新規資本が流入しETHの価値中心がさらに上昇する可能性があります。

結論:Ethereumは暗号資産業界の基盤として、これまで幾多のブル・ベアサイクルを乗り越え、その都度強くなってきました。強気・弱気の攻防はやがて決着し、最終的にはテクノロジーと価値が時の味方となります。自己変革と市場の試練を経て、より強靭なEthereumが今後数年で再び主役となり、新たなマイルストーンを達成する可能性が高いでしょう。

当社について

Hotcoin Researchは、Hotcoin取引所の中核リサーチ部門として、専門的な分析を投資家の実践的なインサイトへと昇華することに注力しています。「Weekly Insights」や「In-Depth Reports」では市場トレンドを深掘りし、独自コラム「Hotcoin Select」(AI+専門家による二重審査)で有望資産の発掘と試行錯誤コストの削減を支援。毎週、研究員がライブ配信でホットトピックやトレンド予測を直接解説しています。私たちは、思慮深いガイダンスと専門的サポートが、より多くの投資家のサイクル突破とWeb3でのチャンス獲得を後押しできると信じています。

リスク免責事項

暗号資産市場は非常に変動性が高く、投資にはリスクが伴います。投資家の皆様には、これらのリスクを十分にご理解いただき、厳格なリスク管理体制のもとで資産を守る投資を強く推奨します。

免責事項:

- 本記事は[TechFlow]より転載しており、著作権は原著者[Hotcoin Research]に帰属します。転載に関するご懸念がある場合は、Gate Learnチームまでご連絡ください。規定に従い速やかに対応いたします。

- 免責事項:本記事に記載された見解・意見は著者個人のものであり、投資助言を構成するものではありません。

- 本記事の他言語版はGate Learnチームが翻訳しています。Gateの引用がない場合、翻訳記事の無断転載・配布・盗用は禁止されています。

関連記事

ETHを賭ける方法は?

Polygon 2.0 (POL)とは何ですか?MATICからPOLへの移行(2025)

マージとは何ですか?

Neiroとは何ですか?2025年にNEIROETHについて知っておくべきすべて

トップ10のETH LSTトークン