Gate Ventures Research Insights: Stablecoin Sintetis Berbasis Strategi – Financial Lego Berbasis Suku Bunga

TL;DR

Stablecoin telah lama menjadi primadona industri kripto. Pada fase awal, pengembangan dipelopori oleh stablecoin algoritmik, seperti AMPL dari Ampleforth dan UST (LUNA) dari Terra. Kedua proyek ini berupaya melepas ketergantungan pada cadangan USD dengan membangun stablecoin berpatok USD melalui mekanisme algoritmik, mendorong adopsi di ekosistem kripto dan DeFi hingga menjangkau pengguna tradisional di luar blockchain. Ampleforth mengejar unit penyelesaian asli kripto—tanpa patokan USD 1:1—sedangkan TerraUSD (UST) menargetkan patokan dolar yang ajeg guna memperluas penggunaan pembayaran dan penyimpan nilai.

Seiring peluncuran Ethena, stablecoin DeFi kini menjadi jangkar stabilitas harga sekaligus sumber imbal hasil. Gelombang "strategy-backed stablecoin" mulai berkembang, mengemas strategi hedge atau produk imbal hasil risiko rendah dalam bentuk token $1 yang dapat diperdagangkan. USDe Ethena mirip reksa dana, menghasilkan return lewat strategi delta-netral—long stETH, short perpetual—dan mendistribusikan yield kepada pemegangnya sebagai sUSDe. Karena struktur menyerupai hedge fund, regulator seperti BaFin Jerman mengklasifikasikannya sebagai efek (sekuritas).

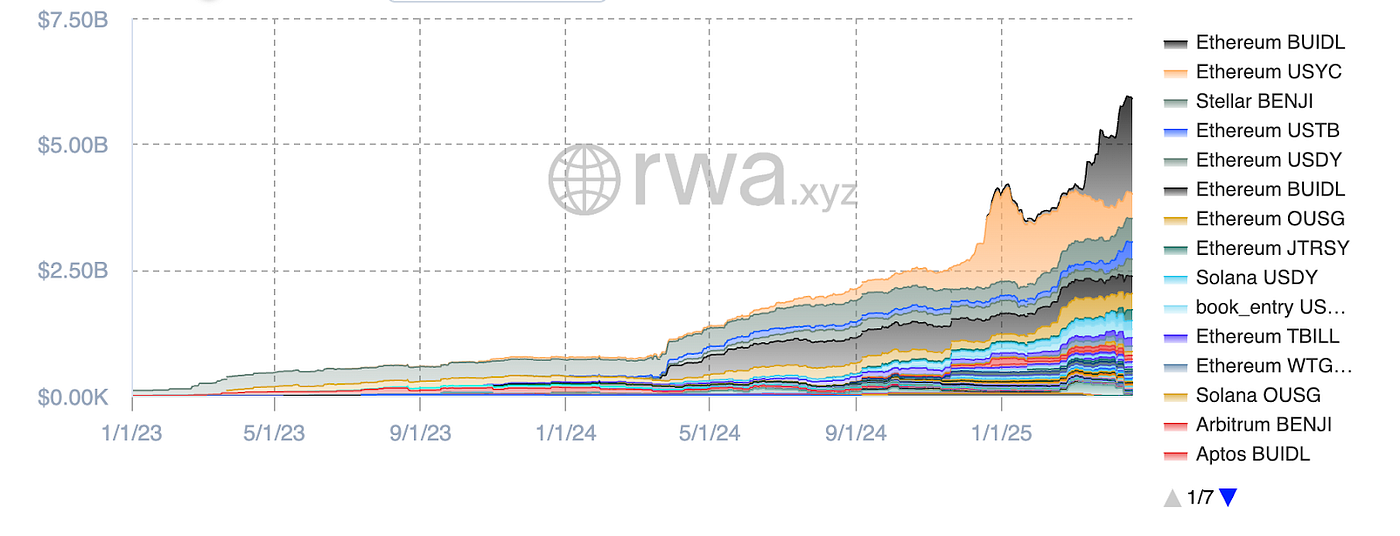

Laporan ini mengelompokkan mekanisme yield stablecoin ke sembilan tipe: lending on-chain, aset dunia nyata (RWA), market making AMM, deposito CeFi, Dai Savings Rate (DSR), surat utang dengan bunga tetap, lindung nilai derivatif, imbal hasil staking, dan Vault agregator strategi. Sebagian besar kanal tersebut menawarkan imbal hasil tahunan 3–8% di pasar saat ini, dengan return dua digit muncul saat periode tidak normal (misal, depeg USDC, lonjakan funding rate).

Walaupun stablecoin berbasis strategi tampak seragam, perbedaan utama terletak pada aspek keberlanjutan yield, transparansi yield, dan kepatuhan regulasi. Stablecoin berbasis RWA seperti USDY dan OUSG lebih unggul dalam aspek kepatuhan dan telah mendapat pengakuan regulator, meski potensi imbal hasil dibatasi oleh struktur pasar Treasury AS. Stablecoin dengan derivatif seperti USDe menawarkan fleksibilitas dan yield lebih tinggi tetapi sangat bergantung pada open interest (OI) pasar kontrak perpetual, sehingga lebih sensitif terhadap volatilitas.

Pendle menunjukkan keunggulan infrastruktur dari tren ini. Pendle memecah aset yield menjadi token pokok tetap (PT) dan token yield mengambang (YT), menciptakan pasar suku bunga on-chain dan memungkinkan lindung nilai spread serta transfer imbal hasil terstandardisasi. Seiring makin banyak proyek stablecoin menggunakan Pendle untuk manajemen arus kas, TVL, volume trading, dan sistem bribe terus meningkat.

Ke depan, stablecoin strategi akan berevolusi ke model yield modular, transparan, dan berorientasi pada regulasi. Proyek dengan sumber yield unik, mekanisme penebusan solid, dan likuiditas ekosistem kuat akan menjadi fondasi reksa dana pasar uang on-chain berikutnya. Namun, produk semacam ini dapat dikategorikan sebagai sekuritas oleh regulator, sehingga menghadapi tantangan kepatuhan yang tidak sederhana.

Stablecoin Berbasis Strategi

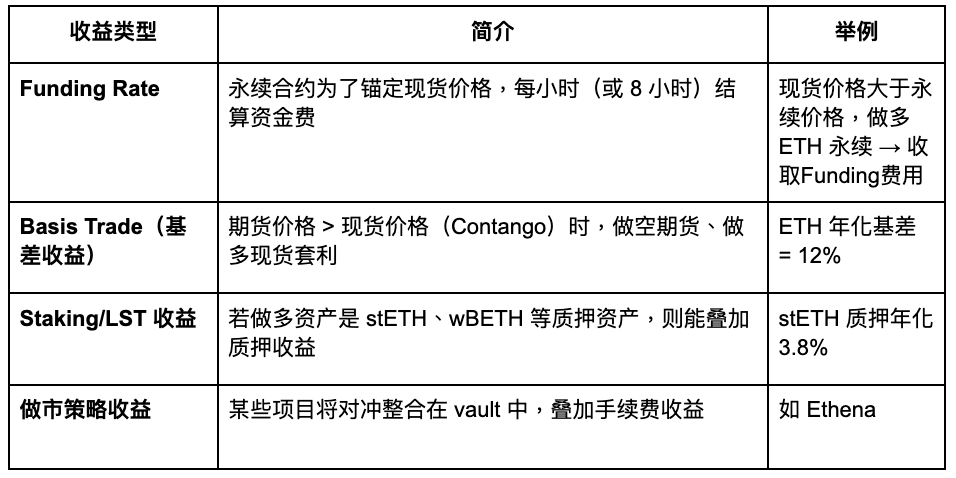

Stablecoin imbal hasil mengakses berbagai sumber pendapatan: lending protocol, liquidity mining, arbitrase netral, yield Treasury berbasis RWA, struktur opsi, keranjang stablecoin, dan imbal hasil staking. Berikut ringkasan strategi utama:

Gate Ventures

Kami akan membahas situasi terkini dan pemicu inovasi kanal yield untuk menilai potensi ke depannya.

Pasar Lending On-Chain

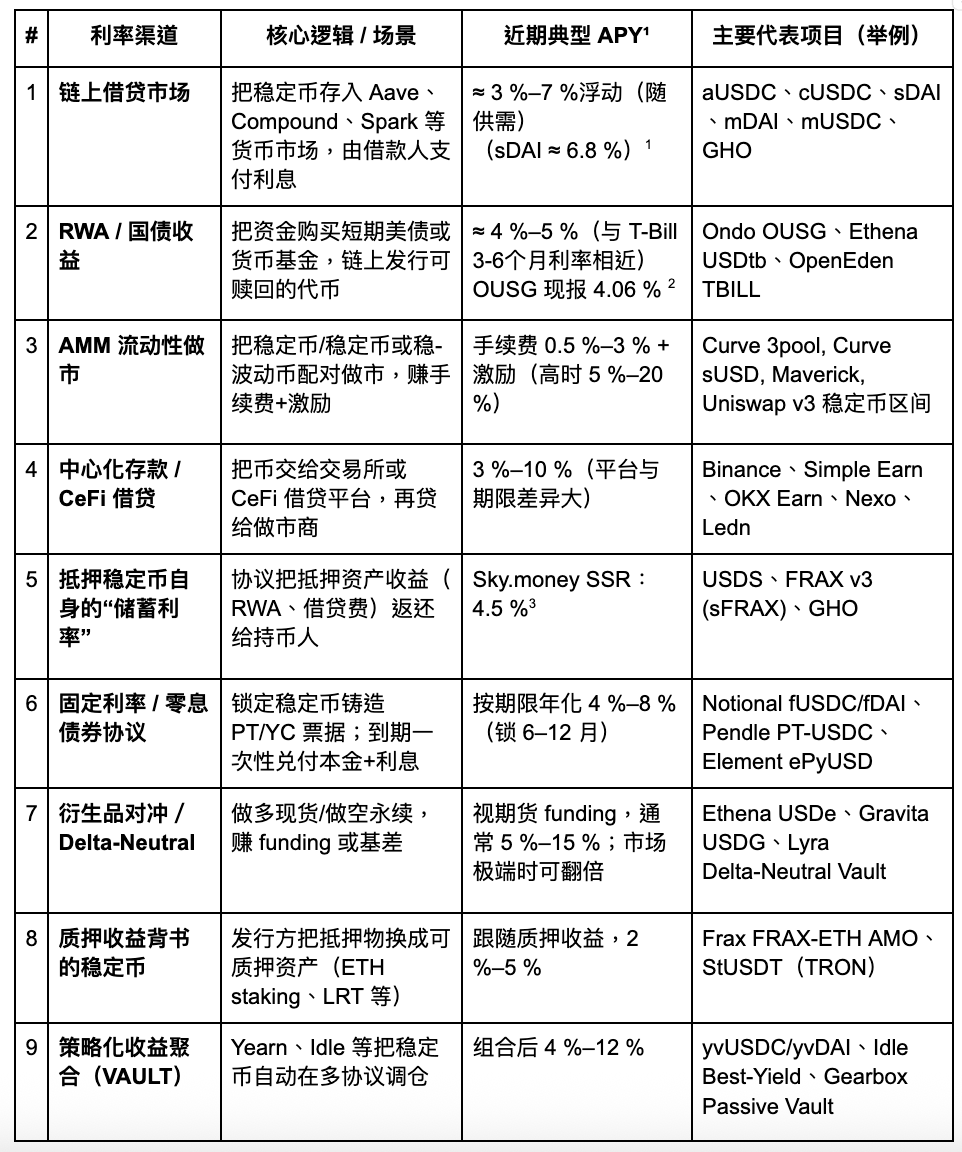

AAVE V3 USDC, sumber: AAVE

Grafik di atas menunjukkan suku bunga pinjaman USDC di AAVE V3 (Ethereum mainnet), acuan di dunia lending on-chain. Di tengah sentimen pasar negatif dan permintaan modal yang lemah, aktivitas lending turun signifikan, dengan tingkat bunga stabil dekat 2% sepanjang tahun.

AAVE juga memperkenalkan stablecoin native GHO, didukung overcollateral dan suku bunga yang ditentukan permintaan lending. Sebagian besar stablecoin utama di AAVE bisa menerima bunga, namun hanya lewat aktivitas pinjaman—membatasi efisiensi modal. Suku bunga pinjaman GHO saat ini 2–4% dan berubah sesuai siklus pasar. Saat tren pasar bullish, lending rate bisa naik hingga 10–20%, meski sangat volatil. Pendle menawarkan solusi untuk menerima bunga lebih awal di masa volatilitas tinggi.

Pasar RWA (Treasury)

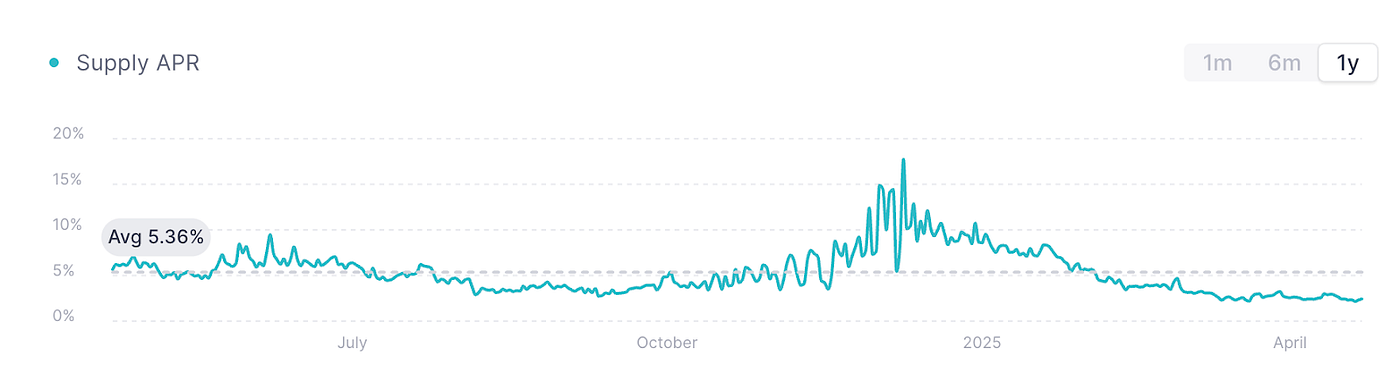

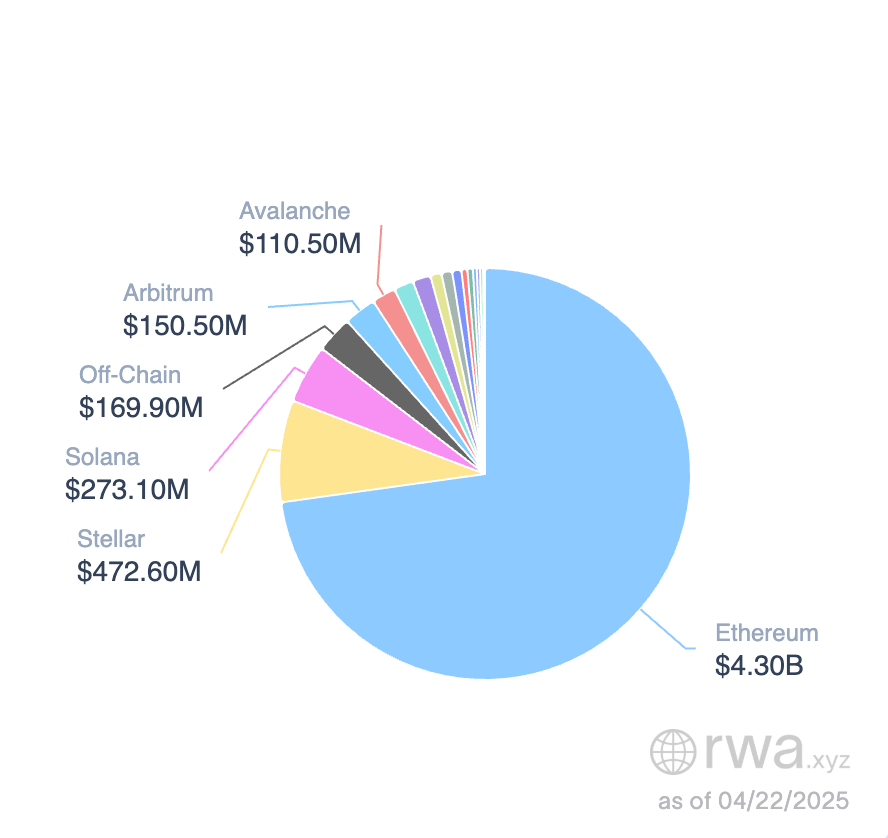

Stablecoin di pasar RWA, sumber: RWA.xyz

Investor semakin meminati stablecoin berbasis Treasury AS, sehingga nilai pasarnya mencapai sekitar $5,9 miliar. Ekosistem Ethereum menguasai lebih dari 80% pangsa pasar. BlackRock BUILD memimpin stablecoin berbasis Treasury (32%, ~$1,9M), diikuti Circle USYC ($490M) dan Franklin Templeton BENJI.

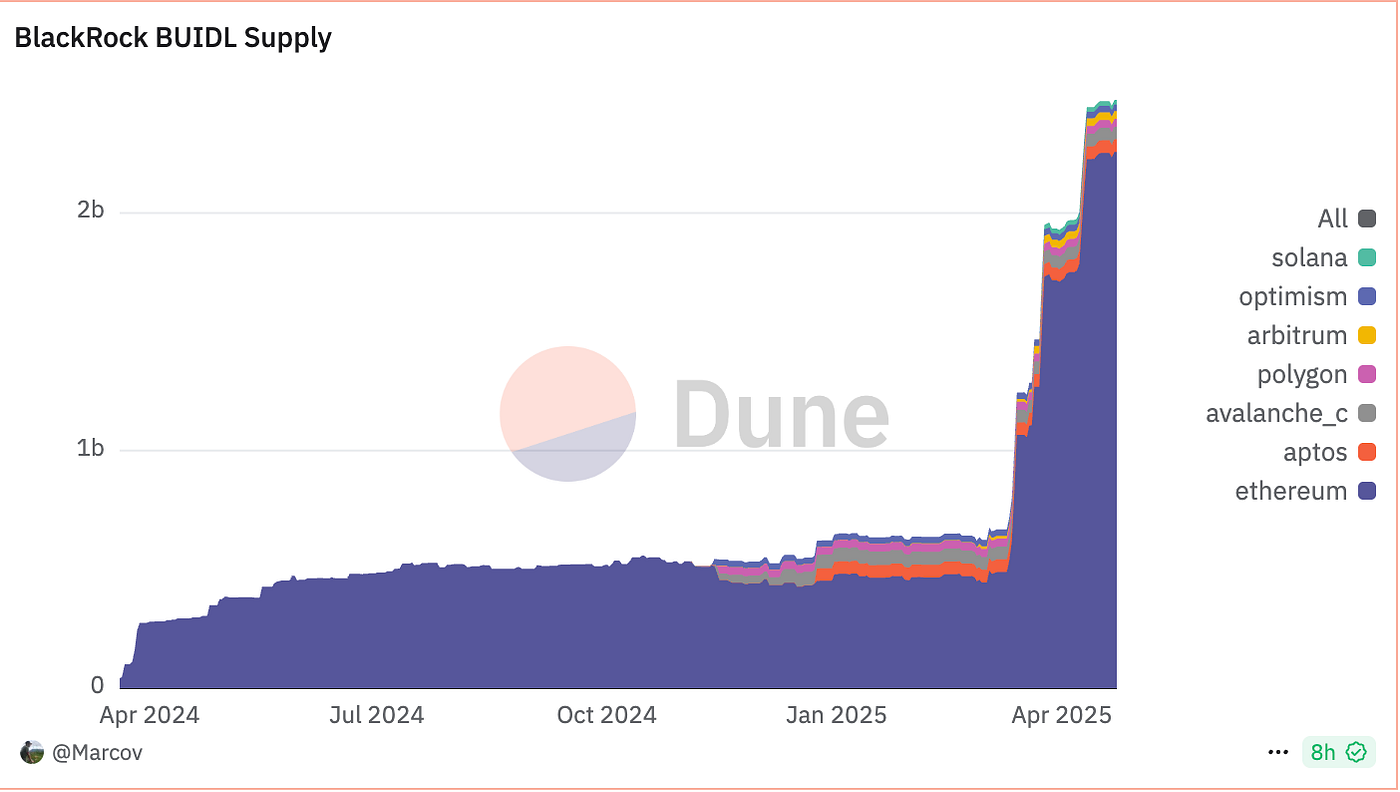

Pasokan BUIDL, sumber: Dune

BUIDL, walau dipatok $1, pada praktiknya bukan untuk transaksi harian. Produk ini merupakan reksa dana yang merujuk Treasury jangka pendek, kas, dan repo overnight. Pengguna berlangganan dengan USDC/USD, tiap BUIDL mewakili $1 pokok dengan yield bulanan melalui Rebase. Pengguna awal termasuk Anchorage Digital Bank NA, BitGo, Coinbase, dan Fireblocks.

Pasokan BUIDL tumbuh pesat, dengan minimum langganan $5 juta. Per 1 Mei 2025, terdapat 48 klien dan AUM mencapai $2,47M. Ondo Finance melaporkan persentase hasil tahunan (APY) sekitar 4%, sejalan dengan yield Treasury 3–6 bulan.

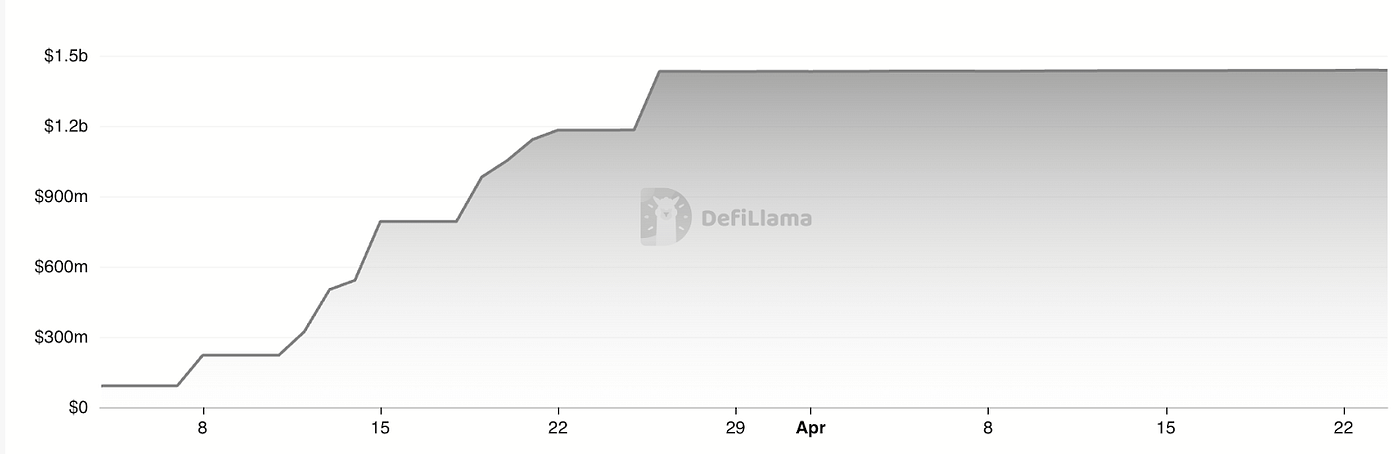

TVL USDtb, sumber: Defillama

USDtb Ethena menerapkan model money market fund, menggunakan dana BUIDL ter-tokenisasi sebagai aset dasar dan—berbeda dengan OUSG Ondo maupun BlackRock BUIDL—menyediakan transferabilitas bebas hambatan. AUM USDtb sekitar $1,43M; kemitraannya dengan Bybit mengamankan likuiditas pasar.

Pasar stablecoin RWA berkembang pesat, total nilainya mendekati $5,9M. USDtb Ethena menandai arah baru: jika regulator AS mengizinkan model "stablecoin bunga terpisah", kapasitas pasarnya bisa menyamai money market fund AS sebesar $6 triliun.

Namun untuk jangka pendek, yield Treasury cenderung turun. Permintaan stablecoin ditentukan oleh tingkat yield, bukan transaksi pembayaran, sehingga money market stablecoin bisa mengalami penurunan imbal hasil; meski demikian, prospek pertumbuhan jangka panjang tetap kuat.

“Savings Rate” Stablecoin Native

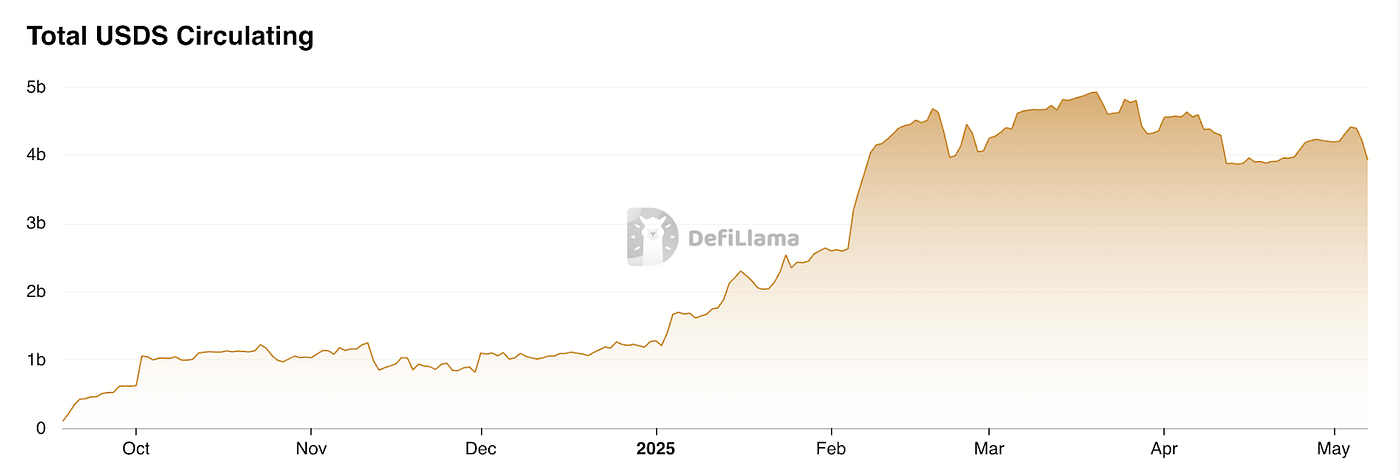

DSR MakerDAO (Dai Savings Rate) telah bertransformasi menjadi modul SSR (Stablecoin Savings Rate) pada Sky.money, sehingga pemegang USDS dapat memperoleh yield protokol secara tahunan, bunga real-time per blok, tanpa lockup maupun biaya, dan bebas penarikan.

MakerDAO/Sky.money menghasilkan yield dari laba protokol. Untuk mendorong peningkatan USDS dalam DeFi, Sky.money membagikan sebagian pendapatan protokol kepada pemegang USDS. SSR saat ini memberi yield sekitar 4,5% persentase hasil tahunan (APY).

Pertumbuhan USDS, sumber: Defillama

Model ini adalah stablecoin dividen protokol. Saat pasar lesu, Sky.money mengalihkan pendapatan token asli ke USDS untuk mendorong adopsi—potensial berdampak negatif ke harga token native. Pada masa bullish, pembagian yield moderat mendorong pertumbuhan menyeluruh pada harga dan protokol. Tetapi karena pendekatan ini terikat pada satu protokol, Sky.money memerlukan skala dan daya pengaruh besar agar USDS diterima luas sebagai unit akuntansi—tantangan besar yang menunjukkan ambisi proyek.

Lindung Nilai Derivatif + Imbal Hasil Staking

Imbal hasil delta-netral lahir dari strategi derivatif: membuka posisi long dan short yang saling mengimbangi, sehingga risiko arah (Delta) hilang, yield didapat dari funding rate atau spread harga futures-spot. Perpetual futures adalah instrumen utama. Strategi yang dijalankan antara lain:

Gate Ventures

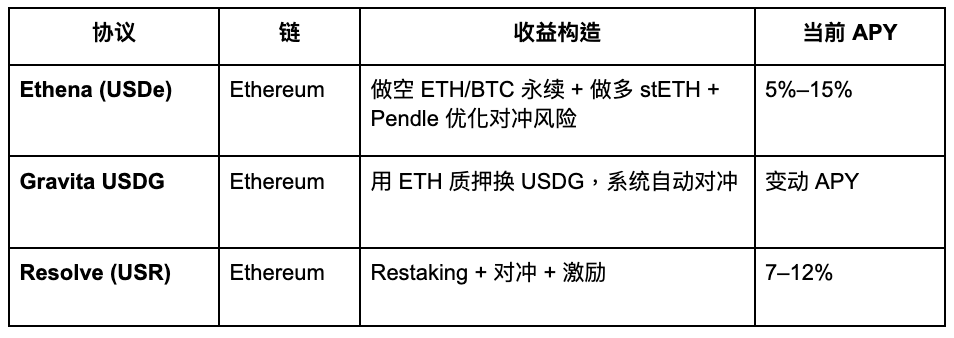

Proyek perwakilan:

Gate Ventures

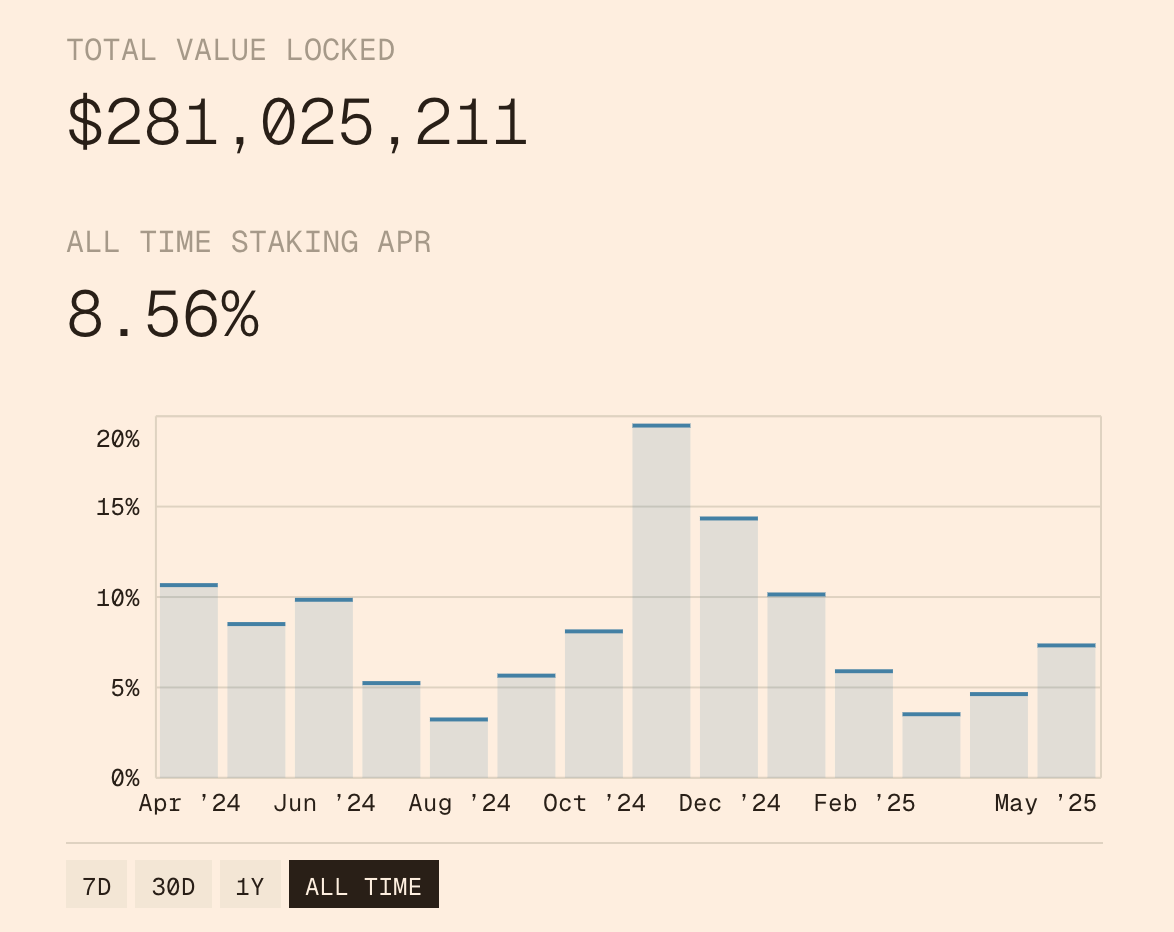

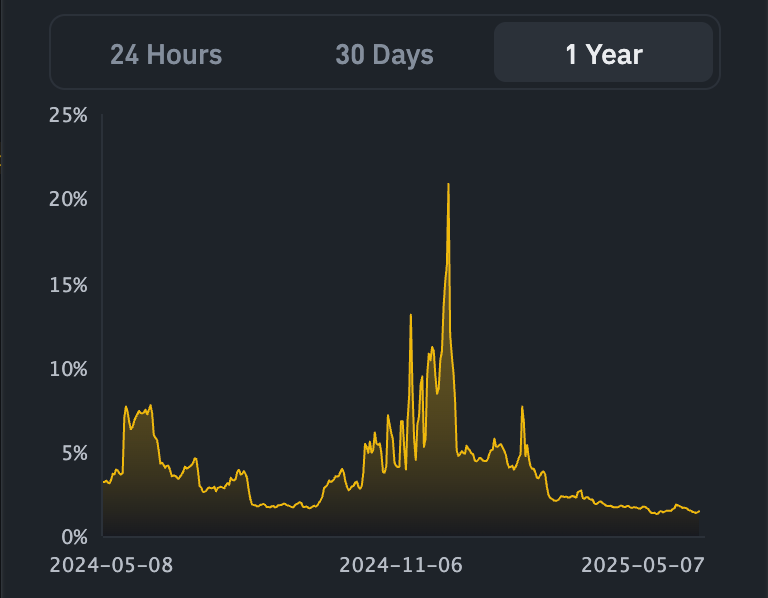

USDe APY, Sumber: Exponential.FI

USR APR, sumber: Resolve

Kedua grafik di atas memperlihatkan tren yield USDe dan USR. USDe merupakan stablecoin delta-netral pertama; USR memberi yield lebih tinggi demi menggaet user, namun pada dasarnya tidak berbeda jauh dari Ethena.

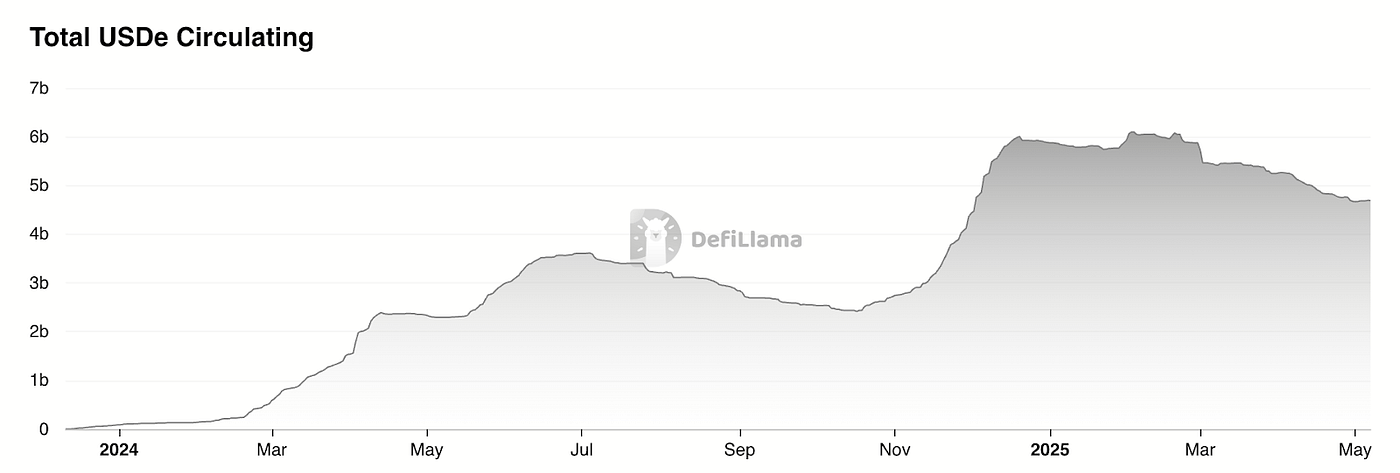

TVL USDe, sumber: Defillama

Data Defillama menunjukkan market cap stablecoin Ethena turun sekitar 20% pasca-airdrop, akibat yield USDe yang kian menurun. Di sektor ini, stablecoin menghadapi masalah "DeFi Lego"—minim permintaan riil, hanya sebagai pembungkus strategi arbitrase funding rate.

Stablecoin delta-netral dicetak melalui:

- Membeli spot setara dolar (atau LST)

- Membuka posisi short nominal sama di pasar perpetual

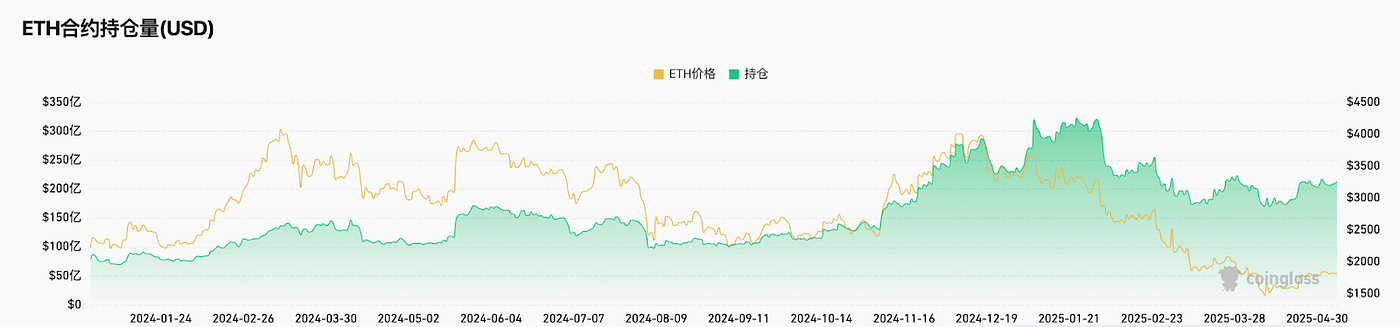

Pencetakan $1 stablecoin = $1 spot + $1 nominal short. Maka skala terbatas oleh besaran OI di pasar perpetual.

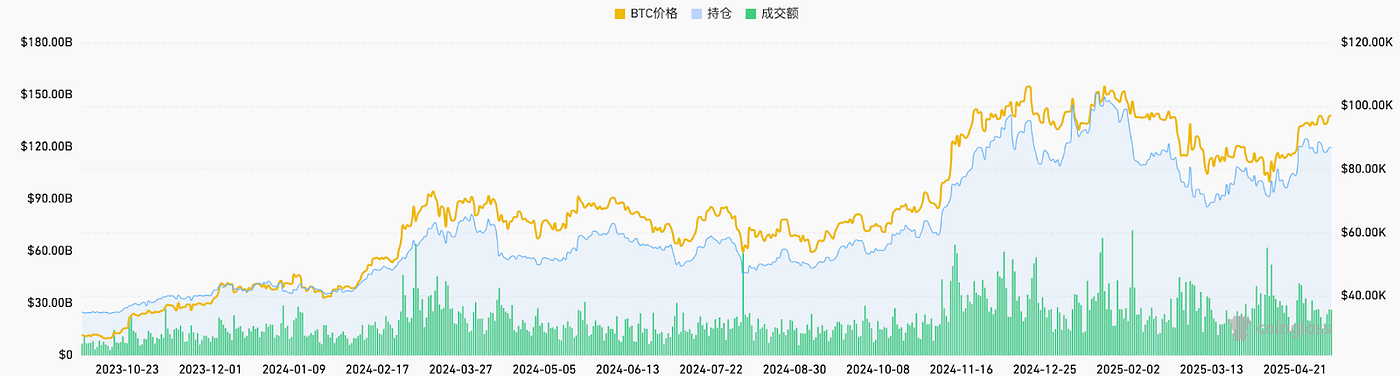

OI Ethereum, sumber: Coinglass

Coinglass menunjukkan OI gabungan ETH sekitar $20M di berbagai bursa. Ini menetapkan batas konservatif USDe di $4M.

OI seluruh token, sumber: Coinglass

Jika semua token dihitung, pasar hedging kontrak bisa mencapai $120M. Jika 20% dapat diakses, maka $24M.

Jadi, total pasar yang dapat diraih untuk hedging rate kontrak adalah $24M. Untuk USDe berbasis ETH, potensi pasar sekitar $4–8M. Pasokan USDe beredar saat ini sekitar $4,6M dan menurun—menandakan sudah hampir mencapai batas atas.

Vault agregator strategi

Misal, Idle Best-Yield menjalankan strategi otomatis di Ethereum dan Polygon, melakukan rebalancing dinamis agar yield stablecoin optimal. Hyperliquid HLP adalah contoh lain—pool yield berbasis strategi yang mayoritas pendapatan bersumber dari arus counterparty netral pasar. Model multi-strategi bisa menghasilkan yield lebih tinggi, tapi berisiko lebih besar.

Binance Meluncurkan LDUSDT

Perlu kewaspadaan tinggi: aset ini berfungsi sebagai kepemilikan saham hedge fund. Menurut penjelasan Binance, LDUSDT bukan stablecoin, melainkan aset margin baru bagi peserta Simple Earn USDT. Produk ini membungkus USDT, dapat digunakan sebagai margin kontrak dan menghasilkan Simple Earn persentase hasil tahunan (APY). Yield dasar diperoleh via pasar lending Binance.

Simple earn APR, sumber: Binance

USDe Ethena bisa jadi stablecoin strategi dengan model inovatif. Bangkitnya stablecoin strategi menandakan pergeseran konservatif di pasar kripto—namun ini adalah kemajuan. Sebelumnya, stablecoin tumbuh lewat subsidi, sedang saat ini modelnya mengandalkan yield organik yang terdiversifikasi untuk keberlanjutan. Perlu dicatat, selepas insentif poin atau airdrop, yield stablecoin tidak jauh lebih unggul dari Treasury.

Di sisi lain, sinergi DeFi belum optimal, sehingga stablecoin masih jadi alat "DeFi Lego" internal dan belum mampu mendorong adopsi dunia nyata berskala besar. Pencatatan stablecoin sintetis di bursa sangat krusial untuk memperluas adopsi Web3. Ethena bergerak cepat—pasangan telah terdaftar di Bybit dan Bitget, dan Gate menjalin kemitraan strategis. Meski begitu, volume global harian USDE/USDT masih di bawah $100M.

Landscape Proyek Stablecoin

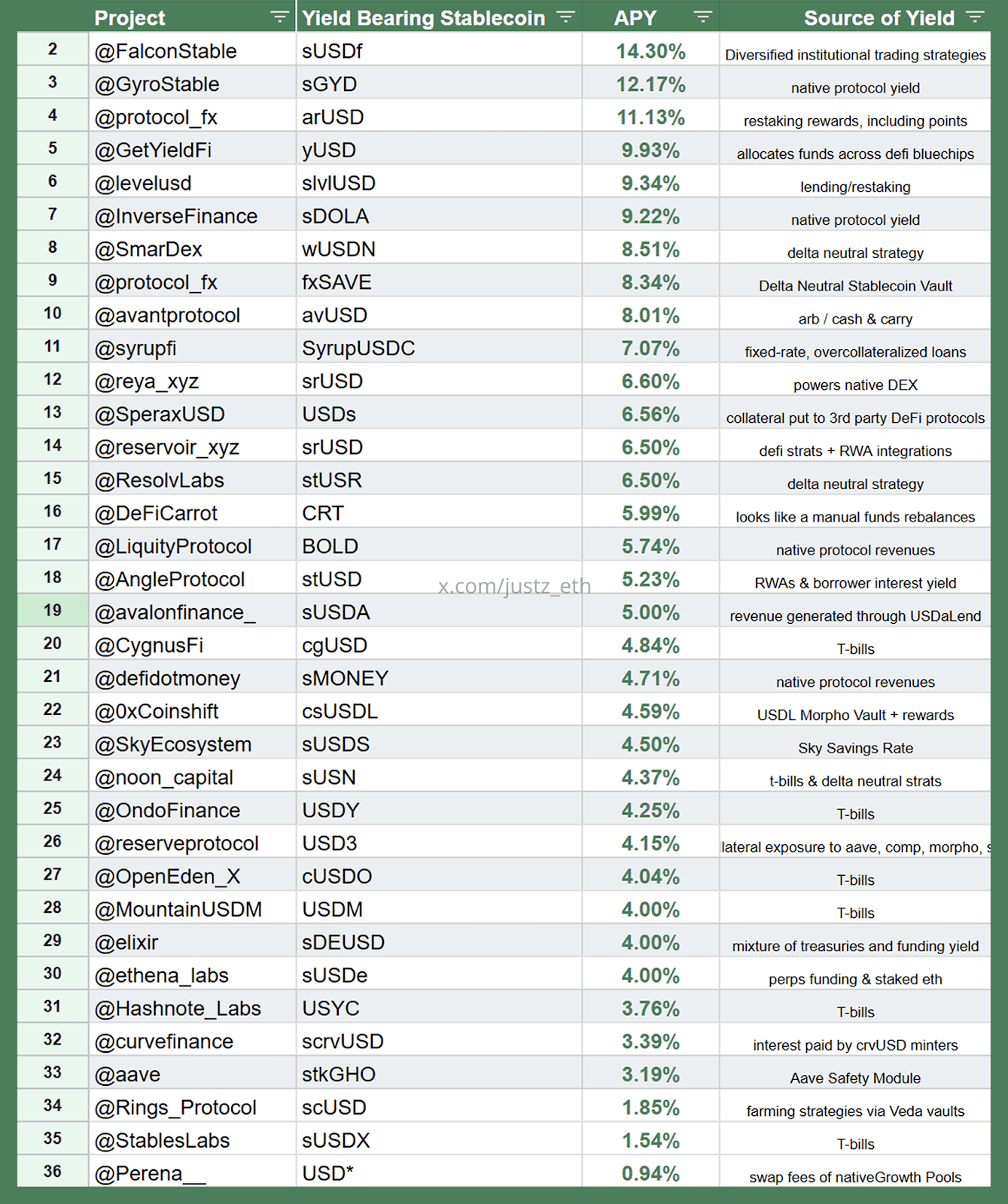

Lanskap Synthetic Stablecoin Berbasis Strategi, sumber:justz_eth

Grafik di atas memetakan synthetic stablecoin berbasis strategi, lengkap dengan sumber yield dan strategi masing-masing.

Klasifikasi Strategi, sumber:justz_eth

Stablecoin utama mengaitkan yield synthetic asset pada kategori strategi yang telah diulas sebelumnya. TVL pada beberapa proyek bisa saja membengkak; sebagian punya kesepakatan khusus dengan investor besar—maka harus tetap waspada. Intinya, stablecoin ini menyerupai saham hedge fund dan membawa risiko hukum sebagai sekuritas.

Stablecoin berbasis Treasury AS mendominasi pasar, dengan adopsi dunia nyata bergantung pada regulasi dan dukungan perbankan—sehingga jalur ini paling prospektif. Sementara pendekatan lain (yield lending, yield restaking, rate kontrak bebas risiko, pendapatan protokol, dsb) punya batasan tegas dan lebih cocok dieksplorasi secara terbatas.

Konsep Yield Baru

Berikut inspirasi bagi founder:

- Inovasi aset. BTC sebagai penghubung TradFi dan Web3 memiliki kapitalisasi pasar trilunan dolar. Mengembangkan stablecoin ekosistem BTC dengan base rate dapat lebih mudah dibanding chain lain. Tantangannya infrastruktur BTC masih lemah. Arbitrase yield kontrak off-chain bisa digunakan, tapi tetap tergolong strategi hedge fund.

- Inovasi strategi. Semua arbitrase berpotensi jadi sumber yield stablecoin: MEV on-chain, selisih IV-RV, arbitrase volatilitas tenor, yield GameFi, biaya keamanan EigenLayer AVS, hingga pendapatan perangkat DePIN dapat dialirkan ke yield stablecoin—menciptakan mekanisme yield yang sepenuhnya baru.

Pada dasarnya, semuanya tetap synthetic stablecoin berbasis strategi—bukan stablecoin konvensional beraset nyata. Kapasitas pasar tergantung skala strategi dan ukuran pasar referensi yang saat ini masih terbatas. Seiring DeFi berkembang, jalur ini punya peluang besar—strategi crypto-native sangat responsif perubahan pasar on-chain.

Perang Stablecoin: Pendle sebagai Pemenang

Yield tetap adalah model imbal hasil inovatif yang memberi return pasti, mirip obligasi zero-coupon di TradFi—ditawarkan di bawah nilai nominal dan ditebus di harga par, yield berasal dari selisih harga. Di DeFi, Pendle mengadopsi mekanisme ini dengan mentokenisasi yield masa depan dan memungkinkan pengguna:

- Mengunci yield tetap: membeli token pokok, menahan hingga jatuh tempo untuk return terjamin.

- Berspekulasi yield: beli token yield untuk bertaruh pada perubahan yield.

- Optimasi modal: jual yield masa depan agar likuiditas instan, tetap memiliki pokok.

Pendle Snapshot, sumber:pendle

Pendle adalah protokol DeFi untuk tokenisasi yield—memisahkan aset yield menjadi token pokok dan yield untuk diperdagangkan. Pendle membangun pasar yield sendiri, menyediakan alat hedging bagi penerbit stablecoin dan memungkinkan yield tetap.

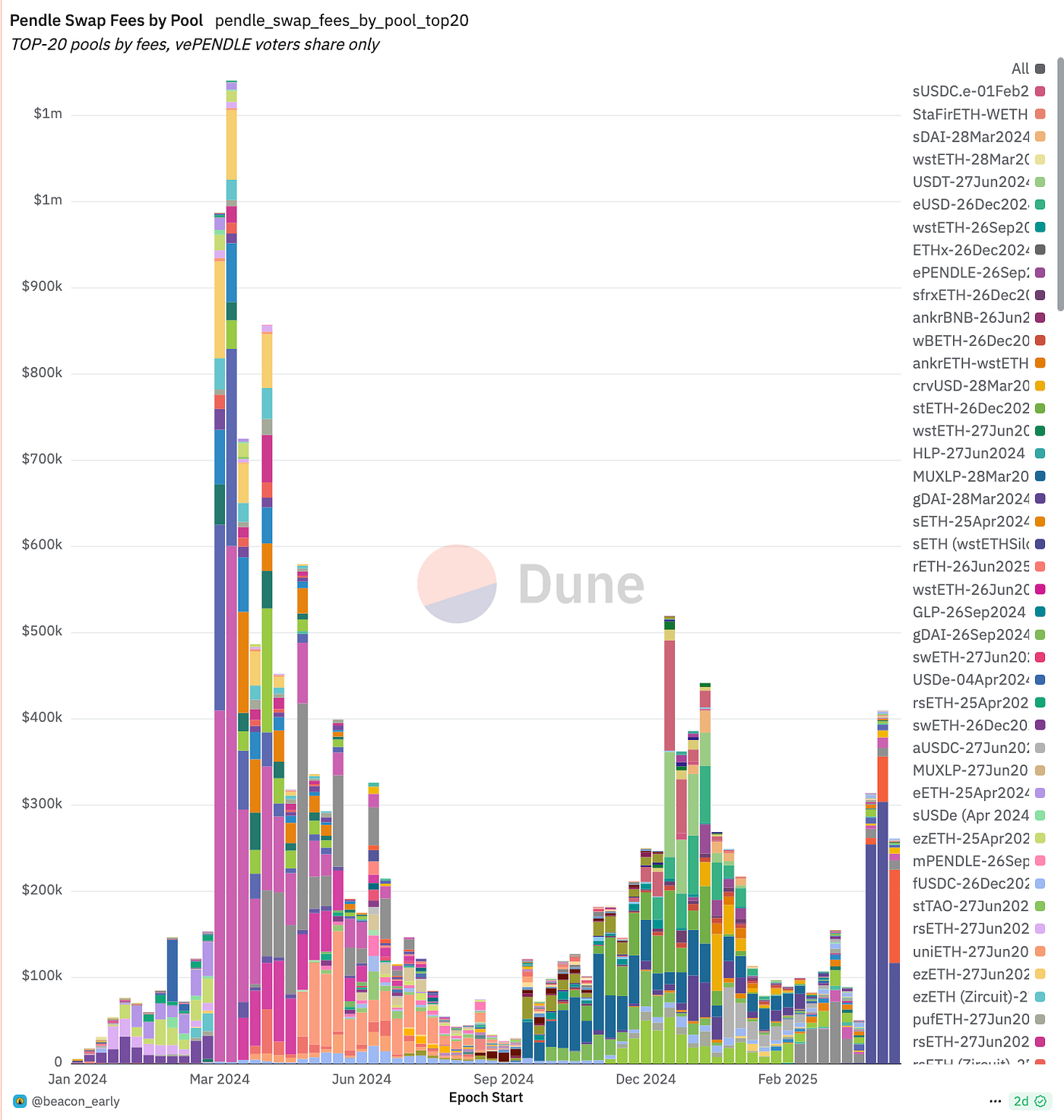

Saat terjadi kenaikan LRT dan token EigenLayer, harga token Pendle sempat turun. Dengan naiknya stablecoin strategi, TVL Pendle melonjak pesat. Pendle kini menjadi "lapisan swap yield" di sektor ini, memungkinkan penerbit stablecoin menjual yield masa depan untuk hedging instan, sementara investor dan trader membeli atau membentuk pasar yield tersebut. Bersamaan makin banyak stablecoin yield delta-netral dan hybrid RWA, TVL, volume transaksi, fee protokol, dan ekosistem vePENDLE turut melonjak; Pendle kini mendominasi di bidang ini.

Sumber:

- https://defillama.com/yields/pool/13392973-be6e-4b2f-bce9-4f7dd53d1c3a?utm_source=chatgpt.com

- https://ondo.finance/ousg?utm_source=chatgpt.com

- https://defillama.com/yields/pool/c8a24fee-ec00-4f38-86c0-9f6daebc4225?utm_source=chatgpt.com

Disclaimer:

Konten ini tidak merupakan penawaran, permintaan, ataupun rekomendasi. Selalu konsultasikan dengan penasihat profesional independen sebelum membuat keputusan investasi. Gate dan/atau Gate Ventures dapat membatasi atau melarang layanan di beberapa wilayah. Silakan rujuk perjanjian pengguna terkait untuk detailnya.

Tentang Gate Ventures

Gate Ventures adalah divisi modal ventura dari Gate yang berfokus pada investasi infrastruktur terdesentralisasi, ekosistem, dan aplikasi penggerak era Web3. Gate Ventures berkolaborasi dengan pemimpin industri global untuk memberdayakan tim inovatif dan startup, mendefinisikan ulang interaksi sosial dan finansial.

Website: https://ventures.gate.com/

Twitter: https://x.com/gate_ventures

Medium: https://medium.com/gate_ventures

Artikel Terkait

Riset Mendalam: Prospek ke Depan: Kapan The Fed Akan Mengakhiri Quantitative Tightening dan Apa Implikasinya bagi Pasar Crypto?

Tesis Investasi Kripto 2025: Masa Depan AI, DeFi, DeSci, dan Meme

Bagaimana On-Chain TCG Berpotensi Membuka Pasar $2 Miliar Selanjutnya: Tinjauan Lanskap dan Outlook Valuasi

Rekap Crypto Mingguan Gate Ventures (29 September 2025)

Rekap Crypto Mingguan Gate Ventures (18 Agustus 2025)