Análisis del juego alcista-bajista de Ethereum y perspectivas de cara a la inminente actualización Fusaka

I. Introducción

Esta semana, desarrolladores de todo el mundo se han reunido en Buenos Aires para la conferencia anual de desarrolladores de Ethereum. En diciembre, Ethereum afronta una actualización clave—bajo el nombre en clave “Fusaka”—que multiplicará por ocho el rendimiento de datos, reforzará la seguridad de la red e introducirá nuevas herramientas de desarrollo. Paralelamente, el creciente interés institucional está impulsando fuertes entradas de capital y el mercado de Real World Asset (RWA) se perfila como nuevo motor de crecimiento para Ethereum.

No obstante, la incertidumbre macroeconómica ha pesado sobre Ethereum desde principios de octubre, arrastrando su precio desde los 4 900 $ máximos hacia una tendencia bajista. El inesperado “crash 10·11” como cisne negro dejó a ETH debilitado, cotizando recientemente en torno a 3 000 $—más de un 30 % por debajo de su pico. El capital que antes impulsaba la subida de ETH ahora se retira: las acciones de DAT Treasury Company se han desplomado, las posiciones han pasado de ganancias a pérdidas y algunos accionistas están vendiendo. Múltiples ETF al contado de ETH a nivel global continúan registrando salidas netas, mientras que los inversores institucionales tradicionales adoptan una postura de cautela. Al mismo tiempo, el ecosistema de Ethereum se enfría: el valor total bloqueado (TVL) ha caído más de un 20 % desde octubre, las stablecoins on-chain han perdido repetidamente la paridad y los protocolos DeFi han sufrido reveses sucesivos.

Este artículo repasa el comportamiento reciente de Ethereum, analiza en profundidad los factores alcistas y bajistas actuales y ofrece una perspectiva de futuro sobre las expectativas de Ethereum para fin de año, el próximo año y el medio-largo plazo. Nuestro objetivo es ayudarte a despejar incertidumbres, identificar tendencias clave y tomar decisiones más racionales en este momento crucial.

II. Análisis del rendimiento reciente de Ethereum

En el tercer trimestre, el precio de Ethereum se disparó junto con el sentimiento alcista del mercado, pasando de unos 2 500 $ a finales de junio a casi 4 950 $ a finales de agosto—su máximo anual. Sin embargo, en octubre, la combinación de riesgos macroeconómicos y del propio mercado desencadenó una fuerte corrección. El 11 de octubre, el inesperado anuncio de subidas arancelarias de EE. UU. a China provocó una venta global de activos de riesgo, con caídas pronunciadas en el sector cripto. El precio de Ethereum se desplomó más de un 20 % hasta un mínimo en torno a 3 380 $. Aunque el mercado recuperó parte del terreno, la liquidez se fue secando y la tendencia general siguió siendo volátil y bajista. Actualmente, ETH cotiza cerca de 3 000 $, más de un 30 % por debajo de su máximo de agosto.

Fuente: https://www.tradingview.com/symbols/ETHUSD

- Endurecimiento macroeconómico: Esta corrección se debe principalmente a la reducción de la liquidez global y a unas expectativas de tipos de interés más restrictivas. En noviembre, la Reserva Federal adoptó una postura firme, enfriando las expectativas de recorte de tipos y reduciendo drásticamente el apetito por el riesgo. El auge cripto del tercer trimestre se alimentó de “dinero nuevo” institucional: durante el verano se lanzaron varios ETF al contado de Ethereum, los inversores tradicionales entraron en masa y varias cotizadas anunciaron grandes compras de ETH, proporcionando un fuerte apoyo comprador. Pero en octubre, la incertidumbre macroeconómica aumentó, el capital refugio volvió al dólar y a los bonos del Tesoro, y las entradas adicionales en cripto se agotaron rápidamente.

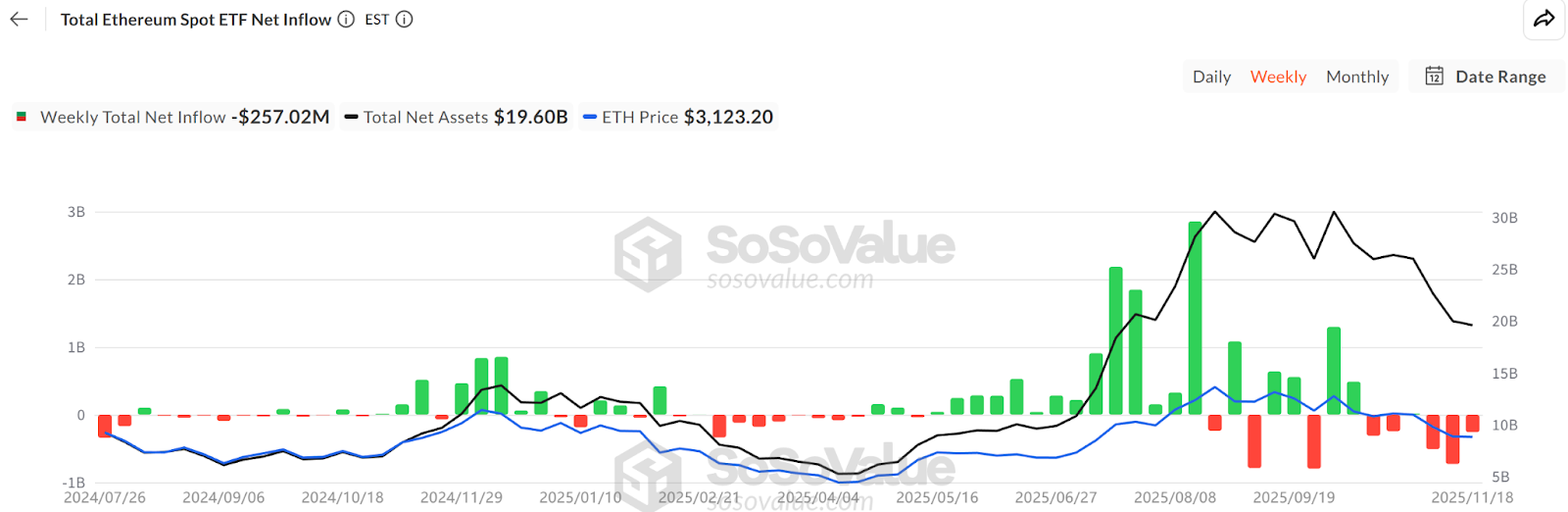

2. Salidas de capital de ETF: Según SoSoValue, a mediados de noviembre, las posiciones totales en ETF al contado de Ethereum eran de unos 6,34 millones de ETH (192,8 mil millones de $), lo que representa el 5,19 % del suministro de ETH. Sin embargo, este mes los flujos han pasado de netos positivos a netos negativos, con reembolsos muy superiores a las nuevas inversiones y un máximo diario de salidas de 180 millones de $. Esto contrasta fuertemente con las entradas sostenidas de julio y agosto. Los inversores en ETF suelen tener un horizonte a largo plazo, por lo que varios días consecutivos de reembolsos netos indican una menor demanda de ETH desde los canales financieros tradicionales. Su salida no solo reduce directamente la presión compradora, sino que también amplifica la volatilidad a corto plazo.

Fuente: https://sosovalue.com/assets/etf/us-eth-spot

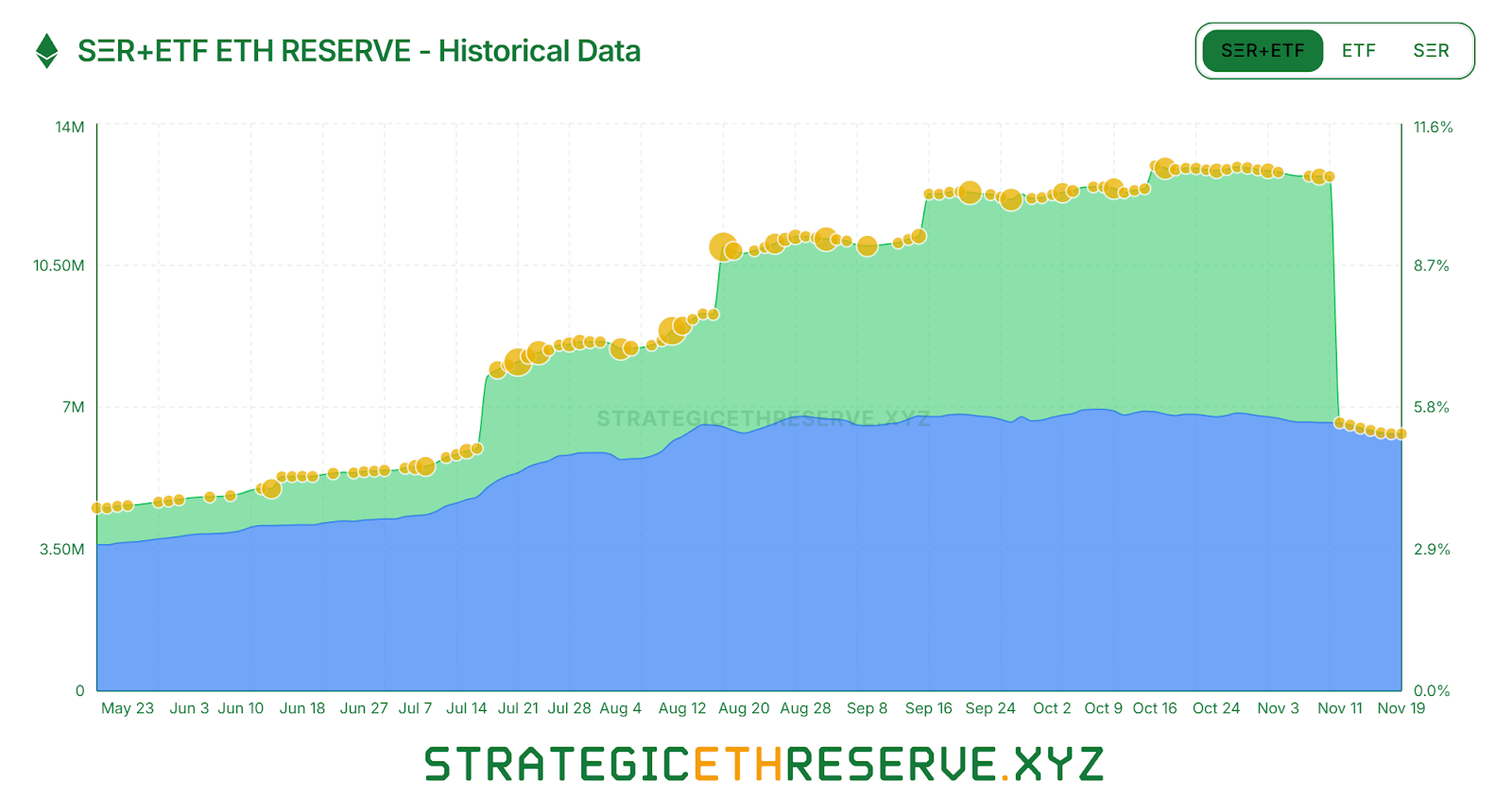

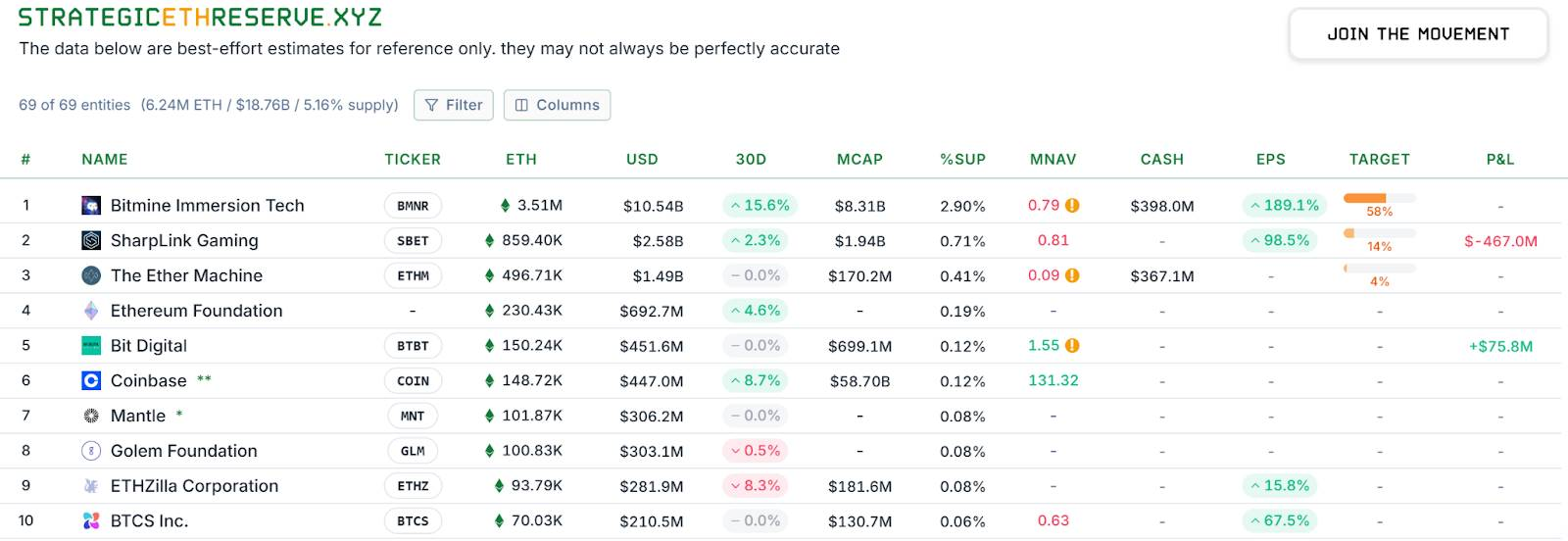

3. Desaceleración de la acumulación en DAT: También se observan divergencias dentro del sector. A mediados de noviembre, las reservas estratégicas totales de ETH de DAT eran de unos 6,24 millones de ETH, el 5,15 % del suministro, con una acumulación claramente ralentizada. Entre los grandes tenedores, BitMine sigue siendo el único actor que continúa comprando ETH de forma agresiva, sumando otros 67 000 ETH la última semana. SharpLink, otra compañía líder, dejó de comprar a mediados de octubre tras adquirir 19 300 ETH a un precio medio de 3 609 $, acumulando ahora pérdidas no realizadas. Algunas tesorerías pequeñas se han visto obligadas a vender activos para sobrevivir, como “ETHZilla”, que vendió unos 40 000 ETH a finales de octubre para recomprar acciones y reducir el descuento. El sector ha pasado de una expansión generalizada a una polarización: los grandes apenas mantienen compras, mientras los pequeños afrontan restricciones de liquidez y presión de deuda, viéndose obligados a reducir posiciones y cortar pérdidas.

Fuente: https://www.strategicethreserve.xyz/

4. Desapalancamiento y presión vendedora: En el mercado secundario, la rápida retirada de capital apalancado ha intensificado la presión vendedora sobre ETH. Durante el crash de octubre, ballenas como “Machi Big Brother” que estaban fuertemente en largo fueron liquidadas, extendiendo el pánico y dañando el sentimiento alcista. Según Coinglass, el interés abierto de ETH en futuros ha caído casi un 50 % desde el máximo de agosto, lo que indica un rápido desapalancamiento y enfriamiento de la especulación y la liquidez. No solo los alcistas apalancados se retiran, también los holders a largo plazo están reduciendo posiciones. Glassnode informa que los holders de largo plazo (más de 155 días) han estado vendiendo recientemente unos 45 000 ETH (140 millones de $) diarios—el nivel más alto desde 2021—lo que muestra que algunos veteranos están haciendo caja en precios altos. Estas señales apuntan a un debilitamiento del impulso alcista interno.

5. Descenso del staking en Ethereum: Según Beacon Chain, desde julio el número de validadores activos de Ethereum ha caído alrededor de un 10 %, el primer descenso relevante desde la fusión a POS en 2022. Las principales razones: la subida de ETH en el primer semestre llevó a muchos operadores de nodos a salir del staking y realizar beneficios en máximos, con colas de salida de validadores en máximos a finales de julio y salidas diarias de ETH récord. La rentabilidad anualizada del staking ha caído al 2,9 %, mientras que los tipos de préstamos on-chain han subido, reduciendo las oportunidades de arbitraje y debilitando el apoyo del staking al precio de ETH.

Fuente: https://beaconcha.in/

6. Inestabilidad en stablecoins y DeFi: También han surgido problemas internos en el ecosistema de Ethereum, minando aún más la confianza de los inversores. El 11 de octubre, USDe cayó a 0,65 $ por el fallo de su mecanismo de arbitraje circular. Aunque recuperó rápidamente la paridad, desencadenó una reacción en cadena. Poco después, más eventos de riesgo golpearon el sector de stablecoins descentralizadas: xUSD de Stream perdió la paridad por el fracaso de su fondo de cobertura subyacente, seguido de USDX cayendo a 0,38 $ en una crisis de liquidez, con riesgo de reembolso 1:1; otra stablecoin algorítmica, deUSD, también perdió la paridad. Estas nuevas stablecoins, en su día muy esperadas, han fracasado todas en condiciones extremas, exponiendo la fragilidad y opacidad de los modelos “delta-neutral”. Esta cadena de fracasos ha supuesto un duro golpe para DeFi. Desde mediados de octubre, varios protocolos de préstamos y agregadores de rentabilidad han reportado impagos y caídas de TVL: el vault de Morpho en USDC sufrió una pérdida del 3,6 % tras ir a cero el pool asociado de Elixir, obligando a retirar la estrategia; el protocolo de préstamos Compound afrontó impagos y riesgo de liquidación tras el colapso de algunas stablecoins de baja capitalización; Balancer sufrió un hackeo a finales de octubre, perdiendo más de 100 millones de $. Estos eventos provocaron salidas sostenidas de capital de DeFi. A principios de noviembre, el TVL on-chain de Ethereum había caído de 97,5 mil millones de $ a unos 69,5 mil millones de $, perdiendo más de 30 mil millones en poco más de un mes.

Fuente: https://defillama.com/chain/

En conjunto, Ethereum ha sufrido un “doble golpe” en los dos últimos meses: condiciones macro restrictivas y presión simultánea sobre sus tres grandes fuerzas compradoras (ETF, tesorería, capital on-chain), junto con turbulencias internas en stablecoins y seguridad. En medio del escepticismo, tanto el precio como la capitalización de mercado de Ethereum se han visto presionados.

III. Factores bajistas: vientos macro en contra y riesgos potenciales

Resulta evidente que el actual clima bajista sobre Ethereum puede seguir presionando el precio de ETH y el desarrollo del ecosistema a corto y medio plazo.

1. Endurecimiento macroeconómico y salidas de capital

El mayor viento en contra proviene del entorno macroeconómico. Los principales bancos centrales mantienen políticas de tipos cautelosas ante la inflación persistente, con expectativas de recorte frustradas y fuerte sentimiento de aversión al riesgo. Las fuerzas que impulsaron a ETH en el primer semestre (suscripciones ETF, compras DAT, posiciones apalancadas on-chain) se han convertido ahora en fuentes potenciales de presión vendedora. Si el entorno macroeconómico sigue frío durante los próximos seis meses, más instituciones pueden reembolsar ETF o vender acciones de tesorería, reduciendo indirectamente las tenencias de ETH y provocando salidas continuas. El modelo de tesorería es vulnerable: BitMine y compañías similares cotizan con fuerte descuento, la confianza de los accionistas es débil y, si su cadena de financiación se rompe o afrontan presión de pagos, las ventas forzadas de ETH son un riesgo real. En resumen, hasta que la liquidez global gire, los vientos de capital pueden seguir lastrando a Ethereum.

2. Competencia y efectos de desvío

Otras cadenas públicas como Solana y BSC han desviado capital especulativo. El auge de protocolos cross-chain y chains de aplicación como Plasma, Stable y Arc también ha restado atractivo a Ethereum para proyectos y usuarios. Con el auge del blockchain modular, algunos proyectos construyen sus propios rollups soberanos, prescindiendo de la seguridad de Ethereum. Incluso dentro de la Layer 2, los rollups compiten: Arbitrum y Optimism ofrecen incentivos y airdrops para atraer usuarios, lo que puede desencadenar una “guerra L2”. El éxito de las L2 no implica necesariamente mayores precios para ETH y puede diluir parte de su valor. Algunas L2 han emitido sus propios tokens para comisiones, lo que a largo plazo podría reducir la demanda de ETH como gas. Por ahora, ETH sigue siendo el principal activo de liquidación y el impacto competitivo a corto plazo es limitado, pero los riesgos a largo plazo merecen atención.

3. Incertidumbre regulatoria y política

El entorno regulatorio sigue siendo un riesgo importante. Aunque el presidente de la SEC, Paul Atkins, ha declarado que Ethereum no debe considerarse un valor, cualquier cambio futuro de postura podría poner en peligro el estatus de cumplimiento de Ethereum y enfriar el interés institucional. Siguen los debates globales sobre la regulación DeFi, y las stablecoins descentralizadas y las transacciones anónimas pueden afrontar restricciones más estrictas. Estos cambios regulatorios pueden frenar el desarrollo del ecosistema de Ethereum. Por ejemplo, si algunos países prohíben a los bancos hacer staking o restringen el trading minorista cripto, se reducirían las entradas potenciales de capital. La normativa MiCA europea impone requisitos a la emisión de stablecoins y servicios DeFi, elevando los costes de cumplimiento para proyectos en Ethereum.

4. Riesgos internos del ecosistema y reconstrucción de la confianza

Tras las recientes turbulencias, Ethereum afronta un déficit de confianza que llevará tiempo reparar. Las frecuentes pérdidas de paridad de stablecoins han hecho que los usuarios de DeFi desconfíen de los productos de alto rendimiento. El mercado ahora prefiere estrategias conservadoras, con usuarios inclinándose por plataformas centralizadas o stablecoins mainstream como USDT/USDC. Esto dejará a muchos protocolos innovadores de Ethereum con escasez de liquidez y crecimiento limitado durante un tiempo. Los repetidos incidentes de seguridad (hacks, bugs) también han sembrado dudas sobre la seguridad de las aplicaciones de Ethereum, con cada gran ataque o colapso provocando ventas de ETH o retiros de capital. A corto plazo, la gestión del riesgo será clave para la comunidad Ethereum, y es probable que los proyectos refuercen reservas y seguros para recuperar la confianza de los usuarios. Aun así, la psicología bajista puede ser persistente, y los inversores suelen necesitar catalizadores positivos—como rebotes de precio o aplicaciones disruptivas—para volver a invertir.

En resumen, Ethereum atraviesa actualmente una fase de suelo prolongada, desafiada por vientos macroeconómicos, competencia sectorial, presión regulatoria y problemas internos de ecosistema—todo ello puede seguir lastrando el rendimiento de ETH a corto plazo. Estas condiciones desfavorables requerirán tiempo y catalizadores positivos significativos para resolverse, y el mercado puede sufrir más volatilidad y dolor en el camino.

IV. Factores alcistas: impulso de actualizaciones y soporte fundamental

Pese a la reciente volatilidad, la base de Ethereum como mayor ecosistema blockchain público sigue siendo sólida. Sus efectos de red, infraestructura técnica y consenso de valor siguen mostrando resiliencia a largo plazo.

1. Efectos de red y resiliencia del ecosistema

- Desarrollo e innovación activos: Ethereum lidera la industria en desarrolladores y proyectos activos, con nuevas aplicaciones y estándares emergiendo constantemente. En DevConnect, los avances clave atrajeron la atención de la comunidad: Vitalik reiteró los principios de “neutralidad creíble y autocustodia” de Ethereum; la abstracción de cuentas y la privacidad fueron temas centrales.

- Crecimiento del ecosistema Layer 2: Aunque el TVL ha caído recientemente, las redes Layer 2 como Arbitrum, Optimism y Base mantienen fuerte actividad de usuarios y volumen de transacciones, lo que indica demanda persistente en un entorno de bajo coste. Tras la actualización Fusaka, al bajar los costes de publicación de datos, la economía de los rollups será más sostenible, atrayendo más usuarios y proyectos a la Layer 2 de Ethereum y reforzando el valor de la mainnet.

- Seguridad y descentralización de la red Ethereum: El ETH total bloqueado en staking on-chain sigue por encima de 35 millones, cerca del 20 % del suministro, garantizando una sólida seguridad POS. Aunque el número de validadores ha bajado, nuevos operadores institucionales están cubriendo el hueco. Se espera que más instituciones tradicionales mantengan y hagan staking de ETH para obtener retornos estables, creando un pool de liquidez duradero para Ethereum.

- La quema de comisiones mantiene el carácter deflacionario de ETH: El mecanismo de quema de comisiones de EIP-1559 refuerza la naturaleza deflacionaria de ETH, aumentando la elasticidad de precio y dándole características de cobertura frente a la inflación como activo digital.

Los fuertes efectos de red de Ethereum—desarrolladores, usuarios y capital—y su modelo económico en constante evolución forman la base de la confianza inversora a largo plazo.

2. Grandes actualizaciones y mejoras

- La actualización Fusaka amplía la capacidad y reduce comisiones: Fusaka es el intento de escalado más ambicioso de Ethereum hasta la fecha, previsto para activarse en mainnet el 4 de diciembre. Su gran novedad es la tecnología PeerDAS, que permite que cada nodo almacene solo una octava parte de todos los datos de transacciones, verificando el resto mediante muestreo aleatorio y reconstrucción. Esto reduce drásticamente los requisitos de almacenamiento y ancho de banda de los nodos. El cambio podría multiplicar por ocho los blobs de datos por bloque, reduciendo drásticamente los costes de transacción de los rollups Layer 2. En resumen, Fusaka ampliará la capacidad de datos y bajará las comisiones de gas, beneficiando directamente a redes Layer 2 y usuarios como Arbitrum y Optimism.

- Otras mejoras clave: Además de PeerDAS, la actualización incluye cambios críticos: ajustes en la economía de blobs, mejoras en resistencia a DoS, nuevas herramientas para usuarios y desarrolladores, soporte nativo EIP-7951 para firmas de curva elíptica P-256 para mejor compatibilidad con hardware wallets y móviles, y optimización de instrucciones CLZ para algoritmos de contratos.

Si tiene éxito, Fusaka será otro hito en las aspiraciones de liquidación global de Ethereum, tras la Merge de 2022 y la actualización Shanghai de 2023, sentando las bases técnicas para el próximo ciclo de crecimiento.

3. Nuevas tendencias de aplicación y consenso de valor

- Mayor utilidad on-chain: A medida que mejora el rendimiento de Ethereum y bajan las comisiones, sectores antes prometedores pero limitados por costes—como gaming blockchain, redes sociales y finanzas de cadena de suministro—pueden resurgir. Las plataformas que requieren transacciones frecuentes y de bajo valor podrán optar más fácilmente por el nuevo Ethereum o sus Layer 2 como infraestructura.

- Innovación DeFi continua: Liderados por Sky (antes MakerDAO), los protocolos DeFi están introduciendo activos regulados, expandiéndose a préstamos de stablecoins, inversión en bonos gubernamentales y liquidación interprotocolo vía subproyectos como Spark, Grove y Keel. El DEX líder Uniswap activó recientemente el fee switch, cobrando un 0,15 % en algunos pools para acumular fondos de tesorería, marcando el paso a modelos de beneficio sostenibles y potenciando los tokens de gobernanza, revitalizando indirectamente la red Ethereum. Además, Aave planea lanzar V4 con funciones cross-chain y mejores controles de riesgo. Con la mejora del mercado, un DeFi 2.0 más robusto y gestionado puede atraer una nueva ola de usuarios.

- Reconocimiento creciente y mayor claridad regulatoria: Las aprobaciones de ETF en EE. UU., el trading minorista en Hong Kong y la fuerte demanda de stablecoins en mercados emergentes ofrecen oportunidades de crecimiento para Ethereum. Especialmente en países de alta inflación como Argentina y Turquía, las aplicaciones de stablecoins y pagos sobre Ethereum son herramientas clave para cubrirse de la inflación y remesas internacionales, mostrando utilidad real y reforzando silenciosamente el consenso global de valor de ETH.

En resumen, pese a los desafíos a corto plazo, el valor de fondo de Ethereum sigue respaldado y su posición central en el panorama blockchain global permanece intacta. Estos factores alcistas pueden no revertir el mercado de inmediato, pero como semillas bajo la nieve, pueden brotar rápidamente cuando mejoren las condiciones.

V. Perspectiva y conclusión

En base al análisis anterior, te ofrecemos la siguiente visión para el futuro de Ethereum:

Corto plazo (hasta fin de año): Ethereum probablemente mantendrá un comportamiento débil y lateral, mostrando señales de suelo pero poco probable que rebote con fuerza. El impacto positivo de la actualización Fusaka ya está reflejado en el precio, por lo que difícilmente revertirá la tendencia por sí sola. Sin embargo, con ETH más de un 30 % por debajo de su máximo, la sobreventa técnica y la presión de cierre de cortos aumentan, por lo que es poco probable que se produzcan caídas profundas adicionales antes de fin de año. Si no hay nuevos negativos macroeconómicos (como subidas sorpresa de tipos), la confianza inversora podría recuperarse levemente y ETH podría escalar lentamente por encima de 3 500 $ para consolidarse. Ten en cuenta que la liquidez de fin de año es escasa y cualquier rebote sin volumen suficiente será limitado, con 3 500 $ como resistencia clave.

Medio plazo (todo 2024 hasta primer semestre de 2025): Esperamos que Ethereum atraviese una fase de suelo y acumulación en el primer semestre de 2024, con posible fortalecimiento en el segundo. Concretamente, el primer trimestre de 2024 puede ver consolidación, mientras que las ventas fiscales de fin de año y el rebalanceo institucional pueden causar volatilidad en enero. Sin embargo, a mitad de año podría llegar el punto de inflexión: si la inflación baja y la Fed recorta tipos y mejora la liquidez global, los activos de riesgo, incluido ETH, podrían rebotar. Sumado a un renovado apetito por el riesgo en torno a las elecciones de mitad de mandato en EE. UU., ETH podría iniciar una nueva tendencia alcista hacia el rango 4 500–5 000 $.

Largo plazo (finales de 2025 en adelante): A más largo plazo, Ethereum probablemente alcance nuevos máximos en el próximo ciclo alcista, consolidando su papel como “capa de liquidación de valor global”. De la segunda mitad de 2025 a 2026, si las condiciones macroeconómicas siguen siendo favorables y la adopción blockchain se acelera, ETH podría llegar al rango de 6 000–8 000 $. Esta previsión se basa en dos puntos principales: primero, tras Fusaka, las sucesivas mejoras como Verkle trees, propuestas PBS y sharding completo seguirán mejorando el rendimiento y reduciendo costes, atrayendo nuevas aplicaciones y usuarios para impulsar el valor. Segundo, los efectos de red de Ethereum se aceleran—más usuarios atraen más desarrolladores, que a su vez traen más activos y aplicaciones, creando un círculo virtuoso. A largo plazo, Ethereum podría convertirse en la red base de billones de dólares de actividad económica, con la demanda de ETH (pagos de gas, colateral, reserva de valor) muy por encima de las expectativas actuales. Además, el carácter generador de rendimientos de ETH lo hace especialmente atractivo para instituciones; a medida que madure el entorno regulatorio, grandes fondos de pensiones y soberanos pueden asignar a ETH igual que a inmobiliario y acciones, trayendo nuevo capital masivo y empujando ETH a centros de valor superiores.

Conclusión: Como piedra angular del ecosistema cripto, Ethereum ha sobrevivido a múltiples ciclos de mercado, saliendo reforzado cada vez pese al escepticismo. La batalla entre fuerzas alcistas y bajistas acabará resolviéndose, y el tiempo favorece a la tecnología y el valor. Tras renovarse y superar pruebas de mercado, un Ethereum más fuerte puede volver a ocupar el centro del escenario en los próximos años, logrando nuevos hitos.

Sobre nosotros

Hotcoin Research, la división de investigación central de Hotcoin Exchange, transforma el análisis profesional en ideas accionables para inversores. A través de “Weekly Insights” e “In-Depth Reports”, desglosamos tendencias de mercado; nuestra columna exclusiva “Hotcoin Select” (cribado dual IA + expertos) te ayuda a identificar activos potenciales y minimizar el coste de prueba y error. Cada semana, nuestros investigadores organizan sesiones en directo para debatir temas de actualidad y prever tendencias directamente contigo. Creemos que una orientación reflexiva y el apoyo profesional pueden ayudarte a navegar los ciclos y aprovechar las oportunidades en Web3.

Aviso de riesgos

El mercado de criptomonedas es altamente volátil y la inversión implica riesgos. Recomendamos encarecidamente que comprendas plenamente estos riesgos e inviertas dentro de un marco estricto de gestión de riesgos para proteger tu capital.

Aviso legal:

- Este artículo es una reimpresión de [TechFlow], con copyright del autor original [Hotcoin Research]. Si tienes alguna preocupación sobre esta reimpresión, contacta con el equipo de Gate Learn y la resolveremos rápidamente según nuestros procedimientos.

- Aviso legal: Las opiniones expresadas en este artículo son únicamente del autor y no constituyen asesoramiento de inversión.

- Otras versiones en diferentes idiomas de este artículo han sido traducidas por el equipo de Gate Learn. Salvo que se cite a Gate, los artículos traducidos no pueden copiarse, distribuirse ni plagiarse.

Artículos relacionados

¿Cómo apostar ETH?

Guía sobre cómo cambiar de red en MetaMask

¿Qué es Neiro? Todo lo que necesitas saber sobre NEIROETH en 2025

Las 10 mejores herramientas de trading en Cripto

¿Qué es Ethereum envuelto (WETH)?